李宁2023继续增收不增利,股价低迷引私有化退市猜想

2023年除毛利率与上年同期持平外,李宁权益持有人应占溢利、权益持有人应占权益回报率、经营利润率同比均有所下滑

标点财经研究员 吕贡

李宁(2331.HK),这个曾经以“一切皆有可能”的口号激励了无数国人的运动品牌,近年来在市场的浪潮中经历了不少起伏。此前几年里,李宁业绩均保持稳增态势,进入2023年后,该公司接连交出增收不增利的“成绩单”。

3月20日,李宁披露的2023年业绩报告显示,公司全年收入稳步增长,同比上升7.0%至275.98亿元,但利润却并未同比提升,公司权益持有人应占溢利较上年同期下降21.58%,实现31.87亿元。

2023年,李宁直营门店战略性布局效果显著,带来直营收入同比增长29.6%;同时,受线上平台环境变化影响,该公司保持高效的资源投入,多平台发力,收入保持稳定同比略增0.9%。另外,公司为支持经销商良性发展,保持健康经营状态,经与经销商充分沟通,减少部分期货订单,经销保持稳定同比略增0.6%。得益于此,李宁全年收入延续了稳增态势。

与此同时,李宁也不得不面对一些挑战,比如,如何平衡收入与利润的关系?如何改善公司在资本市场的表现?

标点财经研究员注意到,2023年以来,港股市场渐显出低迷、流动性不足的趋势,多家曾在港股上市的公司提出私有化要约,如保利文化、达利食品、中国中药(0570.HK)、中集车辆(1839.HK)等,其中,保利文化和达利食品均已从港股退市。

近日,李宁也被传出“或不满港股股价被低估,正在考虑私有化退市”的消息。那么,近年来收入稳增的李宁,将如何应对持续低迷的股价和2023年出现的净利下滑?李宁是否会如传言所说走上私有化退市之路?

被传私有化

近日,市场上有消息称,李宁品牌创始人计划领导一个财团,收购在港交所上市的李宁有限公司。据悉,其已与高瓴资本等多家全球和地区性私募股权公司接洽,试图探讨这些私募股权公司是否有兴趣作为投资者加入。

或受上述消息影响,3月12日,李宁港股股价盘中一度大涨20%。对此,李宁方面很快作出回应称,“公司董事会注意到,近期公司股份于港交所的价格及成交量有不寻常变动。经公司就有关情况作出合理查询后,董事会认为其并不知悉该等变动的任何原因。”

关于李宁被传私有化一事,市场上议论纷纷。有部分投资者看好李宁私有化,他们认为,若李宁选择私有化,将有助于该公司摆脱公众公司的种种限制,利于该公司更加灵活地运营和管理;并且,私有化也可能为李宁带来更多资本运作机会,优化该公司股权结构,从而进一步提升该公司竞争力及市场地位。

亦有部分投资者对李宁私有化问题持审慎态度,他们担心,私有化可能导致该公司透明度降低,信息披露减少,从而增加投资风险。另外,部分投资者还关注到,在过去几年里,李宁面临着业绩稳增而股价持续承压情况,其认为私有化并不一定能够解决该问题,若私有化后,李宁也可能面临更大的运营风险和市场不确定性。

上市公司私有化情况并不鲜见。标点财经研究员了解到,在过去进行了私有化退市的港股公司中,有一部分公司实现了战略转型,业绩、公司市值均得到改善和提升。比如港股股价长期低迷的华熙生物(688363.SH),于2017年11月从港股私有化退市,之后开始转战A股,后于2019年11月6日在上交所上市。从港股退市时,华熙生物公司市值约近60亿港元,而登陆科创板后,截至2024年3月19日收盘,华熙生物当前公司总市值已经超过百亿元。又比如华润微(688396.SH),同样是从港股私有化退市后回归A股,公司股价、估值均得到明显提升的成功案例。

股价两年降八成

那么,李宁是否需要私有化退市?

在上述提及选择私有化退市的港股公司中,多为港股股价持续低迷的公司。于2004年6月登陆港交所的李宁,多年来股价走势亦并不让投资者放心。

拉长时间线来看,上市不久后,李宁股价迎来第一波涨势,股价由2.15港元/股的发行价一路涨至20港元/股以上,于2010年4月27日触及阶段性高点20.74港元/股(按前复权计算,下同)。但触高后很快回落,跌至10港元/股以下。

直至进入2019年后,李宁股价才迎来新一轮上涨。相较于上一轮上涨,李宁这一次涨势较为迅猛,两年多后便突破百元大关(港元)。2021年9月,该公司股价触及106.764港元/股高点,创下上市来新高。这一年,该公司市值也创下2800亿港元的高峰。

据悉,李宁股价此轮上涨与当时该公司披露的一份半年报有关。彼时,李宁披露的2019年半年报,堪称该公司近十年来较为亮眼的财报。数据披露,该公司2019年上半年收入同比增长32.7%至62.55亿元,权益持有人应占溢利同比大涨196%至7.95亿元;同期,该公司经营利润率、权益持有人应占溢利率均从个位数上升至两位数。

此后几年里李宁业绩保持稳增态势,公司营业额由2019年138.70亿元一路增长至2022年258.03亿元,突破两百亿规模;权益持有人应占溢利则由2019年14.99亿元增长至2022年40.64亿元,三年时间增加超20亿元。

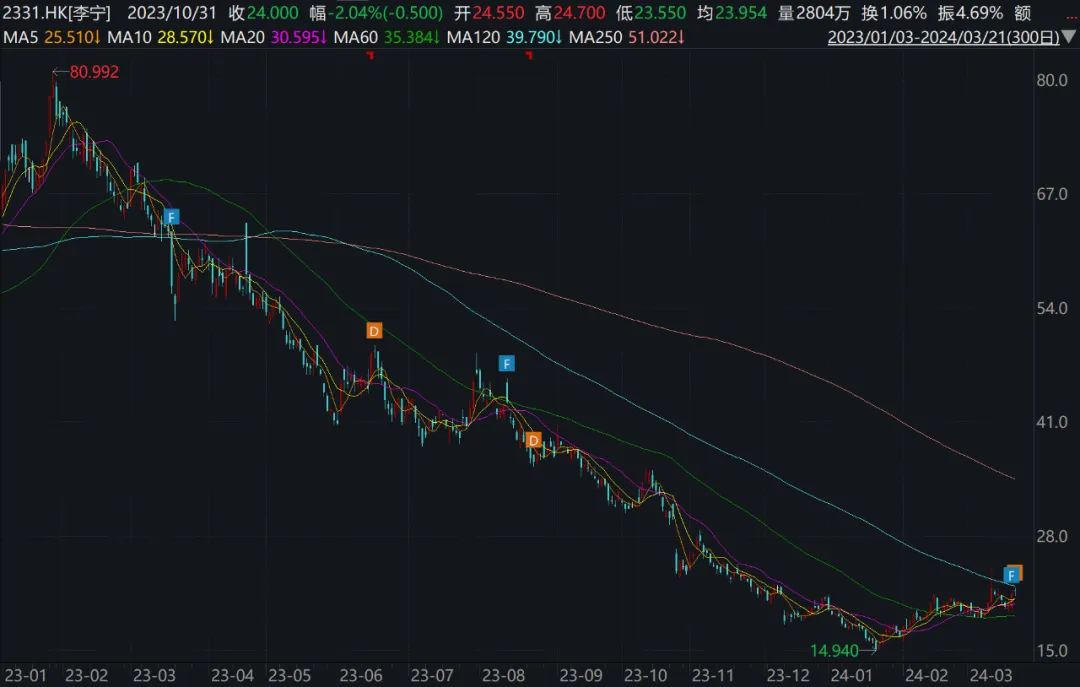

与此同时,李宁股价却再度上演了上一轮触高后回落的情形。自2021年9月以来,该公司股价总体呈现出持续走低趋势,并于2024年1月22日跌至14.94港元/股阶段性低点,相较于此前触及的106.764港元/股高点,跌去86%。

之后几个月时间,该公司股价出现小幅回升,截至2024年3月19日收盘,该公司报收于20.30港元/股。短短两年多时间,该公司股价已经跌去八成。至此,该公司总市值也仅徘徊在550亿港元左右,与此前创下的2800亿港元高峰相比,也已大幅缩水,蒸发超2000亿港元。

需要注意的是,在2023年以前业绩稳增的几年里,李宁股价已经步入低迷态势,进入2023年,李宁接连交出增收不增利的成绩单,公司股价大幅回升的难度也进一步加大。

2023年,李宁收入同比上升7%至275.98亿元,该公司权益持有人应占溢利同比下降21.58%至31.87亿元。从销售情况来看,李宁同年度表现优异,截至2023年12月31日止第四季度,李宁销售点(不包括李宁YOUNG)于整个平台的零售流水按年录得20%—30%低段增长。就渠道而言,该公司线下渠道(包括零售及批发)录得20%—30%高段增长。

这一年,李宁聚焦单品牌、多品类、多渠道策略,持续优化李宁式体验价值,专注于跑步、篮球、羽毛球、健身和运动生活等核心品类发展。2023年,前述五大核心品类全渠道零售流水均录得正面增长,总额增加12%,其中跑步增加40%,篮球同比持平,健身增加25%。

在此情形下,盈利能力的提升愈发成为李宁当前所需改善的关键问题之一。该公司在财报中表示,“随着2024年到来,全球经济仍在恢复过程中,预计中国经济将保持恢复态势,进一步扩大内需,稳步提振消费。公司也将加快改革步伐以持续促进李宁品牌的成长和盈利能力。”

李宁2023年以来股价走势变化情况(按前复权计算)(港元/股)

数据来源:Wind

本文作者可以追加内容哦 !