看多的正确姿势

今天本来想写医药方向分析的,因为前面听了池陈森总的路演,一直欠一篇稿子没发,正好最近陆陆续续又听了好几位医药基金经理的路演,想综合一下,水一篇。

虽然提前设定了提纲,但是真正写起来,发现自己对医药还是不那么了解,说来说去,最核心的利好无非就是当前低估了,按照价值回归逻辑看,应该要涨。说实话,挺没意思的……

现在是凌晨2点,想了想,干脆把稿子删了,换个主题重写。

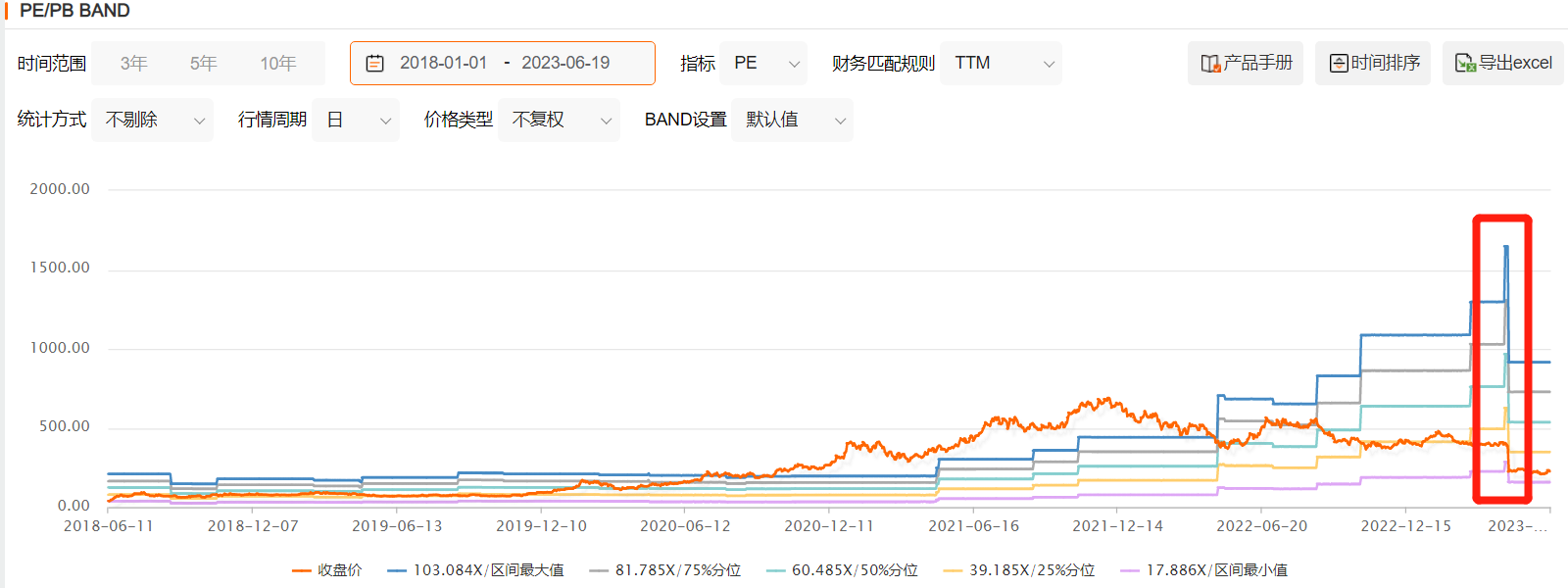

一、PE-BAND式看多

当前比较多的看多文章,就是上文提到的,把相关指数/个股过去5年的PE-BAND数据一拉,只要当前数据低于50%那根线,就说低估了,按照价值回归理论,应该要涨。我个人认为PE-BAND是技术面指标,但有投资者认为这么说很侮辱人,所以会将PE-BAND指标说成是估值面指标,反正开心就好。

PE-BAND或者其它BAND的最大问题,在于它只能解释长期估值中枢稳定的行业/个股,懂的朋友都知道,这玩意儿最大的挑战其实是“价值陷阱”问题——假设上市公司利润不断下降(EPS降低),即使股价维持不变,PE也会被动升高,而随着股票PE的不断抬升,总有资金会选择卖出,最终就会形成“踩踏”,其股价(PE)下跌速度会比EPS跌幅更快(毕竟EPS数据一个季度才公布一次,但股价可是秒级刷新的)。

PE-BAND指标失效会发生什么状况呢?越跌越补,越补越跌,可能前一个季度补仓时,PE-BAND显示在过去5年25%历史分位,结果股价阴跌了一个月,随着上市公司利润(EPS)崩盘,你发现当前PE-BAND反而涨到过去5年50%历史分位了!你在前一个季度的补仓不仅不是低位,反而相对当前还买贵了一倍……这时候应该如何向大众解释呢?

大棋派一般会告诉你,长期看行业/个股估值中枢都应该是稳定的,当前只是波动剧烈了一点,你要安心持有,等到明年/后年/3年后/5年后/10年后/30年后,总能涨回来(价值回归)的……这就涉及到第二类比较普遍的看多文章,经验式看多。

二、经验式看多

经验式看多的一个核心论点是:历史总是不断螺旋上升的,所以长期看,当前的我们一定比过去的我们更好,而未来的我们也一定比现在的我们更好……这其实有个问题,就是只做自身的纵向对比,不做跨市场的横向对比。

全球经济本质上是零和博弈,虽然看起来工业革命、电气革命之类的都是增量逻辑,但这些都是建立在对亚非拉欠发达地区的剥削、开发基础上的,本质上是亚非拉割了肉,肥了欧美。在这一过程中,亚非拉也用上了蒸汽机、电能,房子也从茅草屋变成了钢筋混凝土大厦,但你好意思说亚非拉生活变甜了么?

经验式看多文章惯用的一种套路是所谓的“亲身一线调研”,比如现在去水上乐园走一走,发现全是人,回来就发条内容,说经济复苏良好……其实我也可以蹲家里,每天开空调,月底一看环比爆炸的电费账单,然后发条内容,说居民负债表衰退。

当然了,经验式看多目前没什么市场,毕竟宏观数据是真的差,失去数据的支持,大棋派就只能谈理想、谈远方,在许多朋友收入下降的当下,你越谈这些bee玩意儿,就越容易被喷。

三、“正确”看多

前面听华夏基金杨宇总路演的时候,他提到“不能认为,中国造不出来的,就是高科技,中国能造的,就是制造业”。我一开始也就是笑笑,毕竟这种口号听很多了,没什么吸引力。但后续随着杨宇总拆解新能源车全球产业链结构,给出美国如果要实现新能源产业链本土化,大致需要的研发、建设费用,以及人才需求时,我才最终同意了他的观点(仅仅是认为他的观点有道理,并不是推翻自己原本的观点)。

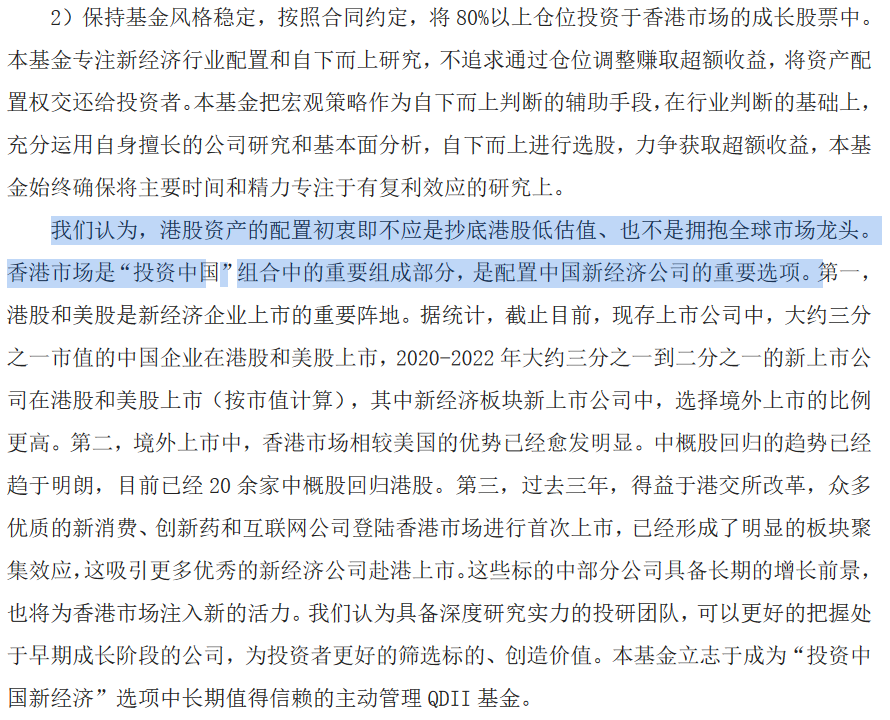

同样的,南方基金王士聪总也长期对港股市场维持乐观,其几乎每一篇季报都会提及“坚信中国最优秀企业们的不断向上趋势”。但你只要认真读了他的报告,就会发现他不是PE-BAND式或者经验式看多,而是利用发达市场历史数据做映射,或者根据自身数据发展做推演,在给出可能的多种发展方向后,再解释自己为什么选择其中的某一种。这种多方面详实的数据论证过程,才是对观点的最好支撑,而不是张口闭口一句“常识”就一笔带过。

你说我会不会现在就买杨宇总的新能源车或者王士聪总的港股市场?作为一个没钱的(还面临资产负债表衰退问题的)普通个人投资者,我肯定不会在当下拿身家去赌一个可能成功,也可能失败的“故事”;但在观点上,我认可两位基金经理的详实分析,这就是对专业的尊重。

$招商中证白酒指数(LOF)C(OTCFUND|012414)$ $华夏新能源车龙头混合发起式A(OTCFUND|013395)$ $南方香港成长(QDII)(OTCFUND|001691)$

本文作者可以追加内容哦 !