股利折现模型

股息贴现模型概述

股息贴现模型是股票估值的一种模型,是收入资本化法运用于普通股价值分析中的模型。以适当的贴现率将股票未来预计将派发的股息折算为现值,以评估股票的价值。DDM与将未来利息和本金的偿还折算为现值的债券估值模型相似。

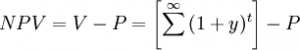

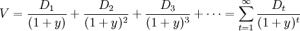

股息贴现模型基本的函数形式

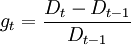

股息贴现模型的种类

用股息贴现模型指导证券投资

ddm

ddm

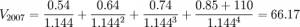

(3)

- 当NPV大于零时,可以逢低买入

- 当NPV小于零时,可以逢高卖出

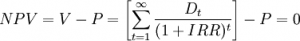

内部收益率 (internal rate of return ),简称IRR,是当净现值等于零时的一个特殊的贴现率即:

(4)

ddm

ddm

股息贴现模型的运用分析

热门专栏

热门词条

应收账款

区域货币

区间估计

金融危机

资本成本

CPI(Consumer Price Index)

汇率

资产

经济

美元

单向定单

租赁期

外汇通

外汇佣金

服务

SME

ISO

认可

增量成本

什一税

CFO

MIT

加工

MG金融集团

销售

股价反弹

抽签偿还

股利收入

技术

空头陷阱

资本

REF

市场

中国股市

中小企业

备付金率

美国

两会

价格

吊空

指数

股灾

葡萄牙币

调至市价

pt

清算

电子汇兑

税粮

下降三角形

外汇

FDI

投资

Writer

银行

阴烛

管理

MACD

width

企业

冲账

黄金

短期同业拆借

Theta

peg

货币

外汇交易法

金融中介理论

艾略特波段理论的含义

消费发展战略

产品

巴塞尔资本协议

贴现现金流

计期汇票

联系汇率制度

拔档

美国贝勒大学

汇差清算率

延期付款汇票

短期国际商业贷款

Exposure

集中竞价

标准普尔(S&P)

金融

不完全竞争市场理论 (金融)

公司

正利差

分期付款汇票

软通货

出口物价指数

选择权买方

指标

资金

百分比回撤

无记名汇票最低报价戴维·凯特标准·普尔 500指数抵押品持平德国工业产值德国消费者物价指数成本协同效益

单位

非农就业人口

股票

交易

道琼斯公用事业平均指数

持平

指示汇票

产品竞争力

财务指标 盈利能力比率

外汇实盘交易方式

德国伊弗研究所景气调查

ddm

ddm

ddm

ddm

ddm

ddm