2023年农林牧渔行业农产品研究跟踪系列研究报告

23058670

1、本周观点

畜禽链:生猪行业蓄力反转,左侧优选高质量成长标的

1)生猪:从 2023Q1 业绩来看,行业维持季节性深度亏损,资产负债表继续恶化, 现金继续损耗;考虑到 Q2 猪价大概率仍维持亏损,生猪或将距离反转更进一步。 目前板块估值重新回到底部,我们认为接下来 2023 年猪价不论表现如何,板块都 值得重点配置。标的推荐上,左侧更关注高质量成长,核心推荐养殖三小龙:华 统股份、巨星农牧、新五丰;其次,看好养殖四小虎:天康生物、唐人神、金新 农、京基智农;右侧配置白马:牧原股份与温氏股份等。

2)禽板块:白鸡景气一方面受 2022 年祖代引种收缩传导的供给景气外,近年来 白鸡进入家庭消费,消费提振开启独立周期,因此我们认为 2023 年白鸡板块有望 开启高景气。黄鸡近期产能继续回落,伴随着生猪和白鸡景气回升,黄鸡价格再 起的确定性更高,继续看好。禽板块核心推荐:益生股份、立华股份、圣农发展 等。

3)动保:受益下游养殖规模化趋势的加速,看好动保龙头市占率提升。从兽药和 疫苗两个细分行业来看,我们认为兽药行业更分散,头部企业的成长性更有确定 性,尤其是优质公司更能享受下游养殖规模化带来的行业红利;疫苗赛道核心关 注非洲猪瘟疫苗临床进展以及商业化落地情况,从股票的角度去看,短期更偏重 主题。综合来看,动保板块核心推荐:科前生物、回盛生物、国邦医药、中牧股 份、普莱柯等。

4)饲料及宠物:饲料会更加向技术服务类企业集中,核心看好海大集团估值与业 绩的双修复行情。此外,2023 年宠物板块有望伴随消费回暖,迎来较好机会,核 心关注:中宠股份、佩蒂股份等。

5)肉制品:随着猪价的高位回落以及消费回暖,看好双汇发展的业绩上行表现; 同时,双汇发展的基金持仓比例处于历史底部位置,建议关注。

种植链:周期驱动或边际减弱,技术领先种企有望随转基因落地 进入黄金成长期

目前来看,随着南方涛动指数重回低位,2023 年主产区拉尼娜恶劣天气或难再续, 供给端有望开启修复,同时全球主要货币当局的紧缩政策预计将对农产品需求及 定价产生压制,以玉米为代表的大宗农产品周期景气正在蓄力向下,种业板块的 周期驱动边际减弱。

然而种业没有周期驱动,并不意味着板块没有机会,我们反而认 为后续转基因的商业化落地后,行业将迎来大变革,技术领先企业将迎来成长黄金期。 核心推荐标的:大北农、隆平高科、登海种业、丰乐种业、荃银高科、秋乐种业等。 整体上,农业重点推荐养殖、后周期、种业三大主线。其中,

1)生猪养殖推荐:左侧 更关注高质量成长,核心推荐养殖三小龙:华统股份、巨星农牧、新五丰;其次, 看好养殖四小虎:天康生物、唐人神、金新农、京基智农;右侧配置白马:牧原 股份与温氏股份等

2)禽推荐:益生股份、立华股份、圣农发展等;建议关注:春 雪食品、湘佳股份、仙坛股份。

3)动保推荐:科前生物、回盛生物、国邦医药、中 牧股份、普莱柯、申联生物、生物股份、瑞普生物等。

4)种植链推荐:大北农、 隆平高科、登海种业;建议关注:丰乐种业、荃银高科、秋乐种业、北大荒、苏垦农 发、中粮糖业、海南橡胶等。

5)饲料及宠物推荐:海大集团、中宠股份、佩蒂股 份等企业。

2、农产品价格跟踪

2.1 畜禽价格预判

猪价:本周猪价环比下跌,春节前存在反弹可能

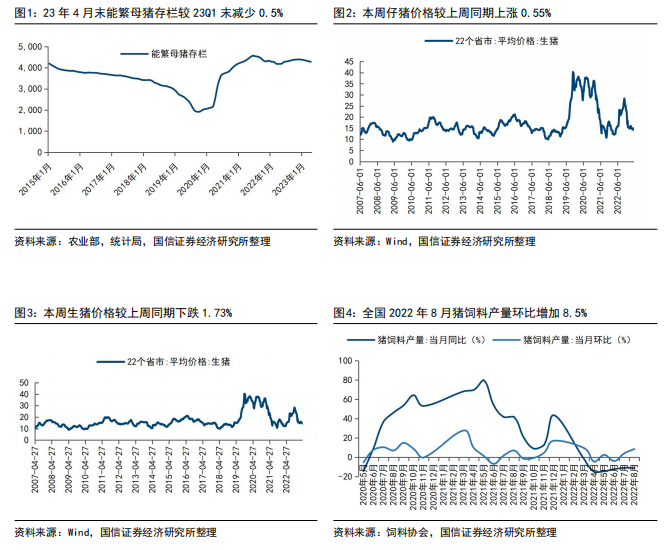

【能繁母猪存栏】根据农业部的数据,官方能繁母猪存栏的环比增速从 2021 年 7 月起结束了连续 21 个月的环比增长,首次出现环比下降,并在 2021 年 7 月以来 延续环比去化趋势。截至 2023 年 4 月末,我国能繁母猪存栏 4284 万头,较 2023 年一季度末减少 0.5%。

【仔猪与生猪价格】据博亚和讯,5 月 19 日全国仔猪均价 34.79 元/千克,较上 周同期上涨 0.55%;全国外三元生猪均价 14.16 元/千克,较上周同期下跌 1.73%。

【猪饲料】从饲料工业协会数据来看,2023 年 3 月全国工业饲料产量 2511 万吨, 环比增长 10.4%,同比增长 5.5%,其中育肥猪配合饲料价格 3.74 元/公斤,环比 下降 1.9%,同比上涨 1.7%。

猪价预判:Q2 低猪价或将延续,周期距离反转更进一步

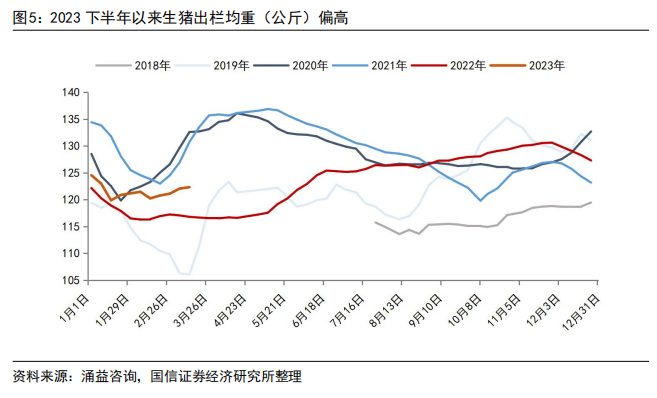

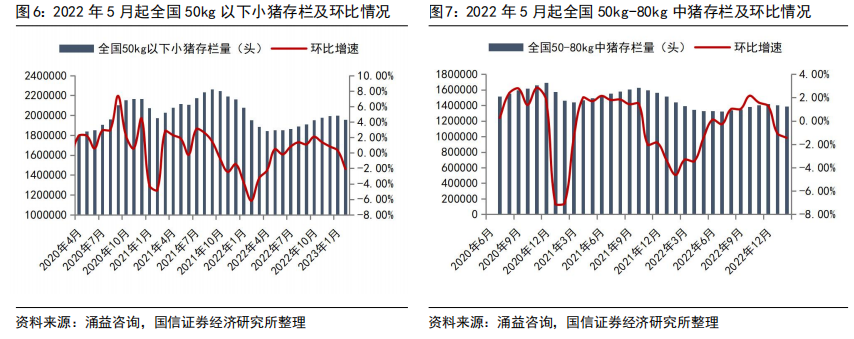

当前生猪出栏均重水平仍较高,低迷猪价已推动产能开启去化趋势。根据涌益咨 询披露的数据,2022 年 4 月开始生猪出栏均重开始快速拉升至 6 月的 125 公斤左 右,11 月的生猪均重抬升至 130 公斤左右。我们认为,2022 年 11 月到春节前出 现的猪价调整主要是前期二次育肥压栏猪的陆续出栏,再加上受到疫情短期扰动, 12 月开始餐饮消费较为低迷。从近期均重来看,2023 年 3 月屠宰均重仍位于 120 公斤以上,短期供给压力仍不小,低迷猪价已推动能繁母猪存栏开启环比去化。

短期供给偏多叠加消费淡季,猪价在 2023Q2 或将继续承压。目前出栏均重仍然 保持在 120 公斤以上,部分春节前过剩的供给顺延到春节后,叠加春节后消费疲 软的影响,我们认为生猪价格在未来一两个月依然面临较大的压力,全行业可能 会继续亏损,或将进一步压制行业补栏的积极性。

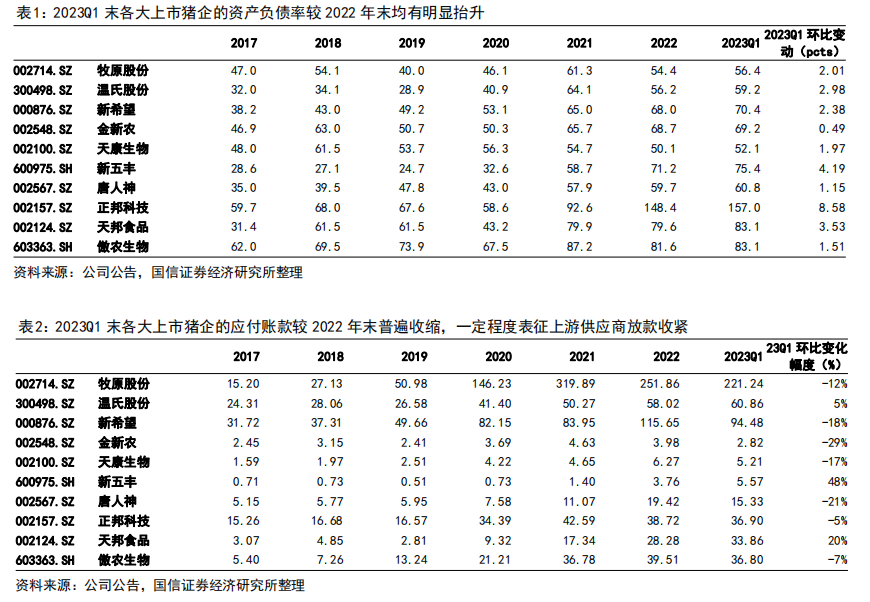

猪企 2023Q1 资产负债表继续恶化,周期距离反转或更进一步。从 2023Q1 猪企业 绩表现来看,一季度行业资产负债表进一步恶化,2023Q1 末各大上市猪企的资产 负债率较 2022 年末均有明显抬升,同时 2023Q1 末各大上市猪企的应付账款较 2022 年末普遍收缩,一定程度表征上游供应商放款收紧,对养殖企业偿债能力的 信心下滑。

综合来看,我们认为本轮周期从 2021 年启动下行,目前行业磨底持续时间接近 3 年(2022 年不属于反转,因为高猪价持续时间太短,应该判定为年内季节性反弹); 考虑到 2023 年一季度非瘟有抬头,扰乱了行业正常的生产迭代,母猪更新淘汰带 来更多现金损耗;我们预计二季度行业大概率继续深度亏损,因此我们判断,行 业现金流将持续损耗,部分资产负债率高、现金储备不够充足的企业或将面临产 能出清,猪周期离反转或更进一步。

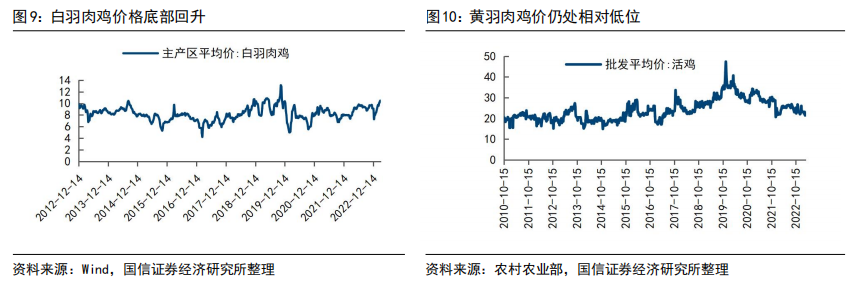

禽价:白鸡养殖盈利或迎回暖,黄鸡 2022 年迎来盈利高点 【白羽肉鸡】5 月 19 日白羽肉鸡价格为 9.38 元/公斤,较上周同期下跌 0.74%, 价格维持回落;白羽肉苗价格为 2.48 元/羽,较上周同期下跌 3.88%。

【黄羽肉鸡】黄羽肉鸡价格近期维持震荡。据农业农村部统计,5 月 19 日国内活 鸡批发均价为 22.85 元/公斤,相较上周同期上涨 3.30%。

白羽肉鸡产能迭代遭遇短期干扰,终端价格仍有支撑。从禽业分会监测数据来看, 截止2023年3月19日,祖代鸡存栏(在产+后备)169万套, 较上年同比减少6.78%, 较上月同期环比减少 0.19%,其中后备祖代鸡存栏为 49 万套,较上年同比减少 26.27%,主要系国外禽流感爆发导致 2022 年国内祖代更新量同比减少 23%。父母 代存栏(在产+后备)3724 万套,较上年同比增加 9.21%,较上月同期环比减少 1.56%。我们认为,目前国内祖代种鸡由于海外禽流感影响,引种持续收缩,市场 担心后续产能不够;但考虑到原种自主可控提升,白鸡结构年轻化,后续供给仍 有较大不确定性,2023 年行业存在大起大落可能。

黄羽肉鸡近期产能回落,有望跟随生猪、白鸡景气。从禽业分会监测的供给端数 据来看,截止 2023 年 4 月 23 日,国内祖代鸡存栏(在产+后备)264 万套,同比 增加 6.66%;父母代存栏(在产+后备)2264 万套,同比减少 1.05%,在产父母代 存栏比 2019 年同期相比下降了 3.70%。黄鸡近期产能继续回落,伴随着生猪和白 鸡景气回升,黄鸡价格再起的确定性更高。 此外,据中国饲料工业协会统计数据显示,全国 2022 年蛋禽饲料产量 3210.9 万 吨,同比下降 0.6%;肉禽饲料产量 8925.4 万吨,同比增长 0.2%。

(受篇幅限制,仅为部分浏览) *免责声明:以上报告均为通过公开、合法渠道获得,报告版权归原撰写/发布机构所有,如涉侵权,请联系删除;本号报告为推荐阅读,仅供参考学习,不构成投资建议。

本文作者可以追加内容哦 !