听书丨如何成为眼光独到的投资人?

邓普顿教你逆向投资6 来自启富股友会 00:00 08:19 主播:巨蟹猫“听书”计划

邓普顿教你逆向投资6 来自启富股友会 00:00 08:19 主播:巨蟹猫“听书”计划今天,我们将继续共读《邓普顿教你逆向投资》一书,阅读时间为9月1日-9月23日,预计8个工作日读完。建议今日读完:第四章剩余内容。

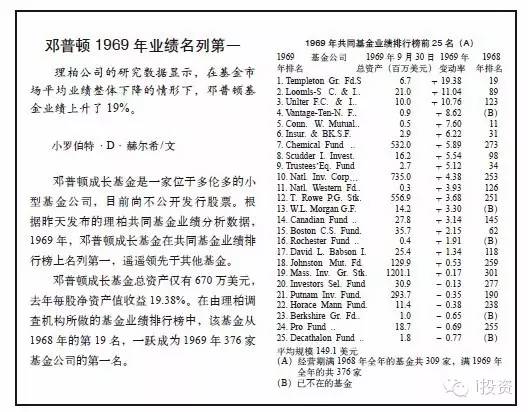

第四章:如何成为眼光独到的投资人?邓普顿成长基金(1969年)

资料来源:《纽约时报》

如果你所持股票的价格已经涨得超过了它的估计价值,那就把它换成更便宜的股票。如果你紧紧抓住股票不放,一直等到它们涨得超过其估计价值的时候才出手,那么你就已经不是在投资,而是在玩投机游戏了。

投资调研中的信息不足确是实情,然而这一实情到了约翰那里却成了他的优势,因为他花了时间、下了工夫彻底了解到了实际情况。

此处的关键不是要告诫你不要在缺乏信息的情况下盲目投资,而是要向你证明不要放过有潜力的低价股的好处以及“多一盎司”工作原则的重要性。

便宜货猎手不应回避错误信息,而应利用这个信息找出真相。微观层面上的效率低下与宏观层面上涉及投资者态度的效率低下密切相关。关键在于要向决定资产价格的信念系统发起挑战。

人们最喜欢将股票投资者分为两种投资类型:价值型投资和成长型投资。如果你有这种先入为主的观念或采用了这种分类方式,而且正打算将约翰归入到其中一类的话,那么你就需要重新调整你的观点了。

约翰的主要目标是以远远低于其真正价值的价格买东西。

如果这意味着买的东西增长潜力有限,没有关系;如果这意味着买的东西会在未来十年以两位数的速度增长,那就更好。

如果公司正在不断发展,那我们的关键就是要避免承担这种发展所需要的费用。公司的发展是一件美妙的事,如果你在发展中的公司里找到了理想的低价股,那么这些股票可以持续数年为你带来回报。然而,这并不能成为购买高价股票的借口。

如果你假设某公司即将脱颖而出,成为一个长期成长型企业,然后却发现由于对其成长的期待,股价已经大涨,这时千万别买,因为如果基本面因素已经被计入到股票价格之中,那么就算你完全清楚基本面情况也没有用。

作为便宜货猎手,应该注意的是股票价格和价值之间极端错位的情况,而不是一些简单的琐碎细节。

这种价格和价值出现错位的情况在任何类型的公司都有可能发生,或者说至少有时会发生。

因此,一名成功的便宜货猎手对价值投资者和成长型投资者之间这种肤浅的区分必须持怀疑态度,同时要避免产生会妨碍自己找到低价股的偏见。

比较购买法。演算过程如下:

伊藤洋华堂:市盈率=10,估计增长率=30%,PEG比率=市盈率(10)÷估计增长率(30)≈0.3

西夫韦:市盈率=8,估计增长率=15%,PEG比率=市盈率(8)÷估计增长率(15)≈0.5

根据计算结果,伊藤洋华堂的PEG比率要低于西夫韦的PEG比率,所以,尽管伊藤洋华堂的市盈率高于西夫韦,但是我们认为伊藤洋华堂的股票才是更理想的低价股。

作为便宜货猎手,重要的是你要特别注意这些增长假设的合理性,你必须时刻以怀疑的眼光来考虑其中的关系,并处理相关信息。

谨记,要始终以比率为参考并解读出其中的含义,要将比率分解然后对其构成成分进行仔细考察。

应该在什么时候卖出股票?“当你找到了一只可以取代它的更好股票的时候”。这种比较极富成效,因为与孤立看待股票和公司相比,这能让你更容易地决定应该什么时候卖出股票。

如果一只股票的价格正在接近你对它的估计价值,那么搜寻替代股票的最佳时机也就到了。

在常规搜寻过程中,你可能会发现某只股票的价格远远低于你对其企业的评估价值,这时,就可以选它来取代你当前持有的股票。

但是,这么做应该遵循一定的原则,而且不应该成为反复无常或毫无必要地变换投资组合的借口:约翰建议,只有当你已经找到了一只比原来股票好50%的股票时,才可以替换掉原来的股票。

换句话说,如果你正持有一只股票,这只股票一直表现出色,它现在的交易价格是100美元,而且你认为它的价值也就是100美元,那么这时你就需要买一只价值被低估50%的新股票。

成功地运用这一原则,即不断搜寻比你当前所持股票更好的低价股,不仅可以教会你运用必要的方法,还能让你具备必要的心理素质避免使自己陷入过度的兴奋和陶醉。

与刚刚获得成功就松懈下来品尝成功的喜悦相比,振作精神去寻找更多的低价股会让你获得更多、更大的回报,关注未来比关注过去更重要,这一观点就体现了这一思想。

声明:本文内容和图片均来源于网络。如有侵犯版权问题,请联系管理员进行删除。