A股再迎245亿活水!入摩新增第二批股票名单来了

在北上资金持续净卖出,持仓规模跌破万亿之际,A股市场迎来活水!

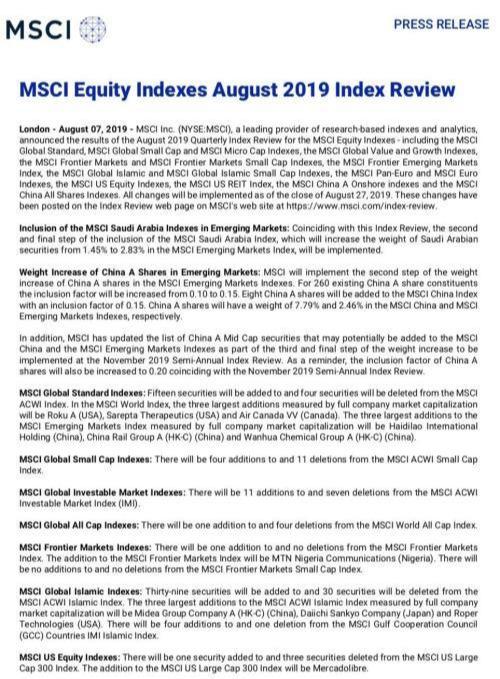

北京时间8月8日早晨,MSCI公布8月季度评议的最终决定:作为2019年8月季度指数审议的一部分,MSCI把中国大盘A股纳入因子从10%增加至15%,将在8月27日收盘后生效。分析人士认为,此举将带来被动增量资金36亿美元(约合人民币245亿元)。

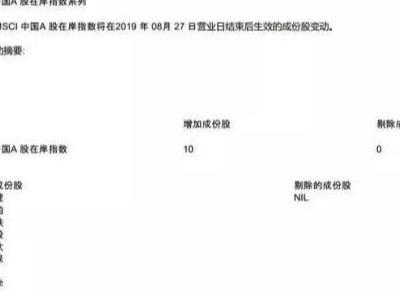

MSCI公布8月季度调整显示,共计10只个股添加到MSCI A股在岸指数,无剔除,其中前三大标的包括中国人保,中国中铁,万华化学,其余标的包括汤臣倍健、中国船舶、海航控股 、攀钢钒钛、 维信诺、药明康德、 韵达股份;

MSCI A股在岸小盘指数无调整;

新增7只MSCI 中国指数(MSCI China All Shares Indexes)成分股,1只剔除,其中,海底捞、中国中铁和万华化学成为最大三家新增标的;

MSCI 中国全流通小盘指数(MSCI China All Shares Small Cap Index.)中,1家新增,3只剔除。

叠加利好更引人关注,那就是昨日晚间证金公司突然放大招,即自2019年8月8日起,整体下调转融资费率80BP。

其中,182天期费率由4.3%下调至3.5%,91天期费率由4.6%下调至3.8%,28天期费率由4.7%下调至3.9%,14天期和7天期费率由4.8%下调至4%。有不少观点热情地理解为,这接近于向股市定向放水,央行没有降息举动,证金公司却对A股定向降息了。历史经验看,最近一次下调转融资费率,是2016年3月21日,当天大盘大涨2.15%,券商股全部涨停。

此外,8月23日,富时罗素将于当地时间收盘后,公布其指数季度调整结果。9月6日,标普道琼斯指数将发布纳入其指数体系的中国A股名单,A股将以25%的纳入因子一次性纳入。据中金公司估算,未来10年外资平均每年净流入A股的资金量可能在2000亿元-4000亿元。那么,哪些股票即将受益?在当下全球股市动荡的关键时候,外资眼中的A股市场的配置价值几何?

MSCI季度调整名单公布

北京时间8月8日早晨,MSCI公布8月季度评议的最终决定:作为2019年8月季度指数审议的一部分,MSCI把中国大盘A股纳入因子从10%增加至15%,将在8月27日收盘后生效。

MSCI指数2019年分三步将A股的纳入因子从5%提高到20%。

第一步:2019年5月半年度调整中大盘股纳入因子从当前的5%提升至10%,并纳入符合条件的创业板个股,纳入因子为10%;

第二步:2019年8月指数季度调整,大盘股纳入因子从10%提升至15%;

第三步:2019年11月指数半年度调整,大盘股纳入因子从15%提升至20%,并纳入中盘股,纳入因子为20%。

目前已经走出了第二步,只待8月27日完成临门一脚。

MSCI加码能带来多少资金

招商证券表示,7月北上资金延续净流入120亿元,较6月明显收缩,主要由于7月初公布的美国6月非农就业数据强劲市场调整降息预期、美元阶段性走强所致。进入8月,A股的MSCI第二次扩容将实施生效,MSCI于8月8日凌晨宣布指数季度调整结果,并于8月27日收盘后生效。其中的一项重要调整就是A股扩容,即大盘A股的纳入比例从10%提高至15%。

根据测算,此次调整将带来被动增量资金36亿美元(约合人民币245亿元),被动增量资金大概率在27日当天收盘前流入。而主动增量资金则很大程度上取决于市场环境。如果美国通胀回升,美联储政策或将做出调整,届时美元走强施压人民币则可能对北上资金形成扰动。反之,美元指数上行动力不足,北上资金大概率将在8月进行布局。

本次8月指数调整是今年“三步走”中的第二步。据中金公司估算,MSCI新兴市场指数中A股的权重在2019年8月底/11月底的指数调整后将从当前的1.7%提升至2.5%/4.0%;根据追踪MSCI指数的资金规模,我们静态估算8月底/11月底两次指数调整对A股的增量资金规模分别约为227/420亿美元(约人民币1600亿/2900亿元)。

两大指数接下来亦有动作

除了MSCI外,六月份刚刚建仓的富时罗素近期也会有动作。据悉,8月23日,富时罗素将于当地时间收盘后,公布其指数季度调整结果。富时罗素将在此次调整中,将中国A股的纳入因子由5%提升至15%。该变动将于9月23日开盘前正式生效。

此外,9月6日,标普道琼斯指数将发布纳入其指数体系的中国A股名单,A股将以25%的纳入因子一次性纳入,该变动同样于9月23日开盘前正式生效。此前公布的初步筛选名单中,共有1241只A股入围。不过,创业板此次并未纳入该指数。

美国当地时间去年2018年12月5日,标普道琼斯公布了其2018年度市场分类评审结果,宣布将可通过沪港通、深港通机制进行交易的合格A股纳入其全球旗舰指数体系,分类级别为新兴市场。

中金公司认为,中长期针对外资配置中国市场的规模与中国经济、市场规模不相匹配的系统性修正是外资持续流入中国的根本动力。我们估算未来10年外资平均每年净流入A股的资金量可能在2000亿元-4000亿元。随着外资A股参与率的提升,A股投资行为也在越来越朝着“基于基本面的投资”方向转变,外资有望在未来10年内持有A股的总市值比例达到10%而成为A股最大的一类机构投资者,从而对A股越来越机构化起到示范作用。

摩根资产的分析师则表示,权重调整后,被动投资者会相应提高配置在A股的权重。不过,当下全球股市进入调整期,ETF也会面临资金流出的考验,因此流入A股市场的资金规模可能不及市场预期。此外,他们认为,由于目前A股估值水平相对较低,主动管理型基金仍然看中其中长期机会,但海外不确定因素的影响,会令偏重择时交易的主动资金比较谨慎,短期内资金大规模流入的可能性不高。

关键时刻桥水基金唱多中国市场

据香港万得通讯社报道,桥水基金CEO达里奥近日接受专访时表示,如果你是全球投资经理,忽略现在的中国将会是你职业生涯最大的败笔。

他表示,中美当前的格局是一个很正常的历史发展趋势。桥水对世界经济史做过详细的分析。荷兰、英国、以及现在的美国都是世界经济的霸主,从科技教育、产出、贸易、军事、金融中心以及储备货币六方面来看,都处于遥遥领先的地位,然后一个契机出现了另一个挑战者,这个霸主就开始没落,现在的中国就扮演了这个挑战者的角色。

有基金经理表示,现在的中国很危险。达里奥表示在他看来全球没有哪个地方是不危险的,危险和收益是相对来讨论的。美联储开启降息,全球利率市场开始下行,中国上一次利率调整还是在2015年,现在的利率水平是4.35%,如果全球再次发生经济危机,中国在利率方面的应对空间比很多国家都要充足。另外中国的央行在财政和货币政策方面也非常的谨慎,但是许多美国投资者容易戴有色眼镜去看待问题,希望他们可以客观公正的看待中国的崛起。

现在MSCI也开始越来越多的纳入中国公司,同时中国的金融市场也越来越开放。从2010年开始,外国投资者就开始加速涌入中国市场,如果你还不行动的话,一定会错失最肥美的收益。他认为,未来5-10年,中国现在60%-70%偏向发达市场。

本文源自券商中国