“金山系”狂飙,金山云飙涨近27%

11月20日,“金山系”掀起了一波强劲的上涨浪潮。

截至收盘,金山软件(03888.HK)大幅拉升9.42%,报31.95港元;金山云(03896.HK)股价表现更是强劲,涨幅达26.72%,报3.13港元/股;此外,在A股上市的金山办公(688111.SH)同样不甘示弱,股价收涨3.25%,报288.07元/股。

消息层面,在财报季密集发布期,“金山系”企业又到了秀肌肉的时刻。

整体来看,得益于平台建设的日渐成熟,“金山系”今年三季度均取得了不俗的业绩表现。尤其是在港股市场的金山软件和金山云,不仅营收显著提升,企业的造血能力亦在稳步增强,利润水平与毛利率均提高。

成绩出炉后,在二级市场上,“金山系”瞬间成为了投资者瞩目的焦点,多家公司股价纷纷飙涨。

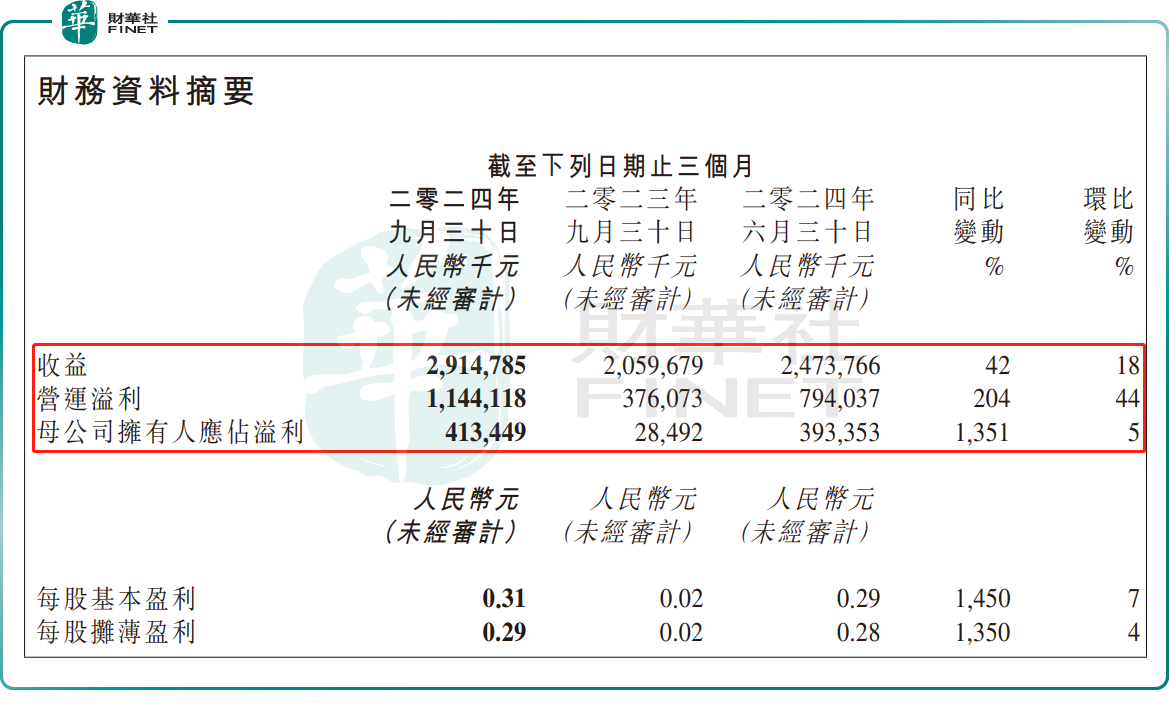

01金山软件:三季度利润狂奔2024年第三季度,金山软件业绩大超市场预期。报告期内,其总收入达29.15亿元,同比增长42%,环比增长18%;归母净利润为4.13亿元,同比大幅飙涨13.51倍,环比增长5%;毛利率为84%,较上年同期增长3个百分点,环比增加1个百分点。

其中,来自办公软件及服务业务的收入为12.07亿元,占总收入的41.4%,同比增长9.88%,环比增长1.61%。该业务增长主要源自,金山办公集团的国内个人办公订阅业务增长,其中主要是由于用户黏性及付费转换率的增长,通过引入WPS AI 2.0及四个新助手,提高生产力并提供更高效的创作体验。

网络游戏及其他业务方面,收入17.08亿元,占比58.6%,同比增长77.66%,环比增长32.81%。这主要是由于《剑网3》表现出色,以及《剑网3无界》的成功推出提升游戏的人气;其他游戏项目亦通过积极有效的运营举措,共同推动公司收入实现显著增长。

中银国际报告称,金山软件的超预期第三季业绩,主要受惠于在线游戏业务表现优异。该行表示,公司预计2025年网络游戏业务将保持良好动能,有助于对冲办公软件收入因整体宏观环境疲软而不如预期。该行认为,随著政府刺激政策预期升温,公司的办公软件仍然是一个具有吸引力的长期SaaS标的,同时网络游戏业务于今明年的强劲表现是一个值得关注的利好。

大摩调升金山软件2024至2026年的收入预测2%、2.8%及1.7%,以反映集团的游戏业务为市场带来惊喜,又将2024至26年的经营利润预测分别上调10.2%、9.4%及6.4%。

美银证券研报也指出,考虑到游戏业务表现向好,以及明年将推出多款新游戏,相应将金山软件2024至2026年盈利预测上调2%至3%,目标价从37港元升至38港元。

02 金山云:盈利能力持续改善今年三季度,金山软件旗下专注于云计算的子公司——金山云业绩也有亮眼表现,在收入规模、盈利能力方面均取得扎实进展。

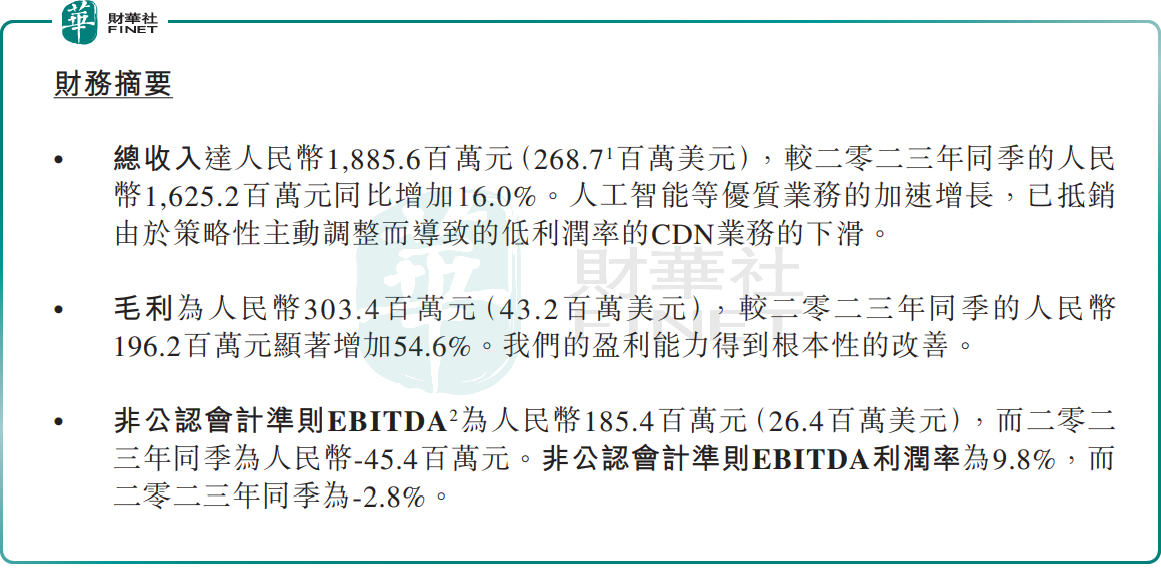

财报显示,2024年第三季度,金山云总收入18.9亿元,同比增长16%。其中,公有云实现收入11.75亿元,同比增长15.6%;行业云收入7.1亿元,同比增长16.7%。

对于金山云收入的增加,主要是由于来自小米和金山生态系统及人工智能相关客户的收入增长、行业云的需求增加所致,而部分增幅被公司主动缩减低利润率的内容分发网络(CDN)服务的规模所抵销。

期内,金山云AI业务收入提升至3.62亿元,占公有云及总收入比例分别约为31%、19%;同时,金山云全心全意投入小米及金山生态系统,并从电动汽车、LLM到WPS AI等领域发掘庞大的实质商机,该公司来自生态系统的收入同比大幅增长36%。

盈利能力方面,报告期期内,金山云毛利为3.034亿元,同比增加54.6%。毛利率为16.1%,较上年同期增加4个百分点;非公认会计准则EBITDA约1.85亿元,同比扭亏为盈。净亏损为10.61亿元,上一年同期亏损7.89亿元,该增加主要为长期资产减值9.2亿元所致。

展望2024年第四季度,金山云表示,得益于公有云和行业云这两大并行的驱动力,预计第四季度将实现总收入的加速增长;盈利能力预计将持续改善;在营运利润及经调整营运利润方面,也预计将实现加速提升。

中金公司研报指出,考虑AI 业务收入贡献超预期,上调2024 年/2025 年收入预测2.0%/1.7%至76.5 亿元/84.2 亿元;鉴于收入增长及运营杠杆释放快于预期,上调经调整EBITDA 预测15.8%/26.6%至5.52 亿元/11.8 亿元。维持跑赢行业评级;考虑公司更为乐观的增长及盈利前景,上调目标价8%至6.5 美元(基于2025 年1.4 倍市销率),对应50%上行空间。

作者:瓶子