启富收评丨科技未来投资核心资产!

盘面分析

今天指数横盘震荡,这也是强势上涨后重要走势特征,当前不要看短期走势,年报业绩向好与货币政策宽松推动行情继续,核心主线科技硬核(PCB与元器件继续强势),而概念板块科技硬核云计算、芯片、国产软件成为当前主流,从走势来看当前还是一个上涨中继可能性较大,我们当前持股为主。当前的投资核心还是券商的被动配置与科技硬核的主动配置。

走势分析

一、短期市场因为大涨出现震荡走势,我们明确提示到不要轻易的下车,科技硬核PCB还是当前最热的主线,国产替代是未来的所需,把握券商的被动配置与科技主动配置将是未来的核心。

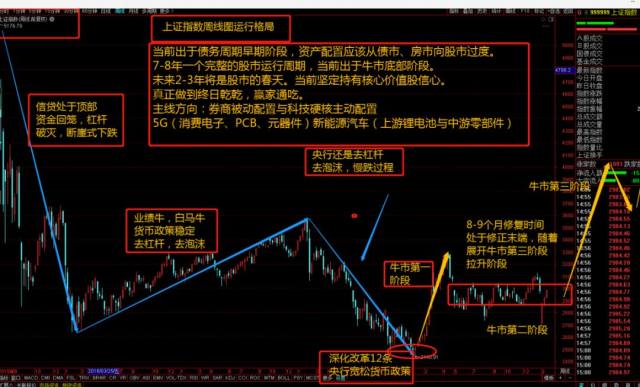

二、从走势看,当期主板还是在牛市第二个修正阶段,大周期上来说,进入修复的末端,随时有望进入主升浪,货币政策宽松将推动A股的继续拉升。创业板量能已经放大,突破前高,基本面推动大3浪的来临。

三、当前处于债务周期早期阶段,资产配置应该从债市、房市向股市过度。7-8年一个完整的股市运行周期,当前处于牛市底部阶段,未来2-3年将是股市的春天。当前坚定持有核心价值股信心。真正做到终日乾乾,赢家通吃。

四、创业板业绩创下3年新高,中央经济会议定调金融改革核心,超级券商在路上,把握科技硬核的主动配置与券商的被动配置是这一波牛市核心。

五、宜将剩勇追穷寇,不可沽名学霸王,我们希望在这次结构性牛市中,我们一定要把握核心资产,改变我们的投资思维,不可终日看短期走势,在底部一定要有时间才是投资唯一永恒。

科技未来核心投资

核心资产讲集中度提高,我的份额是对手失去的,所以标的越炒越少。科技股行情讲创新,新供给创造新需求,你的支出是我的收入,所以产业链基本面逻辑会扩散,标的范围会越来越多。

过去几年A股走出了一波凌厉的龙头白马行情,我们很多时候把它叫做“核心资产行情”。驱动核心资产行情的逻辑有好几个,包括供给侧改革、对外开放外资流入、投资者结构改变等等,这里面我们认为最重要的恐怕还是以消费白马为代表的核心资产其本身进入到了一个向上的盈利周期中。

而核心资产公司盈利周期向上,很重要的一个逻辑是在于“产业集中度提高”,而不是“市场规模扩大”。所以过去几年里我们看到,消费龙头上市公司ROE持续上升,这是在社会消费品零售总额同比增速持续下降的过程中完成的。

导致的一个结果就是,龙头公司和核心资产的标的范围越来越小,机构投资者持股越来越集中。

科技股行情讲的是科技创新,科技创新形成新的供给创造新的需求,这是一个增量市场。

增量市场中,你的支出是我的收入,会变成一种上下游关系,最终带动整个产业链的变化。

比如在这次疫情过程中,很多公司都采用了云办公系统,有些电话服务公司的系统容量可能都不够用了。当日后增加投入进行建设时,建设云办公系统需要服务器,建设服务器需要专门的设备,专门的设备需要专门的材料等等。

所以,我们看到,从2019年下半年科技股行情启动以来,从最初的PCB、到无线耳机、到半导体、到手游、到云计算等等,市场热点始终是在不断的扩散的。

这种扩散非但是市场行情本身的扩散,他不仅仅是说投资者在寻觅新的市场热点,而是说这种扩散的背后本质上是科技创新带来的基本面变化在产业链中的扩散。

所以回顾历史,就会发现,在过去两轮的科技股行情中,都发生了这样的事实:

第一,科技股行情中,中证1000指数跑赢沪深300指数,说明小盘股总体表现比大盘股好。

第二,科技股行情中,信息技术板块中也是中证1000成分股表现要好于沪深300成分股。

为什么科技股行情“扩散”的特征是值得关注的?因为这意味着后面可能会有更多的市场热点和投资机会出现。

而且,从目前的市场估值状况来看,行情的可持续性也多少取决于行情能否扩散。

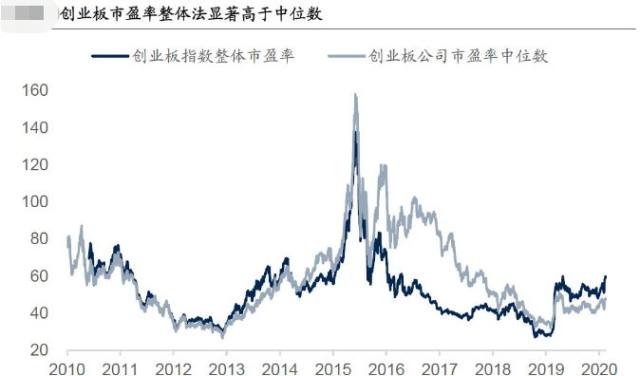

对比目前创业板指数的整体估值(整体估值即按照权重股市值加权,权重股估值影响大),和创业板公司市盈率的中位数(中位数即所有公司权重一样),可以明显的发现,创业板指数的整体估值要高于中位数,也就是说,权重股或者说一些热门股的估值相对要更高。

如果行情是扩散的,那么,那些现在估值相对而言没有那么高的非权重股,是不是就有可能会有更大的机会,行情的持续性是不是也会更长呢。科技将成为未来核心。

后市策略

操作策略:在底部大家一定要把握核心主线,不忘初心、方得始终享受一波牛市的红利。当前处于估值低位、从信贷、债务、股市运行的大周期来看,A股进入牛市3年上涨的运行阶段,上市公司的整体大幅度的改善从根本上推动结构性牛市向前运行,创业板业绩创出3年的新高,后期核心还是硬核科技与创业板指数。

当前处于债务周期早期阶段,资产配置应该从债市、房市向股市过度。7-8年一个完整的股市运行周期,当前处于牛市底部阶段,未来2-3年将是股市的春天。把握科技硬核的主动配置与券商的被动配置是这一波牛市核心。

宜将剩勇追穷寇,不可沽名学霸王,我们希望在这次结构性牛市中,我们一定要把握核心资产,改变我们的投资思维,不可终日看短期走势,在底部一定有时间才是投资唯一永恒。

长线投资:大金融(优质券商)、硬核科技(5G与新能源汽车、未来的核心)

中线投资:国产替代、产业大基金、小米概念(wife6)

主题投资:生物安全、游戏、在线办公(当前出于分化状态注意设置风控)

风险提示:大股东减持、商誉风险、操作不对称风险

作者:刘有才 执业证书:A1130613080001

免责声明:以上内容仅供参考,不构成具体操作建议,据此操作盈亏自负、风险自担