人民币一个多月升值2000点!三大人群、六大板块受益

一个多月时间,涨超2000点!

进入2020年以来,国内金融市场喜事连连。不仅A股持续走高,人民币汇率也节节攀升。

1月14日,在岸人民币兑美元16:30收盘报6.8854,较上一交易日涨88个基点。人民币兑美元中间价调升309个基点,报6.8954,创2019年6月21日以来最大升幅,创2019年8月1日以来新高。

(图片来源:Wind金融终端app)

把时间轴再稍微拉长一点,从2019年12月3日这一天开始的29个交易日内,人民币汇率从最低点7.0733,一路飙涨,到1月14日最高点达到6.8661,一度飙升2072个基点。

市场分析认为,随着汇率走强,资本流入趋势性增长,对于国内的资产价格利好明确,股、债、汇有望集体走牛。

外资入场成为人民币升值动力

民生银行首席研究员温彬认为,从全球范围看,中国股市估值水平较低、债券收益率相对较高,国际机构投资者配置中国债券和股票的热情较高,资本项目流入有助于国际收支保持平衡,推动人民币升值。

在人民币汇率趋稳预期下,北上资金对A股继续保持了强力扫货的姿态。

1月14日,北向资金持续净流入34.28亿元,为连续9日净流入。Wind数据显示,2020年以来仅仅9个交易日,北向资金已经净流入454.4亿元。

(图片来源:Wind金融终端沪深港通速递)

人民币资产正受热烈追捧

值得一提的是,随着贸易协议乐观情绪推动人民币兑美元汇率升至五个多月高位,这可能刺激全球经济成长,并促使投资者抛弃美元,转向人民币等风险资产。

据中国中央国债登记结算公司最新数据显示,去年12月境外机构净增持人民币债券827亿元,不但终结此前连续两个月的减持趋势,且单月增持量创下过去半年以来的最高值。显然,此前因汇率贬值而沉寂的人民币国债投资需求,再度被激发了。

不过,统计也显示,尽管12月份当月外资加仓债券动作明显,但是在整个2019年,由于人民币汇率波动的加大,外资净增持规模出现了大幅下滑。根据中债登与上清所最新公布的数据,截至2019年12月末,境外机构共持有人民币债券21876亿元,2019年累计增持人民币债券4578亿元,增持规模低于去年全年,同比减少21.4%。

从这个角度来看,在外资日益成为中国资本市场重要角色的情况下,人民币汇率的稳定预期与否,对于外资投资人民币资产的仍然是一大考虑因素。

招商证券宏观分析师谢亚轩认为,2020年第一季度中国债券市场的国际资本流入可能出现波动,流入规模可能低于预期。其中原因之一,就是中美10年期国债收益率之间的利差处于回落趋势。

历史数据显示,中美国债利差与债券市场国际资本流入存在正相关关系。例如,2019年第一季度,中美10年国债收益率之间的利差平均为48个基点,第二季度上升到96个基点。同期境外机构增持人民币债券的规模由1072亿上升到1952亿人民币,上升82%。但目前来看,中美10年国债利差已呈回落趋势,利差收窄预示流入规模的回落。

不过蜂巢基金管理公司的基金经理李海涛称,相比其他货币,以人民币计价的资产是更受青睐的选择。

法国兴业银行策略师Kit Juckes表示,人民币走强有利于经济成长,并会鼓励资金从美元避风港中流出。他建议做空美元兑加元、挪威克朗和瑞典克朗。

股债汇有望迎来牛市

对于人民币短期行情,中国民生银行首席研究员温彬认为,从短期看,人民币升值主要受基本面和消息面因素影响。从基本面因素来看,我国2019年全年经济和金融数据将于近日公布,预计GDP增长6.1%,宏观经济继续保持平稳增长。特别是自去年下半年开始,逆周期调控力度加大,PMI指数已连续两个月为50.2,站在经济荣枯线之上,显示逆周期调控效果显现,宏观经济运行出现企稳回升的态势,支撑人民币升值。从消息面来看,地缘局势出现缓解,避险情绪回落,市场对人民币汇率下阶段走势预期乐观。

对于人民币汇率中长期走势,东方金诚研究发展部技术总监曹源源认为,中国经济企稳预期较强,汇率弹性扩大也令市场预期更趋平稳,预计人民币汇率贬值概率较低,大概率将维持双向波动且偏强势运行。

中信证券分析师明明债券团队研报认为,近期人民币汇率表现抢眼,出现多次日内快速升值的情形,加之美国财政部宣布取消人民币汇率操纵国的认定,随着汇率走强,资本流入趋势性增长,对于国内的资产价格利好明确,股、债有望走出双牛。

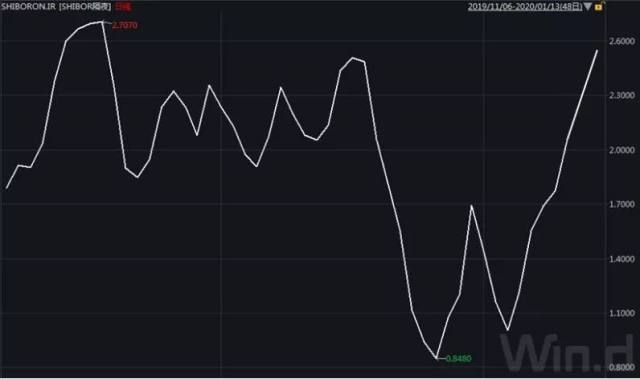

从资金面情况来看,临近春节,不同期限国债逆回购纷纷提前大幅上涨。如7天、4天、3天国债逆回购全面突破,创多个月新高。此外隔夜Shibor也持续上涨。

Wind行情显示,1月14日,盘中各期限国债逆回购年化利率纷纷站上3%的位置。其中上交所14天逆回购(GC014)盘中最高年化利率达3.265%,创出近7个月新高;4天国债逆回购(GC004)最高为3.3%,创3个多月新高。而深交所国债逆回购品种也不差,3天逆回购(R-003)最高创5个半月新高;2天国债逆回购(R-002)盘中创出3个多月新高。可见在央行持续暂停投放资金下,市场流动性有收紧态势。

(图片来源:Wind金融终端债券综合屏)

不过对比最近两年春节假期前一个月内最高年化利率来看,今年仍处于较低位置,市场资金仍然宽裕。在近期央行暂停资金投放后,银行间市场流动性也出现微幅变化,上海银行间同业拆放利率(Shibor)出现持续回升。Wind行情显示,1月14日,Shibor继续上涨到2.518%,这也是自1月6日探底至1.003%后连续6个交易日回升,创去年11月下旬以来新高。

(图片来源:Wind金融终端债券综合屏)

明明债券团队研报称,在人民币汇率走高的同时,进入12月份股市同样一路攀升,汇率是股市的领先指标。汇率与股市之间联动机制,一方面有二者面对的影响因素重叠部分较大的原因,另一方面,一致的风险情绪也会对股汇产生影响增加联动性。从人民币汇率与上证50、中证500以及创业板的相关性上来看,人民币汇率与中证500以及创业板的相关性更强,反映出中小企业受到基本面以及风险情绪因素的影响更为明显。

对于债市,研报认为,人民币汇率的走强为货币政策的宽松提供了空间,而当前国内无论从基本面稳增长角度还是降成本角度,货币政策都有进一步宽松的必要,而降息无论从效果还是政策空间而言都支持降息的落地。当前债市面临的整体环境较为友好,年初配置资金充足,地缘政治不确定性降低市场风险偏好,流动性整体宽松,继续看好长端利率下行。

三大人群、六大板块受益

伴随人民币升值,有3类人将明显收益。

一是股票投资者。

以美元计价的A股回报率提升,使得股市对外资的吸引力增强,这将吸引北上资金加速流入A股,推动股市上涨。

二是进口原材料企业经营者。

造纸、航空等进口原材料企业也很开心,因为同样的人民币能换更多美元,这样就可以放手“买买买”。

三是出境游群体。

人民币购买力提高了,老百姓出境游也就便宜了。可以抓紧时间,来一场说走就走的旅行。

具体到A股,包括六个板块将受益于人民币兑美元汇率的走高。

一是航空运输业:产生汇兑收益。

业内表示,航空行业属于典型的外汇负债类行业,尤其是美元负债,航空公司有大量的航空器材融资租赁负债,每年需支付一定数量的利息费用和本金。航空公司外币负债比例高,人民币升值会造成一次性的汇兑收益;同时,也使进口的航油价格下降,由于燃料费用占航空公司总成本的30%左右,因此,人民币升值会降低航空公司的成本。航空业受益人民币升值是显而易见的。国盛证券此前研报表示,人民币升值以及油价处于有利区域,航空板块估值较低。建议重点关注:三大航、春秋航空、吉祥航空。

二是资源业:境外产品价格将上涨。

申万宏源投资顾问谭飞表示,采掘、石油化工等资源类上市公司,不仅美元借款占比大,而且对大宗商品进口需求大,人民币升值形成一次性的汇兑收益,以及降低原材料进口成本;与此同时,产品以人民币标价的公司,如钨、稀土类上市公司等,人民币升值就意味着境外产品价格将上涨,可能形成上升的动力。个股包括中国石油、洲际油气、盛和资源。

三是造纸业:进口原材料成本下降。

安信证券投资顾问喻缘则认为,人民币升值的受益行业,最直接受益的便是造纸行业。由于我国是一个少林的国家,且国内废纸的利用率并不高,这就使得我国成为全球最大的纸浆进口国,而造纸行业也成为我国第三大用汇行业。而随着人民币升值,将从进口原材料成本下降和产品出口遭受汇率损失减少两个方面对造纸行业产生影响。个股包括山鹰纸业、太阳纸业、中顺洁柔。

四是银行业:商业银行资产财富效应增加。

华融证券投资顾问李佳指出,人民币升值将增加商业银行资产财富效应,使银行股的债权价值提升,投资吸引力上升。本币升值意味着银行持有大量债权的价值上升,与其他国家银行相比,我国银行净资产较高,在业绩或其他要素不变情况下,单单人民币升值这一因素,就能够提升国内银行的资产价格。另外,海外投资者基于人民币升值的预期,倾向于通过购买银行股的方式间接购买人民币资产。个股包括招商银行、光大银行、中国银行。

五是房地产:购买力上升地产股看好。

光大证券投资顾问周明认为,在人民币升值过程中,以人民币计价的资产价格面临重估,随着人民币兑美元汇率走高,百姓购买力的上升,地产股值得看好。尽管调控会影响业绩,但地产类上市公司基本都是行业龙头,可能成为热钱的重点选择方向之一。另外,一旦政策面的不确定性消除,房地产的估值将有一定回升空间。个股包括阳光城、华夏幸福、华侨城A。

六是出境旅游:跟团出国游有望加速增长。

国泰君安投资顾问张涛表示,消费升级及出游便利化驱动出境游市场发展,而人民币升值会在短期内刺激居民出境旅游的意愿。特别是跟团出境游市场未来有望受益二三线城市向长线出国游的消费升级,届时跟团出国游有望加速增长,驱动跟团出境游市场扩容。而眼下又正值春节出境游高峰,以出境游为主要业务的酒店旅游类上市公司值得投资者关注。个股包括凯撒旅游、众信旅游。

来源:重庆商报、券商中国