研客专栏 | 历史新高!黄金突然飙升,发生了什么?

周一开盘国际金价快速拉涨升至2140美元/盎司上方,国内金价突破485元/克,均刷新历史新高。

经济数据方面:美国ISM制造业PMI指数录得46.7,不及预期,为连续第13个月低于50,创20余年来最长纪录。美国10月核心PCE年率录得与预期一致的3.5%,为2021年4月以来新低。

美联储方面:美联储主席鲍威尔称利率已“深入”限制性区域;致力于保持紧缩政策,直至通胀走上2%的轨道。美联储理事沃勒称对美联储目前设定的利率将被证明足以推动通胀降至2%的目标越来越有信心,如果降低通胀的工作继续取得进展几个月后就有可能降息。纽约联储主席威廉姆斯认为,目前处于或接近利率峰值,通胀顽固则可能需再次加息。旧金山联储主席戴利表示现在判断美联储是否已经结束加息还为时过早,目前没有考虑降息。美联储克利夫兰联储主席梅斯特表示,货币政策处于能够灵活评估未来数据的良好位置,是否进一步加息取决与数据。亚特兰大联储主席博斯蒂表示,越来越相信通胀下行轨迹可能持续。美联储29日发布全国经济形势调查报告“褐皮书”显示自10月中旬以来,包括纽约和费城在内的多数辖区经济状况持平或略有下降,仅4个辖区经济实现温和增长。各辖区调低了对未来6至12个月经济前景的看法。同期各辖区劳动力需求继续放缓,整体就业状况持平或温和增长。

巴以冲突方面:以色列和哈马斯停火协议到期,军事行动恢复。以色列总理表示将扩大在加沙地带的地面行动。卡塔尔与以色列情报机构摩萨德关于停火的谈判陷入僵局,摩萨德谈判团队已从卡塔尔撤离。

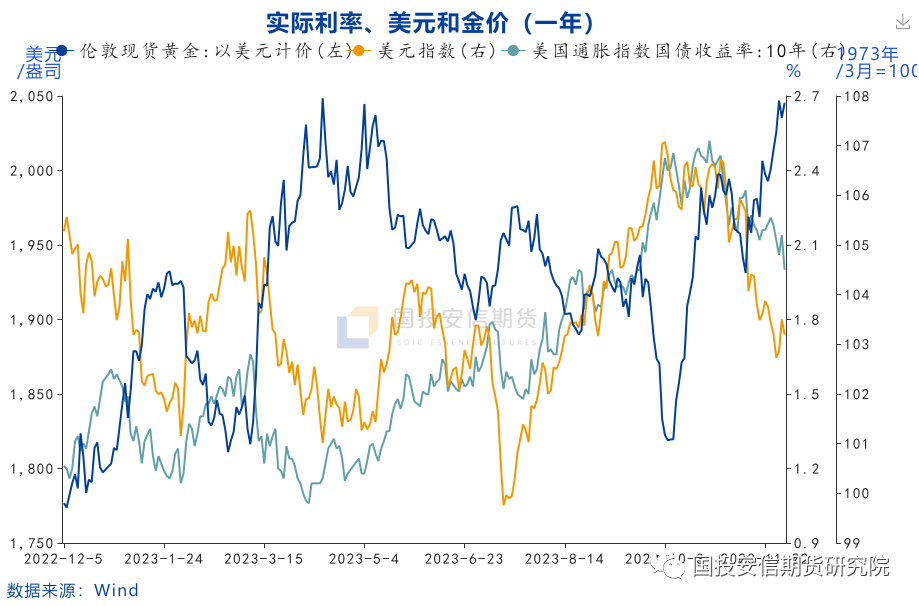

2 市场押注美联储加息结束降息提前上周美联储理事沃勒提到降息表述后市场加大了对提前降息的押注,而周五鲍威尔虽然重申会维持紧缩政策直到通胀回到2%,但其对于加息的谨慎态度以及对利率进入限制性水平的描述未能动摇市场激进的降息预期。目前美联储观察工具显示市场定价美联储加息已经结束,且明年3月降息概率超过50%,全年降息幅度可达125BP。在此预期下,美元跌破103刷新8月以来新低,美国实际利率跟随名义利率回调至四季度以来低位。

去年以来市场预期一直显著“鸽”于美联储,特别是今年上半年的银行事件之后一度预计今年将降息四次,与美联储观点存在重大分歧。但随着美国经济数据强劲,通胀距离2%目标差距很大,美联储持续确认鹰派信号,利率存在“更高更久”的预期,市场预期在三季度不断修复带动金价回落。

目前市场与美联储的分歧再度扩大,预期依然会跟随经济数据和美联储表态摇摆从而引导金价波动。本周美国将公布一系列重要数据,包括美国11月ISM非制造业PMI、美国10月JOLTs职位空缺、美国11月ADP就业人数、美国截至12月2日当周初请失业金人数、美国非农就业数据等,而下周美联储议息会议接踵而来,预计金融市场会出现较剧烈的波动,短期金价波动也将放大。

3 黄金中长期保持乐观 短期有超买迹象虽然从美联储官员表态和市场预期来看加息大概率已经结束,但市场激进的降息预期实现的难度很高,美元经济韧性强于欧洲等其他发达经济体的形势未变,通胀压力未解除前美联储货币政策转向谈论降息的门槛依然会比较高,近期市场对于“没有利空就是利好”的态度使得国际金价上涨过快,技术面已经出现一定超买迹象,在高位存在一定回调需求。

不过此次黄金的突破令上方空间已经打开,美国政策利率进入平台期后潜在利空因素已经有限,全球复杂的政治经济条件依然支持金价中长期维持偏强趋势。

黄金的本质是对冲货币信用风险,美元信用持续受到冲击令黄金配置价值凸显。近两年各国央行扩大黄金储备,加速央行外汇储备多元化进程。世界黄金协会发布的《全球黄金需求趋势报告》显示2022年全球央行购金超过1100吨创年度历史新高,2023年前三季度全球央行黄金储备继续增加800吨,刷新前三季度历史新高。

2020年疫情爆发后,美国开启天量放水使得债务暴增,今年1月美国政府已触及31.4万亿美元的债务上限,尽管两党经过数月博弈避免了债务违约,但也意味着美国的债务压力和财政赤字未来将变得更加尖锐,美国国债总额已突破33万亿美元大关,债务挑战意味着潜在风险和信用冲击。而2022年俄乌战争后美国将美元支付体系武器化,任意经济制裁他国产生了信任危机,尽管美元在短期内地位难以动摇,但全球的去美元化趋势已经不可忽视。更多国家采取措施来降低对美元的依赖,在非美货币尚不具备很强竞争力的情况下,黄金作为硬通货成为各国关注的重要储备资产。当前全球政治经济状况与此前几轮黄金上涨情景较为相似又更加复杂,对黄金有利因素不断聚集令金价具备较强的上行潜力。

END

END

本文作者可以追加内容哦 !