金属市场周报|混乱的一周:美债利率强势上行,贵金属价格承压

文 | 对冲研投研究院 编辑 | 杨兰

摘要:

上周海外一度再次risk off,出于可能存在风险的担忧,但是随后由于美国零售数据依然强劲,GDP模型预期良好,以及初请失业金人数仍然偏低等因素,市场暂时打消担忧。目前海外仍然处于软着陆的预期中,但对于高利率可能出现的冲击还是存在担忧。

核心观点

1、本周贵金属价格持续下行,铜价窄幅震荡。

贵金属方面,本周COMEX黄金下跌1.4%,白银上涨0.24%;沪金2310合约下跌0.1%,沪银2310下跌0.12%。主要工业金属价格中,COMEX铜、沪铜分别变动+0.04%、-0.29%。

2、海外担忧再次承压铜价。

铜价上周主要下跌来自周二,依然来自对海外可能存在风险的担忧,但是随后由于美国零售数据依然强劲,GDP模型预期良好,以及初请失业金人数仍然偏低等因素,市场暂时打消担忧,铜价收复了周初的跌幅。目前海外仍然处于软着陆的预期中,但对于高利率可能出现的冲击还是存在担忧。

3、美债利率强势上行,贵金属价格显著承压。

近期美债遭遇大量抛售,美债利率大幅上行带动美元指数持续走强,贵金属价格再度承压。究其背后原因,惠誉下调评级、超预期的发行规模及美国经济的韧性仍存,均造成美债利率的强势上涨。同时,从基本面来看,上周美国公布的经济数据中,零售销售、新屋开工、初请失业金人数均超出市场预期,衰退的风险似乎还很遥远。不过,伴随利率的持续走高,流动性风险或持续积累,关注美国银行的信贷情况,若风险释放,贵金属价格仍有上行的可能。

基本金属市场复盘

(一)COMEX/沪铜市场观察

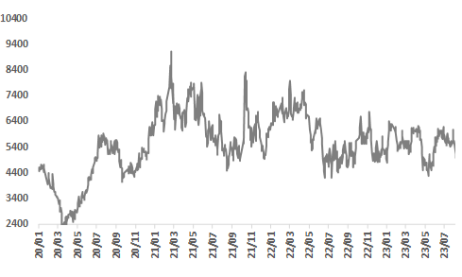

上周COMEX铜价先抑后扬,周初显著回落,但周内又反弹收复跌幅。主要下跌来自周二,依然来自对海外可能存在风险的担忧,但是随后由于美国零售数据依然强劲,GDP模型预期良好,以及初请失业金人数仍然偏低等因素,市场暂时打消担忧,铜价收复了周初的跌幅。目前海外仍然处于软着陆的预期中,但对于高利率可能出现的冲击还是存在担忧。

上周SHFE铜价震荡运行,价格围绕68000元/吨一线震荡。上周中国央行意外非对称降息,铜价反映相对积极,可以看出目前铜价对国内利空的消息反映不敏感,但对利好的消息反映相对积极。接下来9-10月国内仍将去库,叠加经济活动旺季以及政策陆续落实,大幅下跌的概率有限,而会有一定向上反弹的空间。

期限结构方面,COMEX铜价格曲线较此前向下位移,价格曲线近端基本维持contango结构。近期COMEX北美库存有所下降,但是北美整体库存相对平稳,可能跟非洲铜陆续到岗有关,激进的话可以尝试borrow策略;

沪铜价格曲线向下位移,价格曲线维持back结构,并且back结构变得更为陡峭。上周国内库存显著去化,价格下跌之后刺激了市场的采购情绪,不过据悉本周或下周将有进口船货到岗,月差可能收缩,但整体来看后续仍将去库,9-10或者9-11的正套目前仍然可以关注;

持仓方面,从CFTC持仓来看,上周非商业空头持仓占比环比继续增加,多头持仓占比继续下降。目前空头占比回升至近期中位数附近,考虑到持仓数据的滞后已经近期的上涨,预计目前空头占比可能已经回落至相对低位水平。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

干净铜精矿TC指数93.2-93.7美元/干吨,周均93.6美元/干吨,较上周减少0.2美元/干吨。Mysteel干净铜精矿(26%)现货价2008-2037美元/干吨,周均价2042美元/干吨,较上周减少25美元/干吨。市场参与者的观点逐步趋于90美元中位以下的水平,说明市场参与者在下调预期。贸易商可成交主流在90美元低位,冶炼厂可成交主流维持在90美元中位。供应端保持稳定,继续关注冶炼厂的检修及项目进展。

2:铜精矿加工费

数据来源:Wind

数据来源:Wind

现货方面,本周可交割货源仍维持较为紧张局面且盘面走低至68000元/吨下方,部分加工企业反馈此价位下点价者较多,订单量有所增加,入市买兴亦回暖,主流平水铜升水走高明显。由于本周进口比价转好,下周进口铜将表现增量,届时市场流通货源偏紧局面或有所缓解,升水下方仍存回落压力,但上海地区库存依旧处于低位运行,且金九银十旺季预期下,空间或将有限。

图3:沪铜升贴水

数据来源:Wind

国内市场电解铜现货库存8.70万吨,较10日降1.07万吨,较14日增0.19万吨;本周上海市场电解铜现货库存小幅回升。上海地区因近期进口比价转好,仍有部分进口铜流入,但周内沪铜震荡走低,下游接货情绪亦有所回升,整体库存小幅增加。广东市场电解铜现货库存变化不大,周内仅小幅下降300吨。主因铜价回落下游逢低补库情绪尚可,加之到货较少,库存走低。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费在交割后再度上涨,华东再次达到千元水准;精铜杆成交差异明显,交割前订单表现尚可;再生铜杆交易优势继续收窄,且再生铜采购难度加大,再生铜杆企业生产有所下滑;后市来看,市场精铜杆企业经历了近期的订单补充,企业短期的产销得到了保障,预计后续生产将维持相对稳定的状态,个别且有甚至有提产空间;而再生铜杆市场的低迷表现一时难有扭转,原料采购难度依然不小,且短期有消费被低价无氧铜杆替代的趋势。

图5:精铜-废铜价差

数据来源:Wind

贵金属市场复盘

(一) 贵金属市场观察

上周黄金价格持续下跌,白银价格先抑后扬,COMEX金银整体分别于 1914-1949美元/盎司、22.2-23.1美元/盎司区间内运行。受到美元指数及美债收益率持续上涨的影响,COMEX金银最低下跌至1914.2美元/盎司、22.27美元/盎司,沪金沪银表现相对强势,周内价格中枢较上周基本持平。

贵金属价格监控 | |||

2023/8/18 | 本周收盘价 | 上周收盘价 | 涨跌幅 |

COMEX黄金 | 1887.9 | 1912.2 | -1.3% |

COMEX白银 | 22.64 | 22.75 | -0.47% |

伦敦金现 | 1893.7 | 1915.8 | -1.2% |

伦敦银现 | 22.8 | 22.7 | 0.4% |

SHFE黄金 | 455.9 | 456.0 | 0.0% |

SHFE白银 | 5593.0 | 5590.0 | 0.1% |

上金所黄金T+D | 455.8 | 454.9 | 0.2% |

上金所白银T+D | 5583.0 | 5584.0 | 0.0% |

(二) 比价与波动率

上周,黄金、白银以及铜价全线下行,从绝对值上看金价跌幅较白银和铜价相对明显导致金银比、金铜比小幅下行;原油价格回落幅度大于金价,金油比小幅上行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

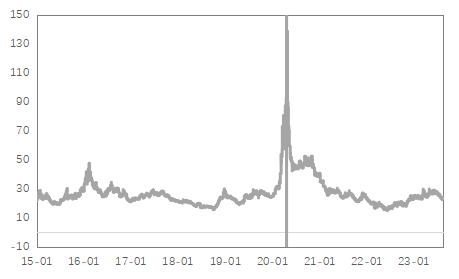

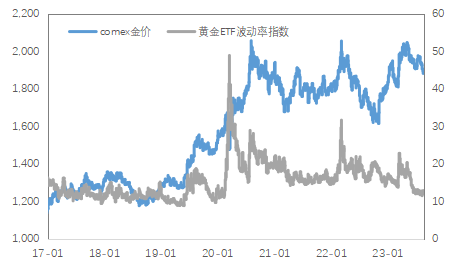

黄金VIX周内前四天持续上行,直至周五小幅回落,继续处于低位水平,往前看上修的概率继续保持。

图9:黄金波动率

数据来源:Wind

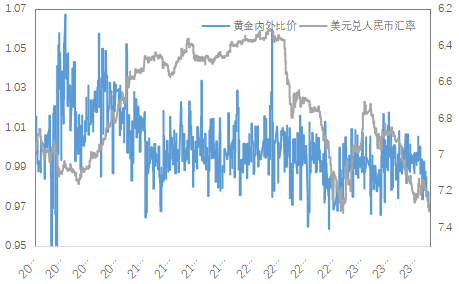

上周黄金与白银的内外价差环比分化,黄金内外价差小幅扩大,白银明显收窄;黄金、白银内外比价均震荡下行,近期人民币汇率对贵金属内外比价的影响较前期有所增强。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

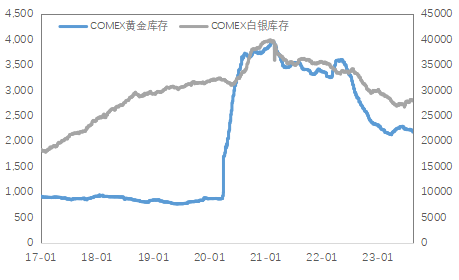

(三) 库存与持仓

库存方面,上周COMEX黄金库存为2179.88万盎司,环比减少约31.30万盎司,COMEX白银库存减少至27969.71万盎司,环比下滑约90.08万盎司;上周SHFE黄金库存约为2.65吨,环比减少约0.069吨,SHFE白银库存降至1426.37吨,环比减少约57.98吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

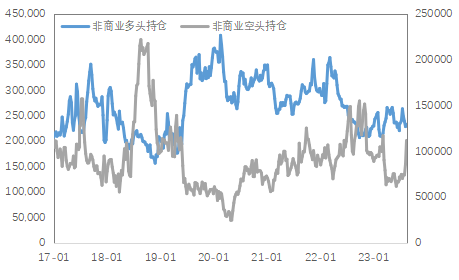

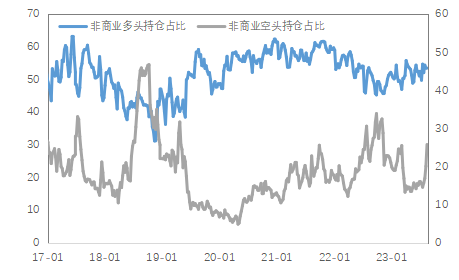

持仓方面,SPDR黄金ETF持仓环比减少9.53吨至890.1吨,SLV白银ETF持仓环比下降37.09吨至14039.27吨;上周COMEX黄金非商业总持仓为34.5万手,其中非商业净多持仓增加4232手至23.31万手,空头持仓增加26081手至11.19万手;非商业多头持仓继续占优,比例较上周抬升至53.8%附近,非商业空头持仓占比小幅上升至25.8%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

可以看出目前铜价对国内利空的消息反映不敏感,但对利好的消息反映相对积极。接下来9-10月国内仍将去库,叠加经济活动旺季以及政策陆续落实,大幅下跌的概率有限,而会有一定向上反弹的空间。

预计短期内贵金属价格仍有回落的可能,关注美债利率的表现。建议投资者保持观望,可轻仓尝试黄金于1900美元/盎司、白银于22.5美元/盎司下方逢低做多主力合约。

关注及风险提示

美国8月PMI、新屋销售、通胀预期、欧洲PMI;美国银行信贷情况、突发地缘政治变化等。

本文作者可以追加内容哦 !