工银瑞信河北高速公募REITs项目概况

点击关注获取中国首个REITs指数综合分析信息平台

点击关注获取中国首个REITs指数综合分析信息平台

6月8日,中国证监会、上海证券交易所正式受理了“工银瑞信河北高速集团高速公路封闭式基础设施证券投资基金”项目,项目原始权益人为河北高速公路集团有限公司,基金管理人为工银瑞信基金管理有限公司。该项目系河北省首单基础设施公募REITs和京津冀首单高速公路公募REITs项目。

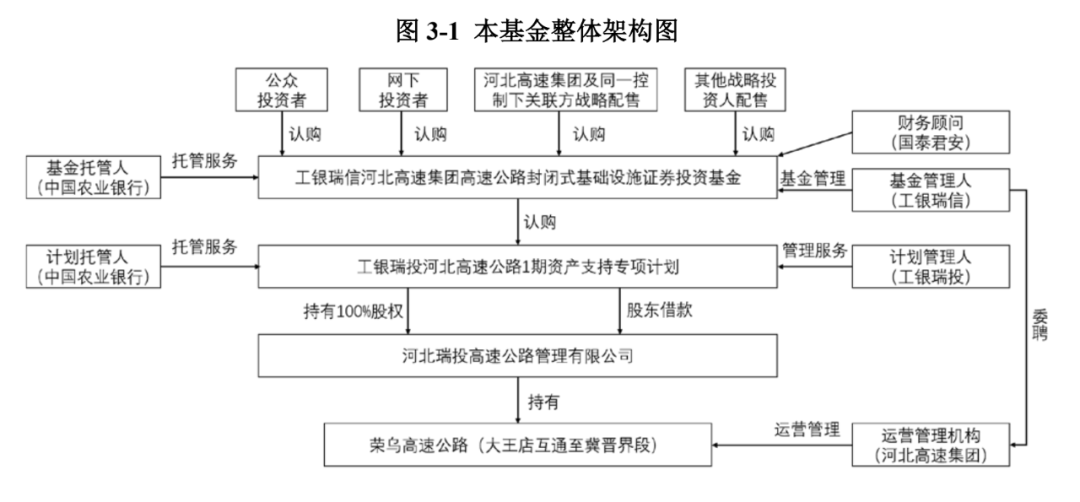

一、交易架构

本基金通过基础设施资产支持证券与项目公司特殊目的载体穿透取得基础设施项目的所有权。本基金的整体架构如下图所示:

本基金的基金管理人为工银瑞信基金管理有限公司,计划管理人为工银瑞信投资管理有限公司,本基金的托管人为中国农业银行股份有限公司,本基金的财务顾问为国泰君安证券股份有限公司。基金管理人聘请河北高速集团为运营管理机构,提供运营管理服务。上述基础设施基金的整体架构符合《公开募集基础设施证券投资基金指引(试行)》的规定。

二、基础资产情况

荣乌高速一般指荣成-乌海高速公路,国家编号为 G18,是国家高速公路网“7 射、11 纵、18 横”等路线的组成部分,途经山东、天津、河北、山西、内蒙古五省市,是横穿雄安新区的第一条高速公路,也是“一带一路”的重要组成部分,是晋煤东运、冀北农副产品西运的重要通道,是雄安新区通往河北西部山区最便捷的运输通道。

(1)标的公路:系指“荣乌高速公路(大王店枢纽互通至冀晋界段)”,具体包括:大王店互通至狼牙山互通段(对应桩号 K906.883~K928.993)、狼牙山互通至坡仓互通段(对应桩号K928.993~K951.701)、坡仓互通至黄土岭互通段(对应桩号 K951.701~K964.650)、黄土岭互通至涞源东互通段(对应桩号 K964.650~K987.388)、涞源西互通(张石高速)至驿马岭隧道(冀晋界)段(对应桩号 K995.646~K1012.209),总里程合计为 97.068 公里的相关路段;

(2)标的公路资产:系指前述与标的公路相对应的相关公路资产,包括但不限于标的公路(包括路段范围内的公路、桥梁、隧道等相关建筑物、构筑物)、相关收费站(包括满城北收费站、狼牙山收费站、坡仓收费站、黄土岭收费站)及综合楼或宿办楼等房屋、相关公路设施(包括公路安全设施、公路通信设施、公路监控设施、公路收费设施)及相关通信管道设施;但标的公路资产范围不包括:标的公路路段内的服务区、停车区、养护工区(具体指狼牙山服务区、黄土岭服务区、桑岗停车区、涞源停车区、涞源养护工区、坡仓养护工区)以及标的公路路段内相关的生活、办公等动产附属设施。

荣乌高速公路(大王店枢纽互通至冀晋界段)为收费公路,收入主要来源于公路通行费收入和租赁收入。

(1) 通行费收入

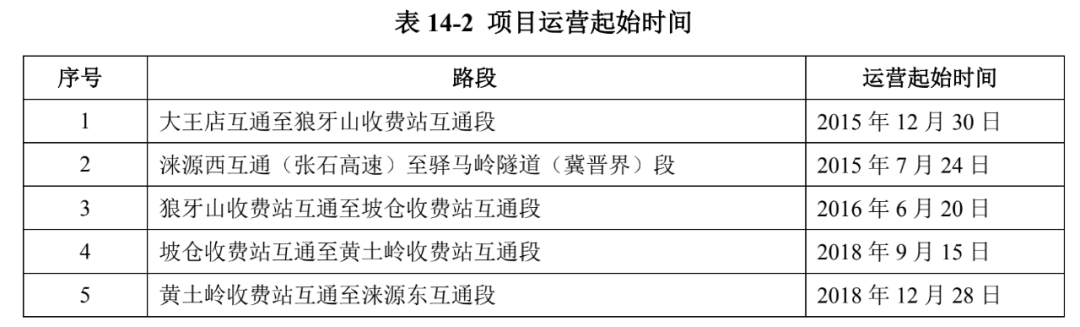

荣乌高速公路(大王店枢纽互通至冀晋界段)采用分期分段通车模式,自 2015 年开始,分 5 期,于 2018 年 12 月底全线建成通车,项目运营起始时间如下:

荣乌高速公路(大王店枢纽互通至冀晋界段)收取的车辆通行费来自路段过往的各类型车辆。2015 年 12 月 14 日,河北省物价局、河北省财政厅和河北省交通运输厅对河北省高速公路管理局联合下发《河北省物价局河北省财政厅河北省交通运输厅关于河北省徐水至涞源(冀晋界)公路车辆通行费收费标准的批复》(冀价行费[2015]274 号),其中对收费权规定:河北省徐水至涞源(冀晋界)公路设置冀晋界涞源主线收费站 1 处(现已拆除),徐水(不在本项目范围)、满城北、狼牙山、坡仓、黄土岭匝道收费站 5 处,收费年限为 15 年。

(2)租赁收入

荣乌高速公路(大王店枢纽互通至冀晋界段)涉及的通信管道一孔 40/33MM 硅芯管分别出租给中交信通网络科技有限公司和中国移动通信集团河北有限公司保定分公司,对应计价长度分别为 97.068 公里和 96.859 公里。根据河北瑞投高速公路管理有限公司与原出租方及承租方拟签订的《荣乌高速公路通信管道租赁协议》,项目公司预计每年可获得不含税租赁收入88.96 万元。

根据河北高速集团与项目公司签署的《收费权及相关资产、负债、人员转移合同》,对于河北高速集团与中国铁塔股份有限公司保定市分公司(承租人)签署的《合同协议书》(赁标的公路隧道内 21 个点位投放信号放大器),河北高速集团不晚于资产交割日将《合同协议书》项下自划转基准日(含该日)起的租金转付给项目公司,并通知承租人项目公司享有《合同协议书》项下的权利。根据相关《合同协议书》,项目公司预计每年可获得不含税租赁收入1.01 万元。

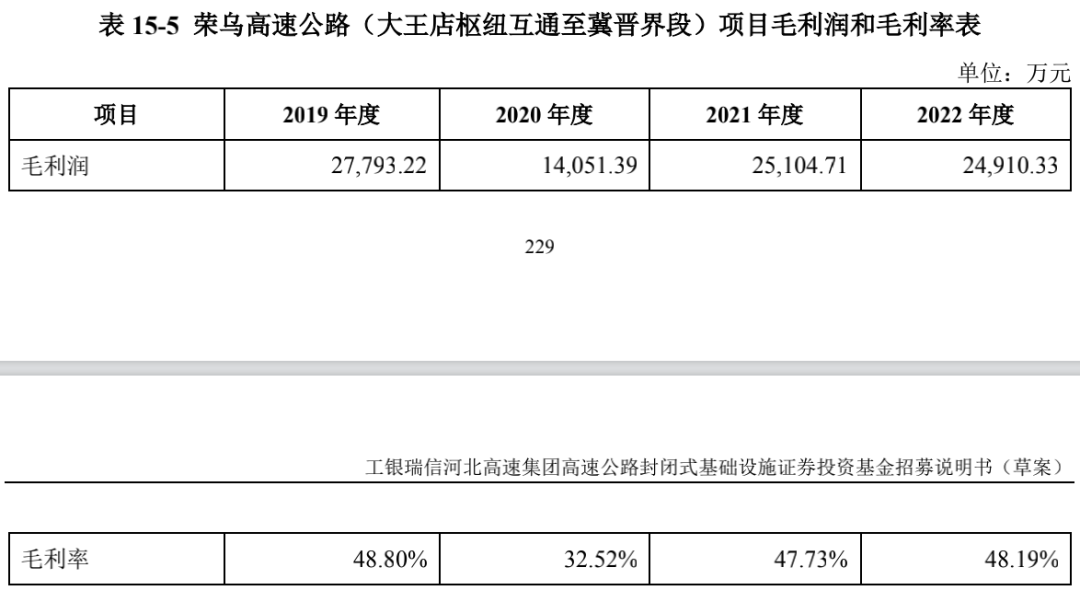

三、经营情况

1. 收入情况

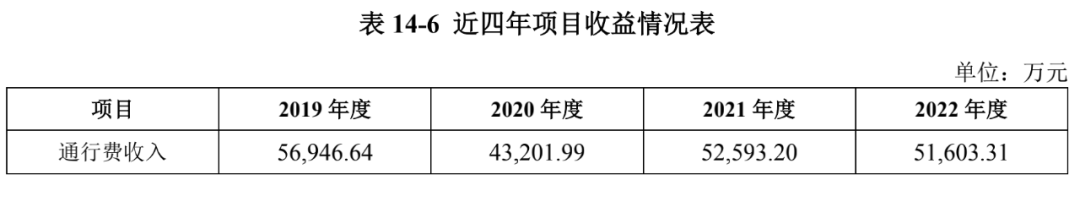

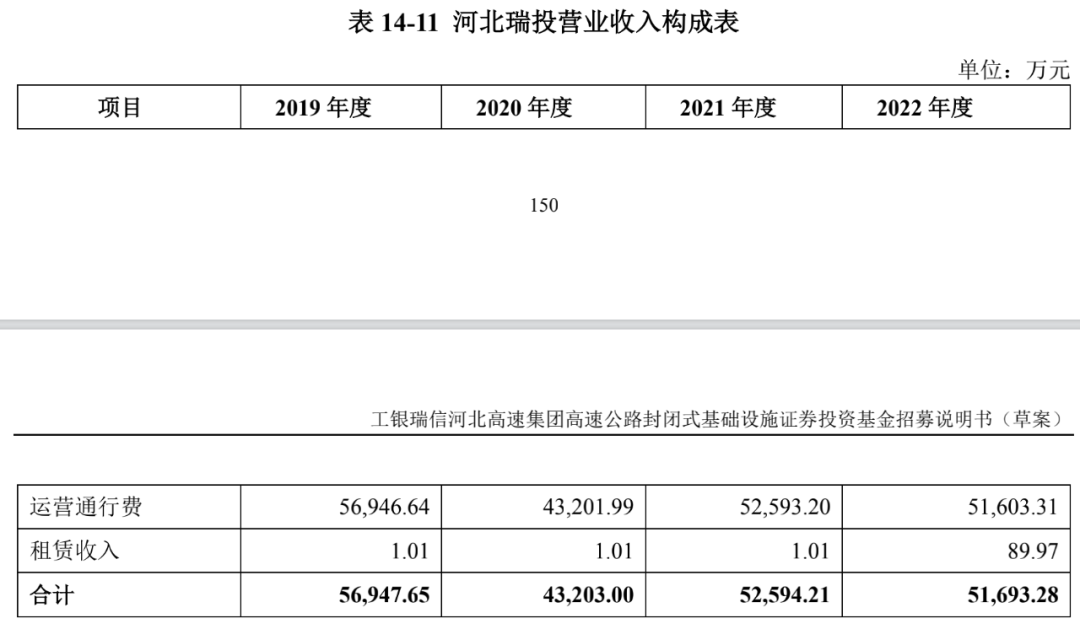

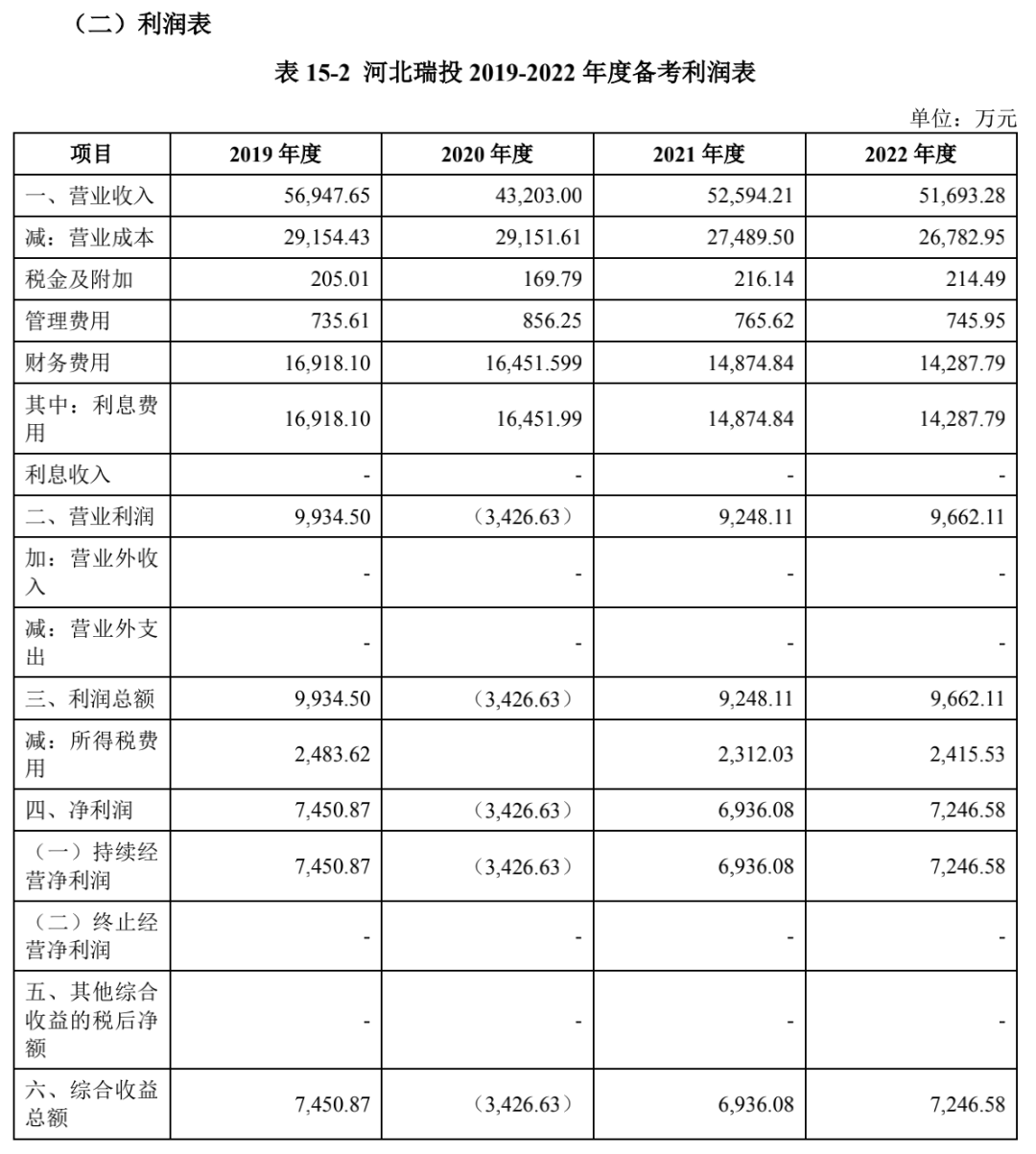

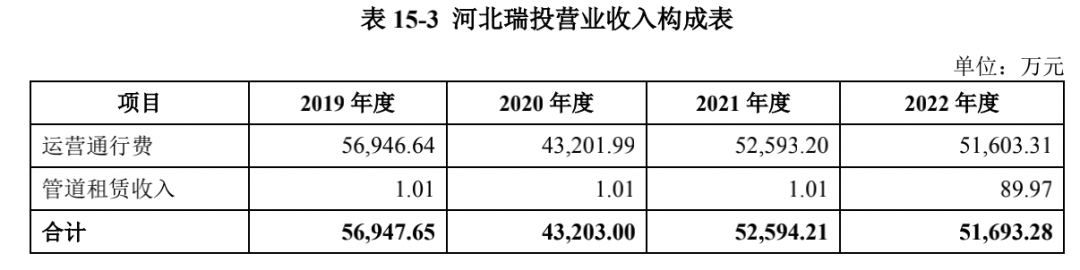

2019-2022 年度,荣乌高速公路(大王店枢纽互通至冀晋界段)的持有主体河北瑞投营业收入由运营通行费和租赁收入构成,收入主要来源于高速公路的通行费,最近四年的收入结构如下:

从收入结构来看,通行费收入是河北瑞投的最主要收入来源,在最近四年的业务收入占比均在 99%以上。荣乌高速公路(大王店枢纽互通至冀晋界段)收入来源为车辆通行费收入和租赁收入,本项目收入的分散程度较高,且完全按照相关部门的收费批复市场化运营,不存在依赖第三方补贴等非经常性收入的情况,保证了现金流的独立性和稳定性。同时高速公路各路段剩余收费年限均在 13 年及以上,保证了项目盈利的持续性。

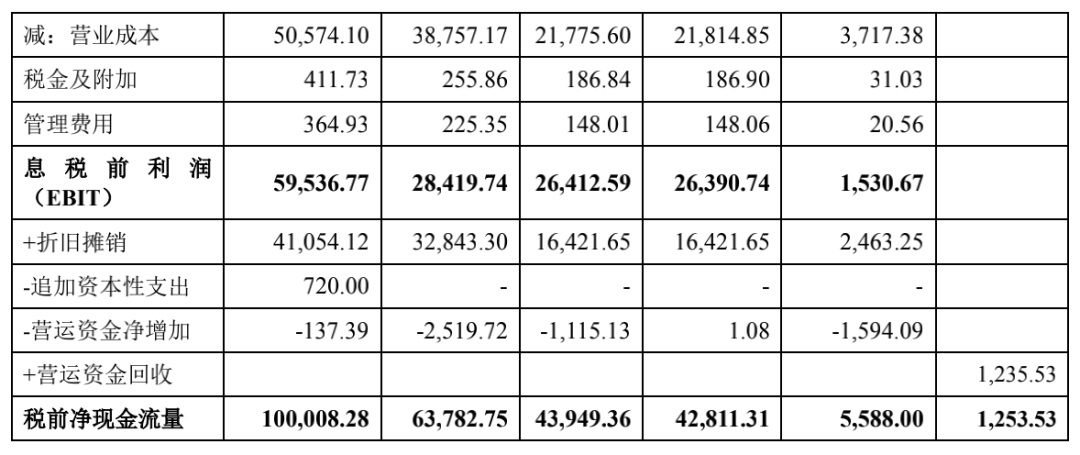

2. 现金流情况

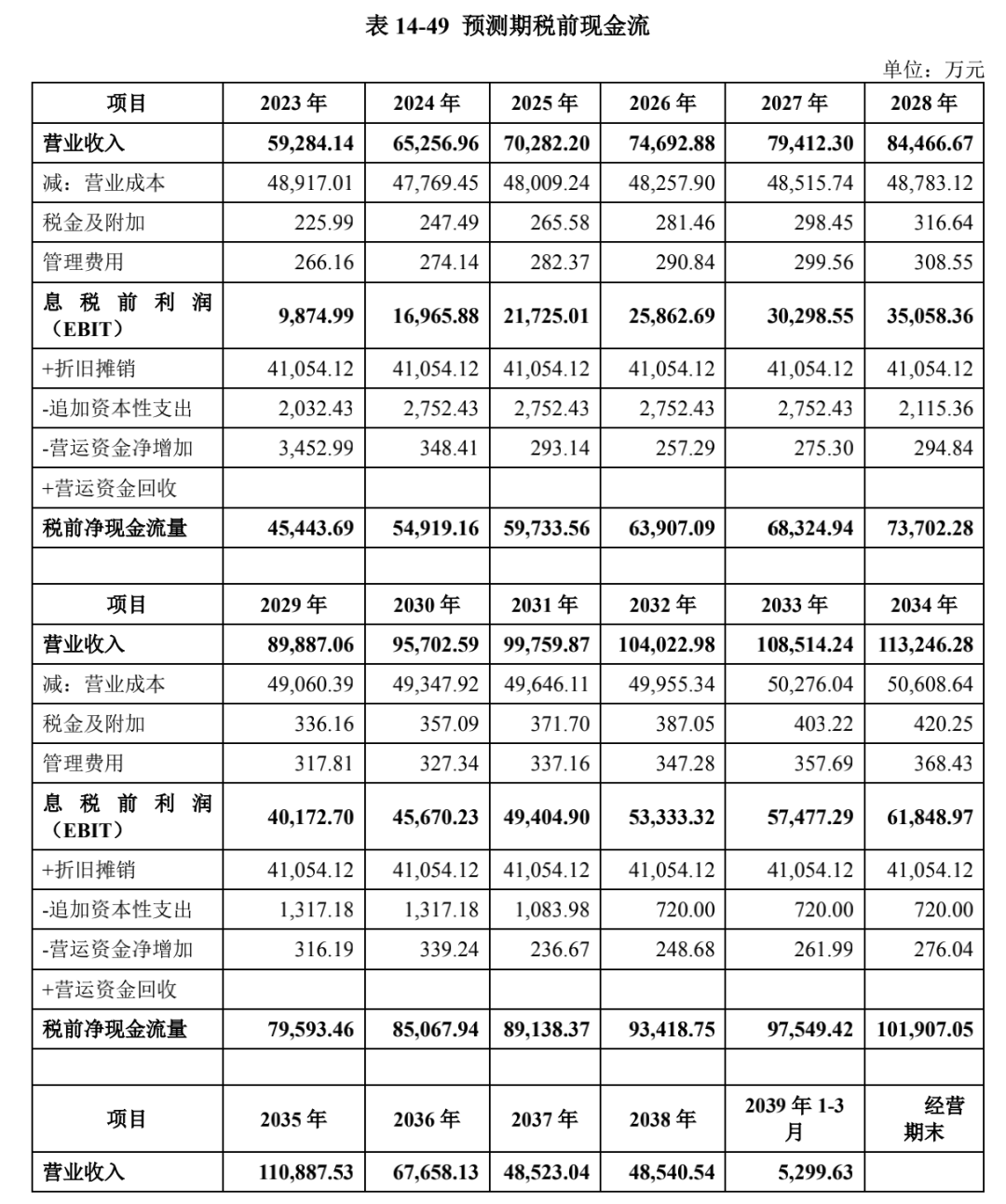

荣乌高速公路(大王店枢纽互通至冀晋界段)项目的现金流入端主要为运营通行费收入和管道租赁收入,现金流出端主要包括无形资产摊销、职工薪酬、日常养护费用、专项成本等。

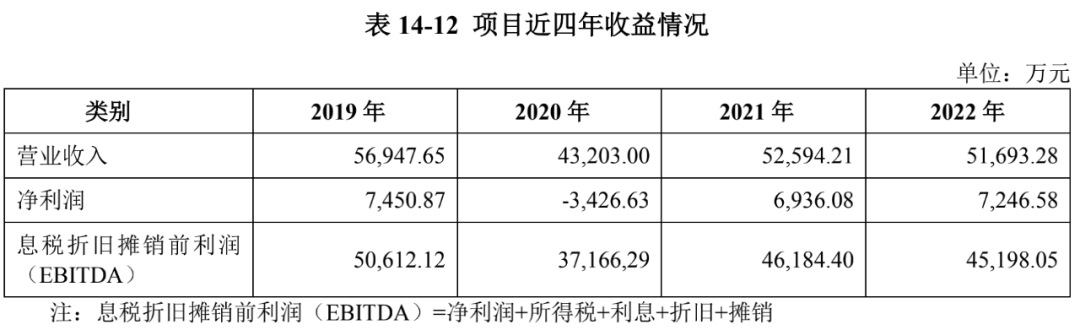

项目近四年的经营情况如下:

四、标的基础设施项目资产价值情况

(一)账面价值

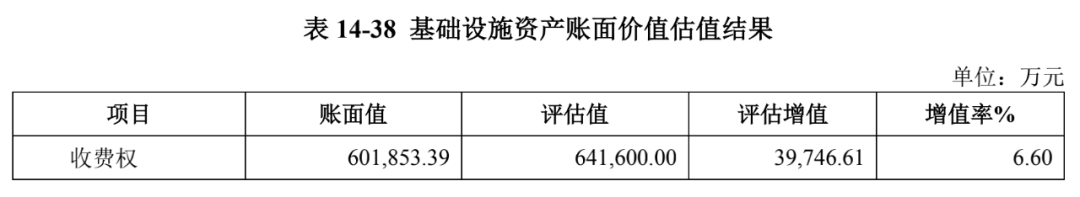

标的基础设施资产为河北高速公路集团有限公司持有的荣乌高速公路(大王店枢纽互通至冀晋界段)收费权,评估范围为荣乌高速公路(大王店枢纽互通至冀晋界段)收费权及相关资产组,具体包括:无形资产。截至 2022 年 12 月 31 日,经审计后的账面值为 601,853.39 万元。

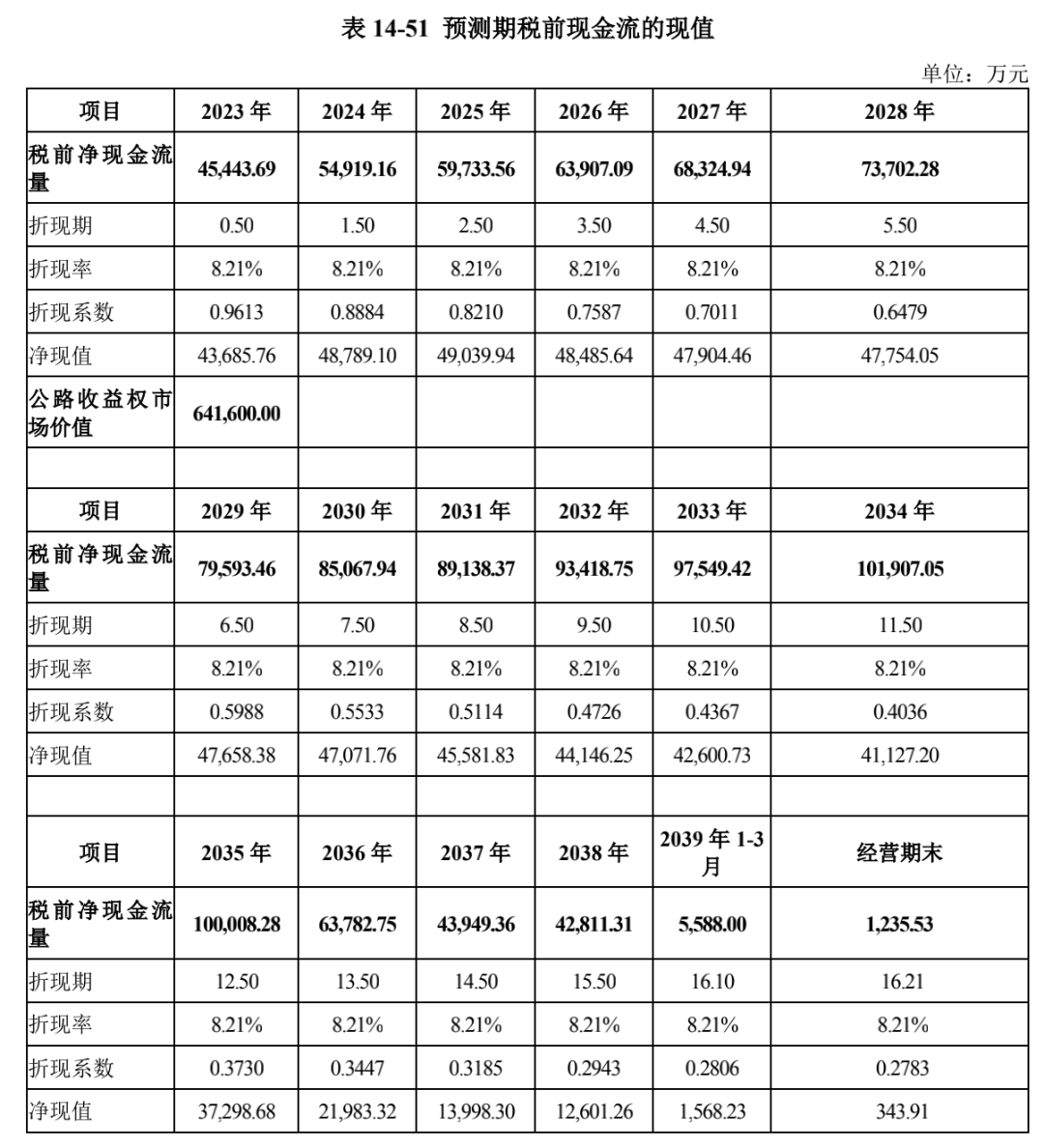

(二)评估价值

根据北京国友大正资产评估有限公司出具的《资产评估报告》(大正评报字(2023)第 096A号),以 2022 年 12 月 31 日为基准日,采用收益法对市场价值进行评估,荣乌高速公路(大王店枢纽互通至冀晋界段)及其附属设施的公路收益权的市场价值为 641,600.00 万元。

(三)差异情况

资产评估价值相较于账面价值增加 39,746.61 万元,增值率 6.60%,主要是因为无形资产以成本法入账,而评估价值为采用收益法评估。自 2017 年起,荣乌高速项目车流量和通行费收入实现快速增长,近年来较好的运营状态和盈利能力为荣乌高速项目实现评估增值提供了基础。

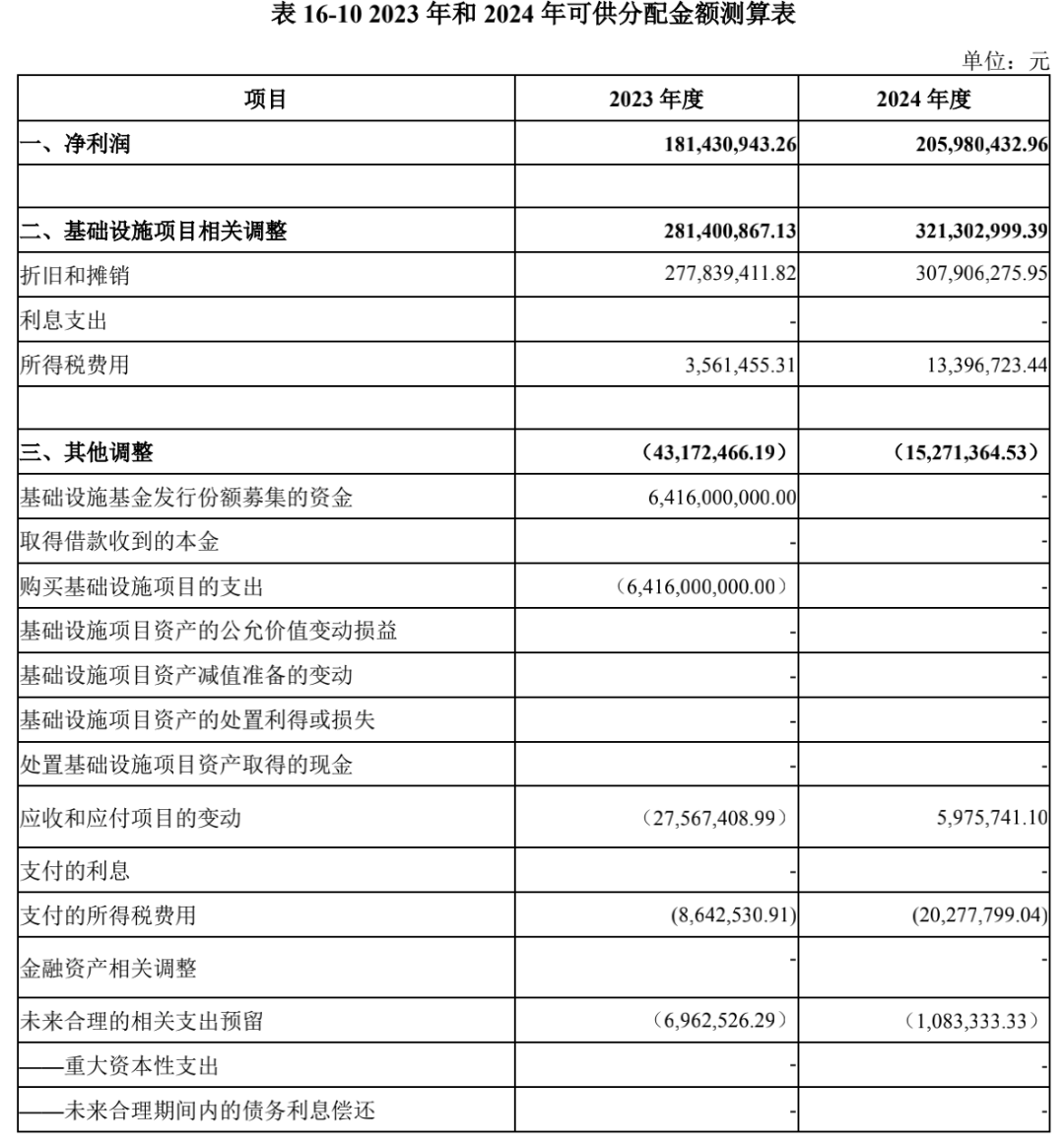

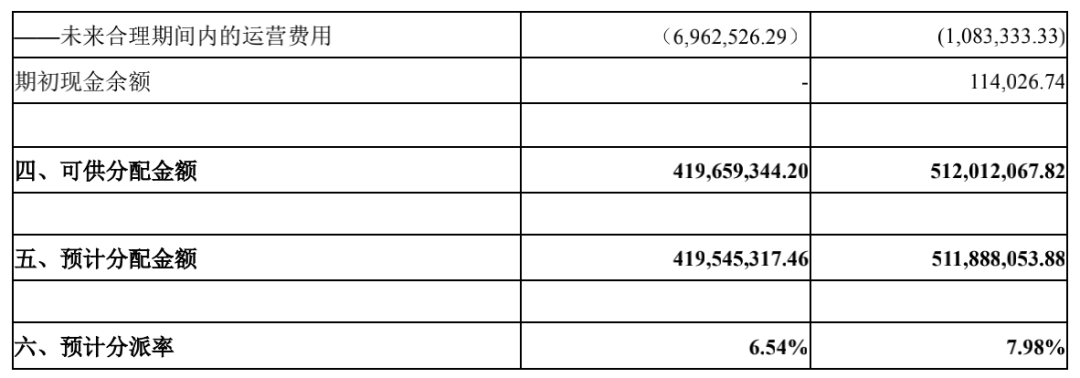

五、财务情况

六、拟任基金经理

徐咸辉先生,硕士,中级工程师,历任中国中车集团中车建设工程有限公司投融资部主管,中国人寿集团国寿资本投资有限公司投资经理,新华基金管理股份有限公司REITs投资部投资经理,现任工银瑞信基金管理有限公司基础设施基金投资管理团队公募REITs基金经理。徐咸辉先生具备5年以上基础设施项目投资管理经验。

曹连鸽先生,学士,中级会计师,历任中国土木工程集团有限公司会计,中土尼日利亚有限公司会计,中土尼日利亚有限公司拉伊铁路项目经理部财务部部长,中土集团北方建设有限公司财务部部长,新华基金管理股份有限公司REITs投资部运营经理,现任工银瑞信基金管理有限公司基础设施基金投资管理团队公募REITs基金经理。曹连鸽先生具备5年以上基础设施项目运营管理经验。

刘明轩先生,硕士,曾任中信集团中信建设有限责任公司投资部投资经理,现任工银瑞信基金管理有限公司基础设施基金投资管理团队公募REITs基金经理。刘明轩先生具备5年以上基础设施项目投资运营管理经验。

| 【风险提示及免责声明】 市场有风险,基金亦有风险,投资需谨慎。REITs行业研究特此提醒广大投资者正确认识投资基金所存在的风险,慎重考虑、谨慎决策,选择与自身风险承受能力相匹配的产品。本报告中的信息均来源于公开资料及合法获得的相关内部外部报告资料,REITs行业研究对这些信息的准确性及完整性不作任何保证,不保证其中的信息已做最新变更,也不保证相关的分析不会发生任何变更。本报告中的内容和意见仅供参考,在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。 |

RCREIT(REITs研究中心)系全国首个不动产投资信托基金(REITs)研究中心、全国首个以REITs为特色的不动产金融高端智库。RCREIT与中国REITs领域具有重要影响力的传播平台REITs行业研究同心同德、同向同行。

REITs行业研究精准覆盖中国REITs及不动产金融市场从业、投资及研究学习等相关人员,深度感知中国REITs发展进程和市场动态变化、深刻理解中国REITs传播受众真切实际信息需求,领航长效持续的中国REITs市场全覆盖跟踪研究和高精准市场调研、领先实践中国REITs投资者教育。

RCREIT布局公募REITs产业链的核心产品还包括REITsIndex。REITs指数(REITsIndex)是中国首个REITs指数综合分析信息平台。REITs指数聚焦REITs行业产业和相关企业的覆盖跟踪、调查研究和综合分析,致力于提供全面精准的数据信息、前沿专业的研究报告和服务。

不忘初心,牢记“担当引领中国REITs投资者教育的中流砥柱”核心使命。RCREIT(REITs研究中心)已持续推出深度解读投资REITs基金系列、公募REITs政策解读系列、公募REITs基金管理人能力建设系列、公募REITs海外专家深度专访及解读系列、REITs指数信息系列、REITs资产估值理论分析系列等重要主题研究报告。

REITs行业研究

专业、专注、务实合作 REITs行业研究是中国具有重要影响力的REITs产业媒体,担当领航中国REITs投资者教育的中流砥柱。 我们认为,REITs是金融服务实体经济,构建多层次资本市场体系的重要途径,是推动经济去杠杆,防范化解系统性金融风险的有效方式;是贯彻落实十九大“房住不炒、租购并举”思想的重要抓手,是促进金融与不动产良性循环的重要工具。REITs在租赁住房、PPP、基础设施、养老地产和城市更新等领域具有广阔的发展空间。基础设施领域已经成为中国公募REITs落地的突破口和落脚点。 因为相信,所以看见。我们终于共同见证中国REITs破晓的黎明。REITs行业研究将一如既往地为大家分享更权威、更全面、更具可读性的优质内容,更有担当地、更真诚地、更用心地向社会传播中国REITs的理念、知识和发展动态,全力为推进中国REITs事业进步贡献我们的力量。本文作者可以追加内容哦 !