英伟达一季度净利暴增6倍,如何看待?

AI龙头英伟达的最新业绩再次远超预期,AI热潮似乎仍然势不可挡。

当地时间5月22日,英伟达(Nasdaq:NVDA)发布了2024年第一财季财报,期内实现营收260亿美元,同比上涨262%;净利润148亿美元,同比上涨628%;每股收益为5.98美元,同比上涨629%。

英伟达宣布了1拆10拆股计划

6月7日,持有英伟达普通股的股东将收到额外九股,从6月10日起以拆分调整后的基础开始交易。在第一财季,英伟达总共回购了价值77亿美元的股票,并支付9800万美元的股息。

英伟达CEO黄仁勋表示:“下一场工业革命已经开始——企业和国家正在与英伟达合作,将价值数万亿美元的传统数据中心转向加速计算,并建立一种新型的数据中心——AI工厂,以生产AI这种新商品。AI将为几乎所有行业带来显著的生产力提升,帮助企业在提高成本和能源效率的同时扩大收入机会。我们正处于下一波增长的起点。”

财报发布后,英伟达一度涨超7%,22日当天收于每股949.50美元,总市值达到2.34万亿美元。在过去的2023年中,英伟达股价涨幅超230%,今年以来涨幅已达到91.74%。

数据中心业务连创新高,新芯片全面投产

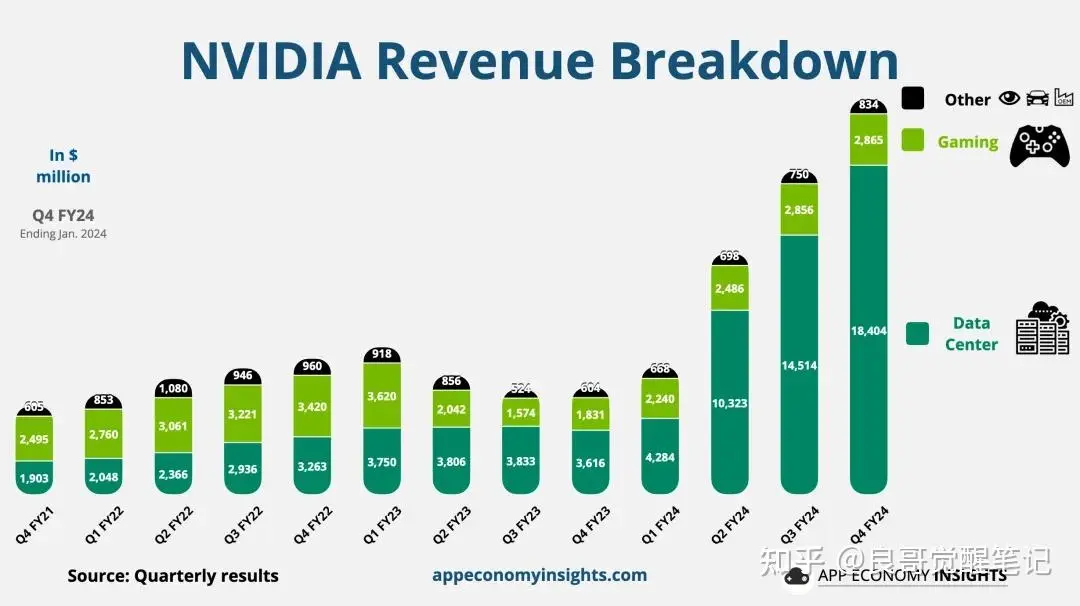

分业务来看,英伟达最受关注的数据中心业务成绩又一次创下历史新高。英伟达第一财季数据中心业务营收为226亿美元,与上年同期相比增长427%,与上一财季相比增长34%。英伟达表示,这得益于公司Hopper系列图形处理器的发货,其中包括H100 GPU。

黄仁勋指出,推理工作负荷正在得到“显著增长”,电子计算“正从检索信息切换到生产技能”,Blackwell芯片已经在“满负荷生产”。他为Blackwell芯片的供应给出了一个更详细的时间轴:“Blackwell芯片将在今年第二季度出货,在第三季度增产,第四季度投放到数据中心……预计Blackwell今年将为公司带来大量收入”。

同时,黄仁勋强调,预计市场对公司上一代Hopper芯片的需求将在本季度不断增加。此前,有传闻称亚马逊云服务AWS将为等待Blackwell芯片而暂停购入Hopper芯片,AWS回应称公司并未叫停任何英伟达的芯片订单。

而当有分析师问起公司此前面向中国市场推出的芯片,黄仁勋表示:“我们在中国的业务确实显著低于过去的水平。由于对我们技术的限制,现在在中国的竞争更加激烈。”

简言之,这份财报、需要高增速去匹配高估值、以反馈前期的经营效益;同时更需要强劲的业绩指引、资本支出,让市场知道这轮浪潮还在继续、并有望持续下去。

英伟达已成代表AI领域的“信号”

从目前各大关联企业的财报中给出的资本支出所见,AI基建需求非常旺盛虽然AI商业化的回报节点各有不同,但巨头们在算力的投入仍在增加。比如:

微软一季度资本开支增至140亿、谷歌全年资本开支120亿、全年不低于420亿、Meta全年资本开支350~400亿。

以上均超出市场预期,但在当下竞争中,英伟达占据大部分订单,并且竞争者相对只有AMD。

首先,英伟达再次确立了其人工智能龙头的地位,而人工智能仍然是未来至少五年的一个蓝海赛道,所以没有长期看空英伟达的基础。英伟达立在这儿,就是人工智能时代的一个标志,或者说个摆设。

其次,短期来看,英伟达Q1的财报超预期,而且公布了“2024年6月7日生效的按10-1拆股,将季度现金股息从每股4美分提高至10美分:将季度现金股票分红提高150%,这可能会达到短期的一个狂欢。

最后,为什么说英伟达更像一个摆设呢?主要源自其投资的性价比。从英伟达已经涨了大约6倍(160刀到1000刀左右),尽管未来人工智能仍然星辰大海,但考虑到英伟达的市值和已兑现的增长,英伟达还能涨多少?或者说,英伟达中期还能涨多少?会不会经历一个相对久一些的盘整?英伟达每涨一步都会更为艰难,市场对其的要求都会更高。

当然,如果你想获得一个长期(以年为单位的)不错的收益率,英伟达可能是一个不错的标的,注意仅仅是可能,因为其最肥美的价格增长区间已经过去了,你在可预见的未来不可能要求英伟达再涨6倍。而且随着今年下半年美联储进入降息周期,市场风格会偏好中小股,人工智能更大的机会在于人工智能的细分赛道。当大家都知道人工智能是趋势的时候,就需要更细的挖掘才能获得超额收益了。

在其他业务方面,作为英伟达的“老本行”,游戏业务一财季营收达到了26亿美元,与上年同期相比增长18%。英伟达表示,更多游戏大作将采用RTX技术,其中包括《星球大战:亡命之徒》和《黑神话:悟空》。

此外,专业可视化业务营收为4.27亿美元,与上年同期相比增长45%,与上一财季相比下降8%。汽车业务营收为3.29亿美元,与上年同期相比上升11%,与上一财季相比增长17%。

在此前的一季度业绩说明会上,亚马逊、谷歌、Meta和微软等科技巨头都已表示将大力投入AI训练和运营,斥资上百乃至上千亿美元用于AI基础设施建设。苹果则将于下个月公布其AI战略。

Factset的数据显示,财报发布前,60名分析师中有53名给予英伟达“买入”或“跑赢大盘”评级,其余7人则给予“持有”评级。分析师们给英伟达的平均目标价为1038.98美元。

如何看待英伟达净利润超出事前预想?

这个财报其实不算非常超预期,基本上符合买方预期,但是盘前媒体都对财报后表现谨慎,今年M6的财报后表现确实都不如人意,只要不是大幅超预期基本上都是跌,而今天英伟达大涨估计2个原因,一,估值确实低,二,拆股,对比小扎的我要加大资本开支,AMZN的我不分红,以及musk之前对股价不闻不问的态度,老黄直接上来就拆股,太懂资本市场了。

英伟达其实估值很低,动态PE比茅台都低,所以真是不知道知乎上,雪球上一堆喊泡沫的人到底看过英伟达没有,这些人无非觉得AI没有什么杀手级应用,所以投入不创造产出,所以后面就没人要了。

但是这就是典型中国人思维了,中国一二级市场都这个想法,必须投入立刻看见产出,比如拍电影,一定要热门的剧本,流量的明星,否则没人投,比如游戏,换皮手游一堆人投,真正精品手游没人投,原神火之前原神都没人看好,原神火了以后一堆人投二次元手游,大家想的都是赚快钱压根没人思考长线。

但是对于这些互联网厂商而言完全不是那么回事,最典型就是谷歌,A是不赚钱,但是谷歌现在没有gemini,你说10年后还有人用谷歌吗?苹果现在不去合作A,你的下一台手机又何必是苹果(当然国内的用户用不用苹果也无所谓了,反正只能用国内的A)。

AI对于这些大厂而言是被迫军备竞赛,赚钱是次要的,比如对于腾讯而言,每年烧几百亿是小问题,但是如果最后又出个类似微信,抖音这样的大杀器,而自己没跟上那就真完了,所以国内腾讯投入最大。美国就更明显了,谷歌不投入,10年后谷歌一定倒闭,苹果现在不合作,5年以后苹果可能就跟NOKIA一样了。

所以赚不赚钱真的不是问题,除非经济崩了,否则对于大厂而言,GPU就是军备竟赛。无非股价是否跑在预期前面,情绪太高了就会回调,情绪稳定了就还能继续涨。

本文作者可以追加内容哦 !