港股打新:巨星传奇/新传企划 IPO 分析及牛榜评级

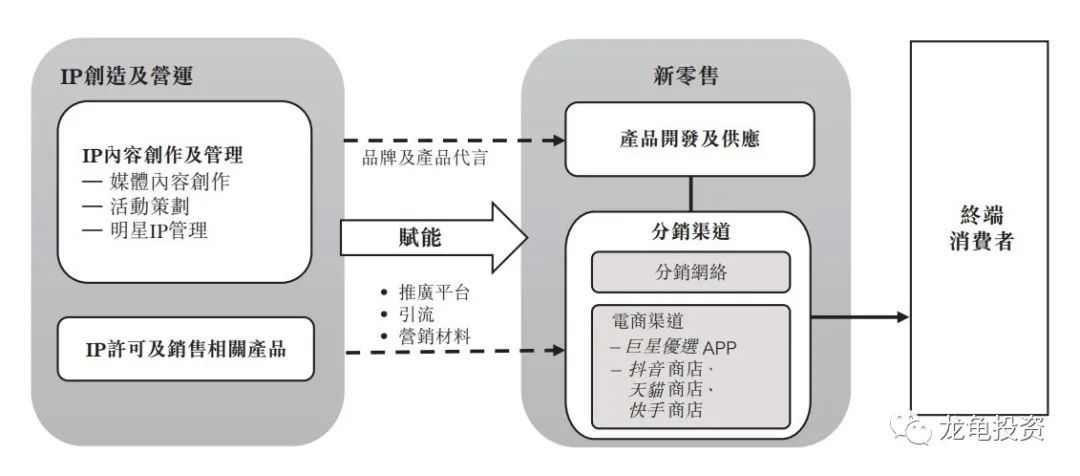

我们的业务运营包括两个分部,即新零售分部及IP创造及运营分部。各分部均可成为其自身的收入来源,而我们的IP创造及营运分部亦可产生协同效应,作为我们的营销工具之一来推广我们的新零售产品。

下图说明我们的业务模式:

我们1、开发合适的产品并将其推向市场;2、建立销售网络,包括广泛的分销网络及电商渠道;3、与明星合作进行IP内容创作;及4、结合其他销售及营销策略及活动,利用我们的明星IP及相关IP内容营销及推广我们的产品。

1、巨星传奇

最新招股信息:

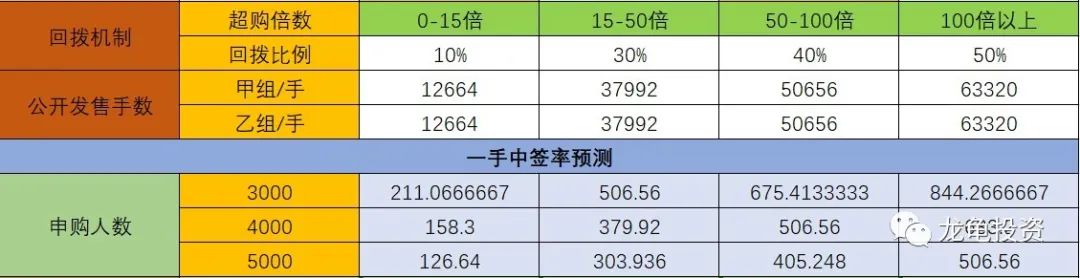

一手中签率:

公司全球发售股数12664万股,每手股数500股,截至发稿,超购0.66倍,不会回拨,甲乙组各12664手,预计3-5K人参与,一手中签率100%。

综合点评:

巨星传奇这是第二次上市,具体的信息可以看之前的文章《巨星传奇第一次上市分析》,这里简单罗列下这次上市和第一次区别点:1、发行总市值从原来的44-50.40亿港元下调至现在34亿港元;2、市盈率从70.15倍变成50.54倍。虽然下调了发行市值,但我还是保持原来的观点,5-10亿可以抽抽,30多亿还是算了吧

牛榜评级:铜牛

申购计划:

放弃申购

2、新传企划

公司是一间于香港营运的数码传媒公司,主要透过数码媒体平台向广告商(包括跨国品牌所有者、广告代理公司至中小企等)提供综合广告解决方案。我们在多元化、知名及受欢迎的自家媒体品牌项下制作及发行迎合各种兴趣的内容。加上我们强大的数码媒体实力,包括自身网站及流动应用程式以及第三方社交媒体平台(如Facebook、Instagram、YouTube及Linkedin),我们能接触并吸引不同类型的读者,从而为广告商创造价值。为配合我们的数码媒体平台发展,我们仍维持出版若干杂志及旅游指南(虽然数码业务相比重要性不断减少),广告商亦可在该等杂志及旅游指南中投放广告。凭借在多个媒体平台上接触不同类别的读者,我们能提供综合广告解决方案及满足不同客户的广告需要以及将客户在我们的数码媒体平台产生的流量以及受众对我们的印刷刊物的兴趣变现为收益。根据欧睿报告,就收益而言,我们于2020年、2021年及2022年连续三年位列香港网络广告代理公司第二位,市场份额分别约为1.9%、1.8%及1.8%。

招股信息:

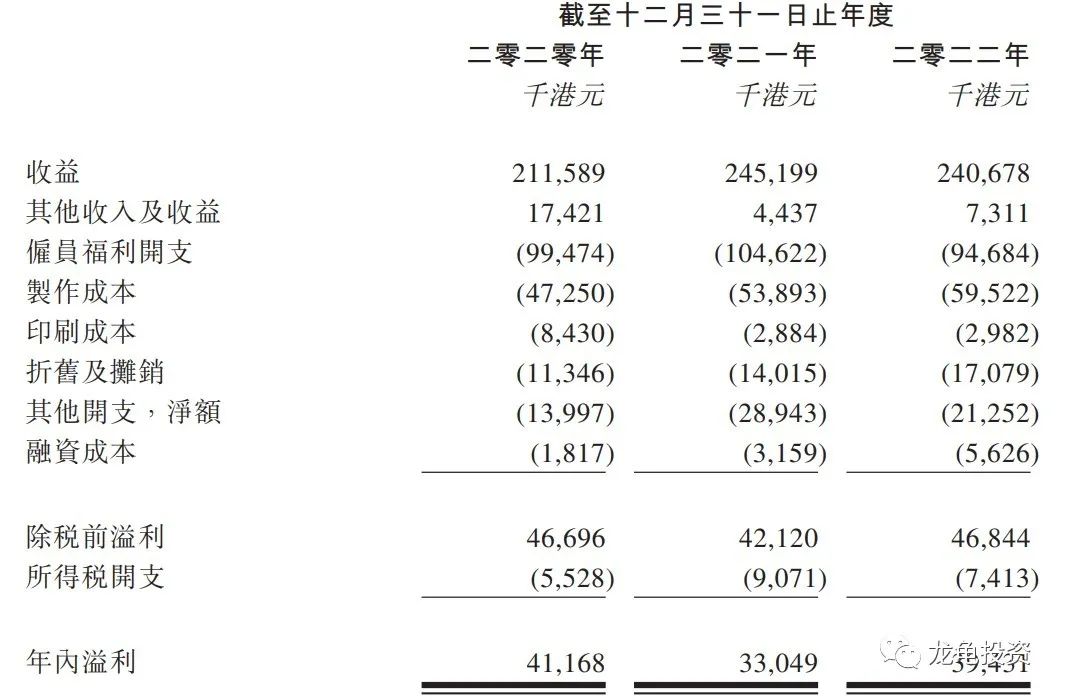

财务情况:

营收:2020年营收2.11亿人民币,2021年营收2.45亿人民币,2022年营收2.4亿人民币;

年内利润:2020年净利4116.8万人民币,2021年净利3304.9万人民币,2022年净利3943.1万人民币;

一手中签率:

公司全球发售股数15000万股,每手股数1500股,截至发稿,超购21.53倍,回拨30%,甲乙组各4500手,预计5-9千人参与,一手中签率25%左右;申购10手稳一手。

综合点评:

公司是一间香港营运的数码媒体公司,本次发行市值5.04-5.52亿港元,募集资金1.26-1.38亿港元,市盈率11.84-12.97倍,本次公司未设绿鞋,募集资金较小,影视传媒板块最近表现比较好,并且本次发行有粉表,很久没有看到孖展这么高的标的了。

牛榜评级:铜牛

申购计划:

+现金参与。

免责声明:投资有风险,参与需谨慎,文中涉及标的,仅为个人操作记录,并不够成投资建议,如因此投资产生亏损,概不负责!如本文对你有帮助,请帮忙点赞、再看、分享给身边有需要的朋友,非常感谢!

本文作者可以追加内容哦 !