港股打新:药师帮 IPO 分析及申购计划

公司是中国院外数字化医药产业服务平台。以2022年商品交易总额规模(GMV)衡量,数字化市场作为一种新兴趋势,在中国人民币6397亿元的院外医药流通市场中占28.2%。我们于2022年录得GMV人民币378亿元,在中国院外数字化医药流通服务市场中占21%的市场份额。作为院外医药与医疗服务市场数字化的推动者,我们开发了以技术为后盾的解决方案,连接和赋能上游(包括药企及经销商)及下游(包括药店及基础医疗机构)。基础医疗机构是指非医院或药店的下游医药零售商,包括但不限于私人诊所、乡镇卫生院、村卫生室及社区卫生服务中心。我们已让医药交易与服务流程实现数字化、标准化及规模化。自成立以来,我们一直致力于解决院外医药市场参与者面临的痛点,并通过深耕基础医疗层级培养了能力和积累了宝贵的经验。我们抓住该市场的机遇,构建了一个生态系统,通过该系统我们使医药价值链上的各类参与者能够聚集在一起并进行互动。我们为该等参与者及整个社会创造价值。尽管我们面临来自其他B2B医药销售平台和传统药品经销商的激烈竞争,我们仍致力于为医药价值链上的企业建立安全高效的交易及服务平台。

凭借我们的技术能力,我们已构建并持续增强了业务模式,以满足对院外医药市场数字化日益增长的需求。我们的业务模式,以满足对院外医药市场数字化日益增长的需求。我们的业务模式以我们的平台业务及自营业务为中心,并进一步由一系列其他业务配合。我们的总GMV于2022年达到人民币378亿元,自2020年起的年复合增长率为38.6%,这两项数据在中国领先的院外数字化医药产业服务平台中均排名第一,且在2022年的市场份额为21%。截至2022年12月31日,我们建立了最大的数字化医药交易与服务网络,包括约354000家下游药店及约173000家基础医疗机构等。此外,2022年我们有308000个月均活跃买家,在中国院外数字化医药产业服务平台中排名最高。于2022年,于我们平台上交易的月平均可提供库存单位(SKU)数量约为330万个,在中国院外数字化医药产业服务平台中排名最高。

以下为公司平台业务图:

招股信息:

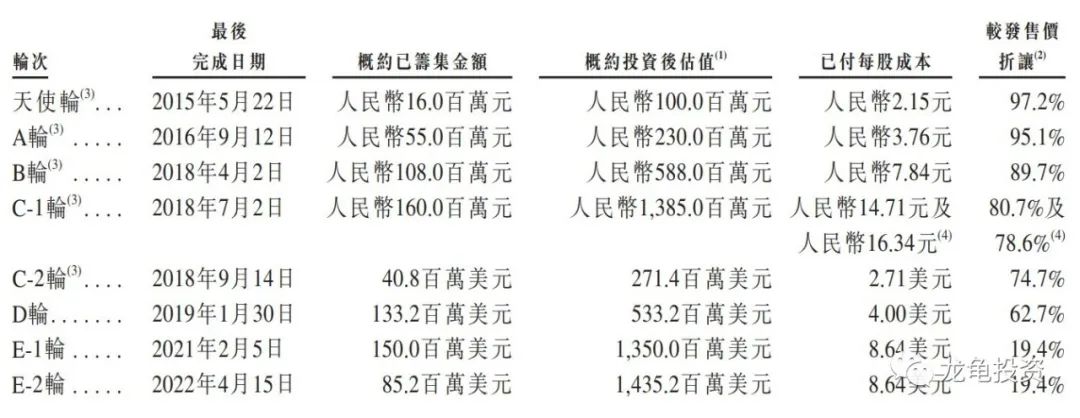

IPO前投资:

公司从2015年至2022年,完成包括天使轮在内总共8轮融资,最后E-2轮完成日期2022年4月15日,每股成本8.64美元,投资后估值14.35亿美金,约合112.27亿港元,较发售价折让19.4%;IPO前投资者禁售期180天。

公司本次引入一位基石投资者,投资金额1280万美元,按下限定价基石占比33.39%,按中位数定价基石占比30.21%,按上限定价基石占比27.58%,基石禁售期6个月。

保荐人:

公司本次由中金独家保荐,稳价人亦由中金担任,数据如下图,数据虽然被最近几只新股打得不好看,但是仔细看,会发现中金喜欢拉后程,就连绿竹生物-B也慢慢拉回发行价附近了。

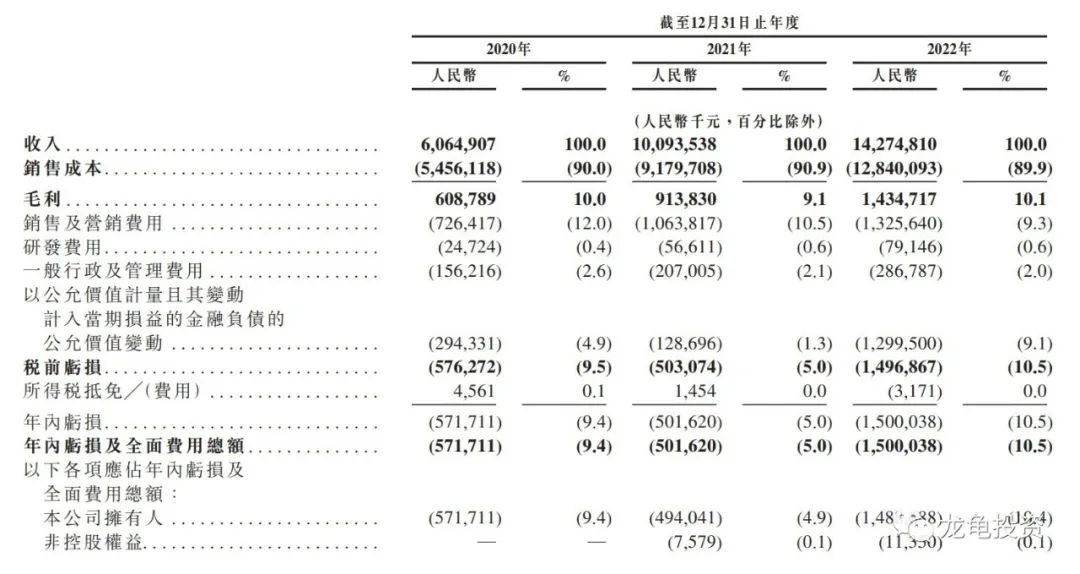

财务情况:

营收:2020年营收60.65亿人民币,2021年营收100.93亿人民币,2022年营收142.75亿人民币;

毛利:2020年毛利6.09亿人民币,2021年毛利9.14亿人民币,2022年毛利14.35亿人民币;

年内亏损:2020年净亏损5.72亿人民币,2021年净亏损5.02亿人民币,2022年净亏损15亿人民币。

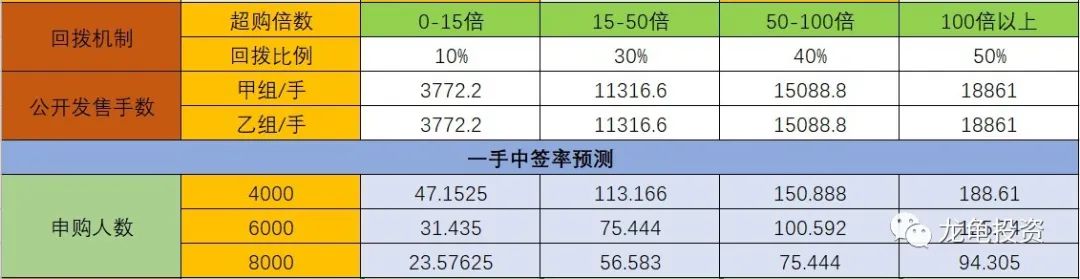

一手中签率:

公司全球发售股数1508.88万股,每手股数200股,截至发稿,超购3.07倍,不会回拨,甲乙组各5320.45手,预计4-8K人参与,一手中签率25%,申购10手稳一手。

综合点评:

中国领先的院外数字化医药产业服务平台,目前排名第一,根据财报显示 公司的营收近两年呈爆发式增长,2022年营收达142.74亿人民币,医药电商头部玩家有京东健康、阿里健康、平安好医生等,这三家上市公司主要做的B2C,而药师帮这类平台主打B2B医药批发,目前同类上市公司有1药网,药易购。整合对比了下,1药网2018年在美股上市,2022年营收135.17亿人民币,目前总市值19.38亿港元,药易购2021年深交所上市,2022年营收39.69亿人民币,目前总市值33.86亿港元。而药师帮是这个赛道的龙头,拿药易购的PB来等价对比,药师帮估值应该是121亿港元左右,发行市值120.15-145.44亿港元,如果下限定价,在合理价区间,加上龙头的溢价,以及中金最近稳价的新股都有不错的反弹。这股具备一定的想象空间。

牛榜评级:铜牛

申购计划:

+现金小参与

$药师帮(HK|09885)$

免责声明:投资有风险,参与需谨慎,文中涉及标的,仅为个人操作记录,并不够成投资建议,如因此投资产生亏损,概不负责!如本文对你有帮助,请帮忙点赞、再看、分享给身边有需要的朋友,非常感谢!

本文作者可以追加内容哦 !