业绩大涨118%,股价暴跌40%,能不能抄底?

哪句话是A股这两年的标题之王?

只能是“又一董事长被抓”!

上周五赢合科技在一片错愕中顺滑地跌了20公分,龙虎榜显示机构跑路。

谜底在周末揭晓,董事长因为操作证券、期货进去了。

这个故事告诉我们一个道理,内幕G跑得确实快。

真想把他们G腿打折。

这次最恶心的是,几天前赢合科技刚发了业绩预告,预计净利润同比增长82.16%-118.60%,然后董事长被抓,机构跑路,留下韭菜一脸懵逼。

短短几天,赢合科技股价最大跌幅40%。

那这到底是黄金坑,还是通向谷底的台阶?

今天讲讲赢合科技,通过这个案例再讨论两个问题,一是锂电设备的机会,二是市场估值偏好和机构抱团的原因。

01

赢合科技的主营业务是锂电设备。

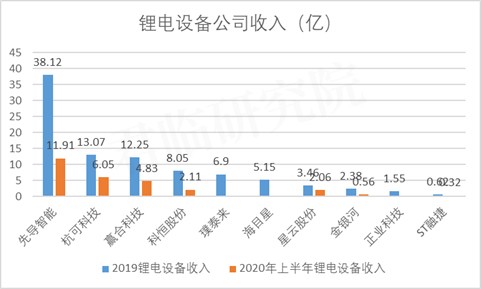

从营收规模看,赢合科技属于行业第三。和龙一先导智能存在差距,和杭可科技营收规模接近。

▲数据来源:Choice,君临研究院

从产品覆盖度看,赢合科技和先导智能是全球唯二能够整线交付的公司。而且赢合科技是最早推出整线交付方案的企业。

综合来说,赢合科技也算是行业龙头。

这个成绩就是刚刚被抓的前董事长王维东创造的。

欧派家居的老板姚良松曾评价王维东是天生的老板,“他的眼睛一直都在寻找机会。“

又一个深圳梦的故事。

1999年22岁的甘肃白银人王维东大专毕业后来到1800公里外的深圳。巧的是那一年他最大的竞争对手先导智能的创始人王燕青也迫于生计开始创业。

初到深圳的王维东在一家变压器厂做流水线工人,典型的打工人。靠着勤奋刻苦、乐于助人很快做了组长,然后是车间主任。

别看来自民风保守的大西北,王维东骨子里却有闯劲,他渴望出人头地。

他到处找人套近乎,请教赚钱路子。第一次创业就是靠着不惧尴尬认来的西北老乡给的活。

后来有人告诉他做销售可以认识很多人,认识的人多了就有更多出路。他很快辞掉车间主任去一家地产公司做保安,然后做到总经理助理,但还是去做了地产销售。

就是在卖房子的时候,他知道了锂电设备这个行业。

他的一个客户在锂电池厂上班,有一次抱怨公司的日本设备很难用,第二天王维东找到这个客户去了解锂电设备,并决定自己搞。

2006年6月王维东成立赢合科技,这是国内最早的锂电设备公司之一。第二年做出了全自动的锂电设备。

赢合科技刚好踩到了北京奥运会带来的史上第一波锂电高潮。

旗开得胜的赢合科技乘胜追击,开发了品类更多的设备,然后就又赶上了2009年的”十城千辆“,完美踩住第二波高潮。

接下来便是扩张品类、扩张产能,到2013年产品种类基本上就能够覆盖前、中、后段了。这又踩上了新能源汽车补贴带来的第三波高潮。

2015年5月15日,赢合科技实现了王维东创业之初就定下的目标-上市。三天后,先导智能也上市了。

还是在2015年,赢合科技推出了第一条锂电整线设备并交付给国轩高科,开启了整线时代。整线方案的生产周期更短,产品一致性和良率更高。

2016年赢合科技收购另外一家规模较大的锂电设备企业东莞雅康,稳固了中前道设备的规模优势。

2018年赢合科技的“激光模切卷绕一体机”、“模切叠片一体机”等产品又在分段集成产品方面引领了行业。

2019年是行业低谷,但赢合科技却多次被央视报道,成为先进制造业的标杆。

年底又有重磅消息传来,上海电气入股赢合科技,而且上海电气志在控股赢合科技。

2020年9月,经过两次股权转让、一次定增,上海电气正式入主赢合科技。

卖身上海电气最直接的好处,在于改善现金流。

锂电设备公司要先行垫款,且订单确认周期较长,因此现金流普遍较差。

不仅锂电设备公司,迈为股份、捷佳伟创这种光伏设备公司同样如此。其他细分行业的设备公司也有相似烦恼。

现金流差意味着扩张受限。上海电气带着20亿的现金和其他资源进来,也带来了想象空间。

在此之前,上海电气已经和国轩高科、天际汽车、德国曼兹、昂华自动化等锂电行业公司有过各种类型的合作。

对上海电气这家装备巨头而言,押注新能源也是势在必行之事。

02

锂电设备的前景如何?

这是君临非常看好的赛道!

君临的老粉一定知道君临的这份坚守。

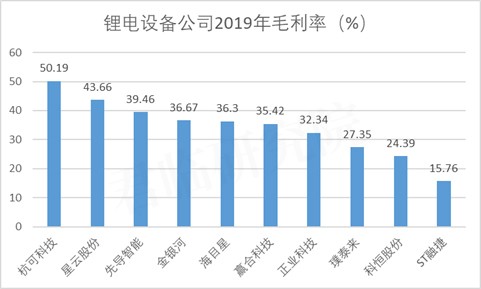

纵观整个锂电产业链,没有产能过剩而且市场规模尚可的只有锂电设备。这个环节毛利率较高,在未来的3年内也都将大概率保持高景气。

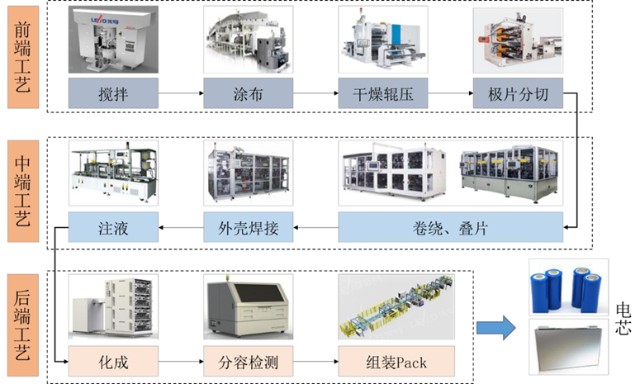

锂电池生产设备分为前段设备、中段设备和后段设备。

▲数据来源:先导智能

前段用于电极制作,主要有搅拌机、涂布机、辊压机、分切机等。

中段用于电芯装配,主要有制片机、模切机、卷绕/叠片机等。

后段用于电芯激活、检测,主要有封装机、注液机、分容机、检测机、分选机等。

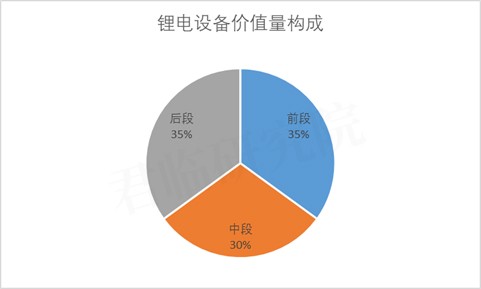

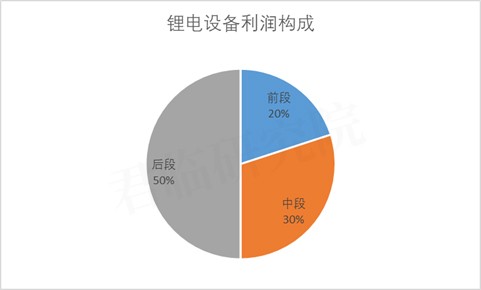

前段、中段、后段的设备价值量占比分别为35%、30%、35%。利润占比分别为20%、30%、50%。

▲数据来源:杭可科技招股书,君临研究院

▲数据来源:杭可科技招股书,君临研究院

前段设备竞争较为激烈,净利率在10%左右;中段设备净利率在20%左右,后段设备关乎电池安全也是技术门槛最高的环节,净利率可达30%以上。

▲数据来源:Choice,君临研究院

全球锂电设备基本被中日韩企业垄断,还有少量的美、德企业。

技术层面海外仍尚存优势,不过外国人都跟傻狍子一样,脑子轴,往往只生产一种或者少数几种设备,而且该业务一般是庞大工业集团的一块非常小的业务,在集团内部没有话语权,可定制性较差,性价比也很低。

一条电池生产线通常需要十几种乃至几十种设备,大多还是非标设备,因此可定制性、服务响应速度是电池厂家非常看重的选项。

我国设备公司响应速度快,性价比高,在技术层面进步很快,国产化率在90%以上。

未来几年,锂电行业最确定的两件事是电动汽车渗透率会不断提升,电池厂家的产能会不断扩张。

但是在这个过程中,有没有技术路线的变革没人能预测。

你也许会说5-10年内固态电池等技术不会落地,君临也这么觉得。但是资本市场向来喜新厌旧,你说不能落地没有用,资本会炒。

那么旧技术的估值,就下来了。

四大材料都有这样的潜在风险,不是业绩不行,而是资本市场可能会在某天担心你被颠覆不给估值。

今天这个技术路线,明天那个技术路线,谁知道你是不是被颠覆的那一个。参考下星源材质和恩捷股份。

隆基股份一直公开表态几年内不看好异质结,嘴上说不要没啥,如果身体也不要,那么这就是有一天被市场抛弃的理由。

为啥?你是油腻产能的代表还有脸要估值?

男的健身,女的美容,才能保持吸引力。

回到锂电设备上,他的一大看点在于无论接下来几年什么锂电技术路线,都不会颠覆他。

就好像不管光伏什么技术路线,都不会颠覆捷佳伟创和迈为股份一样。

下游越颠覆越好,又可以上新货了!

君临预计到2025年全球电动汽车销量将达到2000万辆,对应的渗透率约22%(我国的目标是到25%),销量年复合增速为46%。

2020年全球电动汽车销量已经突破300万辆,渗透率约4%,中国市场约5.6%,欧洲市场已经超过10%。

欧洲多个发达国家在去年很多月份中渗透率超过20%,挪威更是超过80%。

按照既有规划,未来5年仅仅中国和欧洲市场销量都将在1500万辆以上。

因此到2025年全球电动汽车销量达到2000万辆并非遥不可及。

2000万辆汽车对应的电池需求大约为1100GWh(按照平均每辆车55度电计算,实际上普遍预计到2025年平均单车带电量将达到65度电)。

考虑到替换、换电站等需求,动力电池需求中性估计在1200GWh左右。

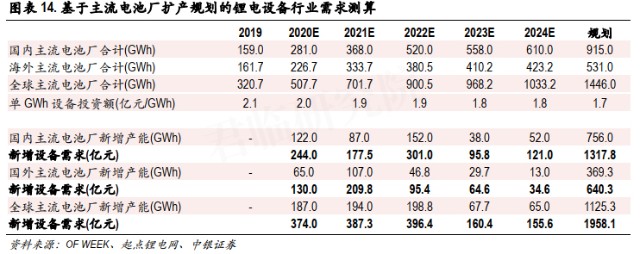

2019年底全球主要电池厂家产能为320GWh,此前预计2020年底产能达到500GWh,由于疫情可能低于预期。

从2020年算起,6年有880GWh的缺口,参考宁德时代单GWh设备投资金额2.1亿(有的厂家可能要3-4亿元),则对应的设备投资额有1848亿,平均每年308亿。

考虑到电池厂家会提前至少一年把产能准备充裕,因此设备投资周期会被压缩,假定2024年产能完全落地,那么每年对应的市场空间为370亿。

以上仅仅计算了动力电池的增量,消费电池和储能电池并未计算。此外预计船舶在2025年的动力电池需求为35GWh,工程机械也会贡献一些需求。

有券商通过统计主流电池厂家的规划做的测算结果,比君临的测算结果还大。

总之,电池需求未来5年会达到TWh级别,井喷式增长。作为率先受益者,电池设备厂家将迎来约2000亿的超级蛋糕。

03

上市公司层面,前段设备公司主要有先导智能、赢合科技、科恒股份、璞泰来、金银河、海目星(激光制片机)等。

中段设备公司主要有先导智能、赢合科技、大族激光(激光模切)、海目星(装配线)、ST融捷等。

后段设备公司主要有先导智能、杭可科技、星云股份(检测)、正业科技(X光检测设备)等。

规模较大的锂电设备企业屈指可数。先导智能、杭可科技、赢合科技属于头部的三家。

先导智能和赢合科技通过收购、外部合作的方式实现一体化,杭可科技专注利润最高的后段设备。其他国内企业只能供应较少品类的锂电设备。

这个行业的特点在于非标,因此集中度提升有先天的难度,先导智能作为全球龙一,君临估计市占率约20%,想达到30%并非易事。

不过考虑到未来电池厂家将会持续优胜劣汰,大的电池厂更青睐大的设备厂,因此这个行业的马太效应也是有的。

先导智能作为君临的老朋友,今天不多讲。杭可科技卡位精准,而且绑定LG化学,吃喝不愁,君临也比较放心,暂时不提。

今天还是重点说赢合科技到底怎么样。

君临的看法是:短期的杀跌已经跌出了空间,中长期也会受益于行业发展,但是不要有过高期望。

中性估计先导智能、杭可科技、赢合科技2021年的净利润分别为13.5亿、6.7亿、5.4亿,对应的PE分别为58倍、50倍、27倍。

赢合科技估值显著低于两个同行,和其他具有较高成长性的龙头设备公司,比如捷佳伟创、迈为股份等比较,也是十分便宜。

2020年赢合科技订单33亿,预计是去年锂电设备收入的2倍。

大幕已经开启,赢合科技大概率能够有年化50%以上的增速,出现100%以上增速也不夸张。

作为高速成长行业的头部企业,40倍以上的PE其实很合理。

赢合科技这一波下跌是由于前董事长被抓引起的,可赢合科技现在的实控人是上海国资委,国企领导出事对经营层面的影响并不大。

当然,现在赢合科技的前任色彩肯定还很浓厚,毕竟上海电气接手时间较短,和一般的国企换领导相比,潜在的震动大一些。

不过,现在赢合科技订单饱满,去年底还给员工搞了无息贷款项目(国企福利就是好),目的是留住人才,相信经营层面影响有限。

赢合科技的董事长已经成了上海电气的王庆东,整个董事会基本都换成了上海电气的人。

上海电气持续在布局锂电,现在需要有人来推进整合相关业务,上海电气的人做整合总比老赢合的人做整合容易一些。

比如前面提到的德国曼兹,是技术非常优秀的海外锂电设备公司,上海电气持有19.67%的股份。

此前赢合科技也和曼兹有合作,现在潜在的合作深度跟过去显然是不一样的。

根据最新公告,今年一月赢合科技账面现金26亿,为历史最高,有钱就能够扩张产线,尽可能多的吃下蛋糕。这也是加分项。

04

可为什么又说不能对他有过高期望呢?

产品层面,赢合科技虽然率先实现一体化,但他的后道设备不少是通过第三方采购再做整合,而他的供应商也并非头部后段设备厂家。

反观先导智能,大手一挥直接收购头部的后道设备厂家泰坦新能源,补足短板。

赢合科技曾经也收购过一家后段设备厂家,很快就又卖掉。

有的客户觉得反正你也是二道贩子,我自己去买后段设备不行吗?于是赢合科技的收入就少了。

锂电设备中利润最好的后段设备搞不定,赢合科技的龙头称号多少有点虚。

回顾赢合科技的历史,先于先导智能入场,先于先导智能成为龙头,也先于先导智能一体化,但却被强势反超。

无论什么原因导致被反超,这种公司在A股的观感都很差。与之对应的估值就会不高。

曾经王老板志向远大,是草根逆袭的典范。但上市后似乎没那么高的心气了,不然也不至于卖掉。

纵观A股,龙一的估值总是高高在上。这一定程度上是老板/企业的格局溢价。

放水一哥东方雨虹可以给到30倍,二哥科顺股份只有15倍。

科顺股份的业绩增速高于东方雨虹的时候都涨不过雨虹,后来东方雨虹股价横盘,科顺股份股价腰斩。

东方雨虹始终在品质、产能布局上走在前头,即便是在过去防水行业不被重视的时代也保持大哥风范。

科顺股份做防水的历史和雨虹差不多,还是在需求更大的南方,体量却差了很多。

最让人大跌眼镜的是去年给老板量身定做的定增。你把市场当傻子,市场凭啥给你高估值?

宁德时代可以给到100倍,亿纬锂能60倍,鹏辉能源20倍。

宁德时代做动力电池的时间晚于比亚迪,更晚于日韩巨头,但靠着曾老板的“赌性坚强”成了行业信仰。

鹏辉能源被认为是小亿纬锂能,但其实两家企业都是2001年成立,算上前身,鹏辉还早几年。

如今被称作小亿纬锂能,本身就能说明鹏辉能源的很多问题。

还有更典型的案例是拓普集团和旭升股份,一个屡创新高,一个跌跌不休。

旭升股份早于拓普集团进入特斯拉供应链,业务占比也更高,如今却越来越被边缘化。

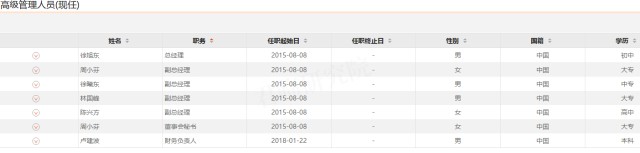

看看旭升股份高管团队的学历,不敢说是A股最低,但绝对是最低之一。

有人抬杠说很多上市公司创始人学历都低。没错,早年创业的民营企业家没文化的确实一抓一大把。

问题是,人家有钱了赶紧混个学历,更关键的是引入人才,所以其他企业或许也存在创始人学历低的情况,但是人家高管团队的总体学历肯定比旭升股份高。

自己没文化,还不找有文化的人,这才是硬伤。

铸件不是一个有壁垒的行业,确实也不需要太多高端人才。旭升股份给人的感觉是固守其中。

拓普能够从海外底盘巨头口中抢食,敢于对标海外巨头,而且拿到了更多的特斯拉的项目订单。

且不说能否超越海外巨头,但至少让市场觉得大饼有可信度。

事实证明,没格局的公司更容易掉队。

两家公司的业绩快报显示,拓普集团去年四季度净利润同比增长85%-119%,环比增长28%-50%。

旭升股份去年四季度净利润同比增长11%-28%,环比增长约正负10%。

特斯拉去年每个季度都在刷新记录。旭升股份由于产品结构调整,2019年四季度的基数其实不算高,而且特斯拉业务占比更高,这种情况下增速却这么小。

不是说旭升股份以后都不涨了,但如果他们不拿出点魄力升级产品,只是把自己当做一个铸件厂,就算是业绩好转了,估值也上不去,涨幅会有限。

另外,同等情况下国企的估值也会打折扣。

国企老总经常调整,管理层普遍也都有“不做不错”的心态,大家都懂。活力和经营效率自然比不了民营企业。

也有比较罕见的案例,比如万华化学,多年前就能够做到管理层持股,这不仅在被认为官本位思想较为浓厚的山东很罕见,放眼全国都不多。

也因此让管理层有干劲,成了中国的“巴斯夫”。市场自然愿意把估值给上去。

回到赢合科技身上,作为从龙一沦落到龙三的企业,作为被创始人卖掉的企业,现在又是国企,市场对他的追捧肯定比不过对先导智能和杭可科技。

话说回来,先导智能的老板因为微导纳米的事情也让人觉得精明的不得了,一度让人看不上,无奈他是确定性很强的赛道上的龙一,也只能闭眼买。

05

总结一下,赢合科技现在的位置是比较安全的,市场有点反应过度,底可以抄,但是最终他的造化也不会太大。

建议大家把更多的精力还是放在龙一或者具有差异化优势的其他龙头上面。

抱团的问题最近争议很大,可是这个趋势已经不可避免。

机构和外资的话语权越来越大,他们的审美喜好就是买龙头。

强者恒强在绝大多数时候都是大自然的规律不可避免,因此基金经理当然倾向于选择确定性最高的龙一。这也关系到投资效率和排名的问题。

特别是外资,除了一些龙头公司,他们对A股一无所知。他们也只能买龙头,特别是龙一,而且是热门的龙一。

很多人天天嚷嚷着美股好,敢问一句,除了苹果、谷歌、亚马逊、特斯拉以及个别中概股,你还知道几家美股公司?

你买过哪几家美股?

君临非常确定你买的一定也是美股的热门股,否则大概率亏得比在A股多,也就不会再说美股好了。

下图是截至2020年底的数据。A股其实更好赚钱。

▲数据来源:君临研究院

如果有一天热门赛道的龙头抱团瓦解了,钱要么就出去了,要么就是换到别的出

现拐点的行业龙头上去了,中后部的票始终机会不大。

现在基金市场很疯狂。越是头部的基金经理越是被追捧。

有没有考虑过一个事实:越是头部的基金经理越是偏好价值投资,越专注熟悉的赛道,越喜欢大票,越有路径依赖。

基民们把几千亿的钱扔给这些少数的基金经理,他们能干嘛?捡垃圾吗?