供给侧出清,是时候押注这个板块了

三月初,OYO宣布中国地区将裁员60%,部分部门甚至连锅端。

OYO是印度的初创企业,通过轻加盟模式,一举成为印度最大的连锁酒店经营商。

这家年轻公司在创业初期便受到孙正义的青睐,在随后的几笔融资中都有孙正义的身影,通过几笔大额投资,软银成为OYO最大的股东。

OYO拿到投资后不负众望,短短几年时间就成为印度最大的连锁酒店企业。

拿下印度市场后,OYO将视野移向中国,试图复制其在印度的成功。

2018年这家企业拿到一笔10亿美元的融资,其中将6亿美元投入到中国市场,开启疯狂的扩张。

2018年的年底进入中国市场,2019年其连锁酒店数量超过1W家,员工数量超过1W人,并计划着更大的目标,未来几年将超过2W家,员工数量超过2w人。

短时间取得这样的规模堪称神速。

回头看看我国本土经济型连锁酒店,如家、汉庭、锦江之星、七天连锁酒店这四巨头近20年的拓展,酒店合计也就1W家左右。

看到这种近乎裂变似的扩张,有颠覆中国酒店行业的趋势时,崩塌开始了。

从去年底就隐约传出OYO裁员的消息,但是OYO不仅进行官方辟谣,反手还甩出完美的展店数据和更大的目标。

然后似乎和大多数辟谣一样,刚辟谣完,就证实了。

OYO官方公布预计2020年将裁员60%。

全年计划裁员60%,3月份公司内部员工爆出钉钉打卡群里显示就只有2700人,这动作跟展店的速度一样猛啊。

或许有人把OYO的溃败归根于疫情对酒店行业的打击,但那不是根本,这种溃败的迹象从去年OYO提出2.0的保底政策开始就显现出来了。

OYO通过与酒店业主签署协议,对业主收入进行兜底,约定收入达到一定的目标,否则将对业主进行补贴。

这样的吸引力无疑是巨大的。

面对巨大的吸引力必然能够引来大量业主加盟,问题是其中业主质量参差不齐,对加盟质量的把关就极为重要了。

OYO作为一个互联网初创企业,获得外界关注的关键便是酒店连锁的数据,这也是吸引投资人的主要原因。

在这个前提下,规模的要求远大于质量,模式大于管理。

加盟条件极具诱惑力,导致加盟店数量爆发,但是审核一点都不严,这就需要日后为此买单。

运用互联网烧钱的模式换来的靓丽数据不过是空壳,没有实质服务作为支撑,客户基本只有住宿没有体验,这样是很难继续维持下去的。

而且中国与印度不同,两国经济水平不同,印度的住宿业才刚刚开始,人均承受能力比较低。

对于廉价宾馆、酒店的需求处于爆发期,OYO低价酒店模式一经推出便迅速引爆。

而我国经济型连锁酒店已过了爆发期,开始进入红海期。

廉价酒店的房间价格不再是由需求驱动,而主要是由成本驱动,另外随着经济的发展,人们开始越来越多的追求体验和服务,这又催生了廉价型、经济型向中高端酒店转变的大趋势。

两个地区的基础需求不同,因此OYO在中国通过补贴烧钱促成的超低价格,逆趋势的整合低端市场的方式,难度要比在印度大得多。

然后,配合管理失控,那么OYO在中国区域的崩溃就是必然了。

OYO所面对的加盟对象都是房间数量在70间以下的小酒店、小宾馆、小旅馆,甚至不乏房间数量低于20间的业主。

这种酒店定位就是廉价酒店,需求群体是重住宿而轻体验的人群,那么这样的群体一般来说不太重视品牌,只重视价格。

一旦OYO把价格提上来,客户很容易流失,不易形成品牌优势。

而且廉价酒店门槛极低,一个人如果有旅馆的管理经验,有一些客户来源,投资个十几万、几十万便能开一家廉价宾馆和酒店。

投资的回报率一提高,就有大量涌入者。

OYO即便拿下大量酒店业主,也不能垄断市场,甚至都不能维持相对较高的集中度。

而且加盟OYO不能给业主带来超过自营产生的收益的话,退出的人会很多,毕竟OYO是要向业主收费的。

滴滴、美团烧钱能够带来垄断、议价权,例如在出行领域除了滴滴外,还有嘀嗒、曹操出行、神州等,但根本抢不走滴滴的市场份额。

哪怕滴滴、美团这两家在厮杀中成长起来的企业,各方面条件素质优秀,当双方要触碰对方核心领域时,也是铩羽而归。

这样的行业,烧钱才能够带来壁垒。

那么从门槛极低的廉价宾馆来看,OYO在这方面的烧钱没别的意思,就只是简单的烧钱。

虽然OYO的模式在中国行不通,但是酒店行业还是一个需求稳定且确定的行业。

从国际的趋势变化来看,经济的发展程度越高,酒店的需求和高端化的趋势就会越高。

中国作为成长潜力最大的国家,君临认为,顺着经济繁荣而必然繁荣的酒店行业,是一个值得投资者长期下注的好赛道。

而今天,由于疫情带来的股价暴跌,又给我们带来了相当好的买入机会。

1

酒店按类型分为有限服务型和全服务型酒店,前者只提供早餐和床的便捷酒店,后者涵盖更多的餐饮服务和其他娱乐服务,主要以高星级酒店为主。

目前我国的四大连锁酒店集团旗下酒店品牌基本都是有限服务型。

其中,有限服务型酒店又分为经济型酒店和中端酒店。

有限服务酒店满足了现代商务和旅游的便捷需求,而且客房单价不算特别贵,需求很大,对于酒店投资者来说,投入额不会特别大,同时回报率还不错。

这导致自2000年之后,我国的有限服务型酒店出现高速增长。

酒店数量的兴起也带动了连锁酒店的兴起。

从2003年至2017年,我国的有限服务连锁酒店的数量和房间数的年均复合增速超过30%,截止目前依然保持在20%左右的增速。

从我国酒店的连锁率来看,依然还有很大的增长空间。

目前我国酒店的房间数超过2000万间,但是连锁酒店的房间数在350万间左右,我国酒店连锁化率为20%,低于欧洲和美国的40%和70%。

酒店的连锁是大势所趋,在房租、人员工资、水电等能源费用逐步抬高的基础上,同质化的酒店比拼的是成本的管控能力,而各种风格特色的酒店比拼的是创意下打差异化的能力。

连锁酒店不管在集中采购日常用品还是在集中装修中,都能够与上游进行价格谈判,拿到更加优惠的产品,同时还有质量保证。

在客户的入住率方面,各大酒店集团都有自己的会员系统,能够给加盟酒店提供入住保障。

像一般单体酒店的客源要么来自线下自己找上门的,要么就酒店业主通过自有渠道找到的客源,要么便是通过线上与各大聚合平台OTA(美团、携程、艺龙、去哪儿)合作引流的。

大量的单体酒店最主要的引流渠道便是OTA,OTA平台会收取非常高的订房服务费,大约是房间单价的10%-20%。

假如我们通过平台订房,100元的房费中,有10-20元是归OTA们所有。

像OYO进入中国后,由于自己没有客源,只能与OTA合作,具有大量客源的OTA们手起刀落,杀猪一般的开了平均5万元一家酒店的价格。

OYO超过1万家酒店光订房服务费一年就需要5亿,这还是仅美团一家开出的价格。

获客渠道,这是单体酒店业主们不可承受之重。

相比于单体酒店,国内的四大连锁酒店集团均有自己的客源渠道。

2019年2季度,锦江、华住、首旅各拥有1.92亿、1.39 亿和 1.12亿会员。

据锦江酒店的董秘介绍,他们的会员客户中,大约有80%是有效客户,30%是活跃客户,如此计算,各大酒店集团均有数千万的活跃用户。

在这些自有渠道中,华住会员贡献了约 76%的间夜数,自有渠道的间夜数占比达85%,如家(首旅酒店)自有渠道间夜数也达 80%。

有数据统计,中小酒店、单体酒店超过80%的客源来自于OTA,而大型连锁酒店则是超过80%的客源来自自有渠道。

仅仅是比较获客成本,连锁酒店就比单体酒店更有优势。

同时在消费升级的趋势下,经济连锁酒店向中端酒店转移是不可避免的,这个向中端发展的爆发期从2013年开始。

在上文的介绍中,我们可以看到连锁酒店从2003年开始至2017年复合增速就超过30%,其中经济型酒店的爆发期是2003年至2013年,随后增速放缓。

放缓之后,中端酒店又开始发力,每年以50%左右的增速增长,并且到2019年依然保持较高的增速。

廉价酒店解决的是住的需求,经济型酒店则解决的是住宿和相对舒适的环境,那么中端及以上的酒店关注的便是体验。

中端酒店在设计创新、空间布局、差异化定位都有一定的要求。

例如隶属于锦江酒店的酒店品牌丽枫酒店。

丽枫酒店的介绍

丽枫酒店是薰衣草元素,香氛文化与酒店的结合,在丽能量的赋能下,淬炼出“自然自 在”的价值主张。 秉承自然,随心的生活态度,让一切张弛有度 。在人与自然的美妙 平衡下,在自然元素的磁场里愉悦自己,切换生活里从繁至简的慵懒模式。通过自然元 素,芳香之境和懒人服务的深度打造,为每一位向往自在人生的旅人提供一个随心随意 的居住空间。

旗下还有 喆啡酒店,将咖啡主题与酒店相结合,希岸酒店则是一家以女性视角进行设计的酒店。

这几家酒店过去开店速度都很快,体现了大量中产个性化的需求。

这种高端和差异化的布局能力不是单体酒店能够具备的,即便单体酒店业主能够独立进行,但其布局成本会远远高于连锁酒店。

单个酒店的业主不管是在成本管控还是差异化的创新都很难与连锁酒店进行竞争,因此每每一轮经济下行周期时,最先倒下的基本都是单体酒店业主。

2

上文我们介绍了两个趋势,一个是消费升级下的酒店升级的趋势,第二个经济周期波动、成本管控、创新能力的要求下,单体酒店被淘汰进而提高连锁化的趋势。

这两个趋势下,酒店的成长空间有几何?

君临这里没有提及酒店数量的增长,虽然连锁酒店增速很快,十几年的年复合增速超过30%,但是酒店供给增速在缓慢下降。

从现有的数据来看,我国酒店的供给增速和需求增速都处于一个较低的位置,这个位置长期下滑的结果,未来也很难回升。

再从我国人均房间数来看,我国目前酒店房间数将近2000万间,美国大约在450万间,美国的百人房间数是1.52,而我国是1.43,从数量上已不具备大幅提升的空间。

因此连锁化率和酒店结构变化才是未来投资的重点。

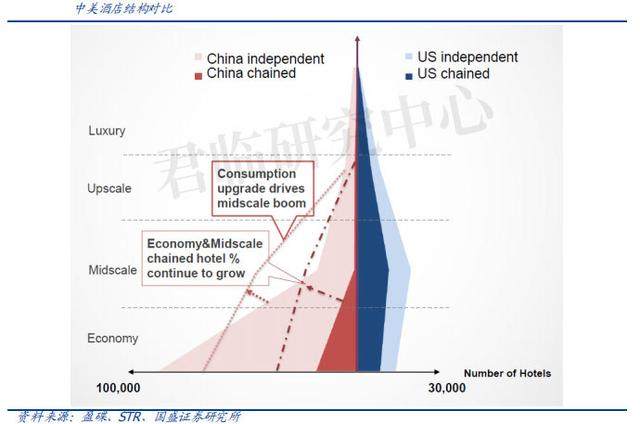

从欧美的连锁化率来看,欧洲是40%,美国是70%,中国仅有20%,但是从增速来看,我国连锁酒店的增速依然保持较快的增长,未来达到欧洲水平可能性很大,甚至有可能达到美国的水平。

那么这便是2-3倍的增长空间。

我国的酒店结构中,客房数量在70间以上的酒店群体呈现金字塔结构,在这个金字塔结构中经济型酒店处于底层,属于数量最多,房间量最大的那类。

70间以下的酒店呈现长尾型,是我国酒店中数量最多的,但基本都是小宾馆、无品牌的单体酒店。

因此金字塔+长尾型是我国酒店目前的现状。

美国与我国则有较大的差异,美国以中端为主,高端、中端、经济型客房数量比例分别是2:5:3,呈梭型结构。

经济型与中端的差别不仅体现在单房价格差距,在入住率方面,由于经济型受到的市场饱和影响,入住率开始下滑,以及大量民宿、青旅的冲击,一般都比中端酒店低。

反观中端酒店,虽然酒店供给增速较快,但需求增长也非常快,因此入住率高于经济型酒店。

从锦江酒店的数据来看,中端酒店的单房价格大约是经济型的1.6倍左右。

连锁酒店品牌企业将在酒店结构升级和连锁化率提高的基础上还有数倍的空间。

虽然酒店的空间看上去还有数倍,但是这样的潜力与那些动则十倍以上的行业来说还是不够看的。

既然空间不够,那么就用时间来补。

欧美国家的连锁化率虽高(其实欧洲的连锁化率还不算高,但主要经济大国英、德、法连锁化率均超过40%,而且房间数量基本都处于欧洲前列),但是达成这样的比例却花了相当长的时间。

都说中国酒店行业20年的时间完成了美国数十年的进程。

美国有限连锁酒店起源于1930年,诞生于大萧条,于1990年连锁化率才42%。

这一方面因为美国是一步步摸索出来,另一方面网络还未普及,旅途或者商务中的客户可获取的信息较少,没有选择的途径,因此一个地区的所有酒店并不完全构成竞争。

地理位置的重要性大于管理、大于成本控制。

我国连锁酒店诞生于上世纪的90年代,恰逢寻呼机、移动电话的普及期,互联网也在全球流行,通过网上查询酒店、房间价格轻而易举,并且可远程订房。

在2010年还迎来了智能机时代,各大聚合平台(OTA)的出现,酒店价格从信息不对称到价格全透明,同时主要城市交通还非常便利,一个地区的所有酒店互相成为了竞争对手。

酒店业主要么提供更好的服务,要么拥有更好的管理进而实现成本管控,否则竞争中将陷于弱势。

我国优秀的酒店企业可以通过前期经济增长的红利做大规模,然后自我改造升级,学习国外先进经验,构建壁垒。

因此中国连锁酒店之所以能发展这么快,并不是因为有什么特别之处,完全是因为时代的趋势和前人摸索出来的经验共同作用的结果。

如今这种连锁化率依然会比欧美国家快,并且移动智能手机带动下,各大OTA平台诞生,导致对大量单体酒店的利润挤压。

过去所谓的“百团大战”以及各大聚合平台的出现如飞猪、携程、同程、途牛、艺龙、去哪儿为了争夺客户,商家线上入住门槛低、收费低,甚至还拿自己的钱去支持。

可一旦OTA们完成了行业垄断和整合,便对平台内的客户漏出了獠牙。

2018年10月,三大团中,饿了么收购了百度外卖,外卖领域为两强格局,之后平台公司不管是对商家还是对用户的补贴都越来越少。

携程和去哪儿在2015年合并,同程、艺龙也在2017年底完成合并,旅游聚合平台的格局也基本稳定。

OTA们对下游的挤压,这也是为什么在2016年连锁酒店的增速下滑之后还能再弹起来,甚至处于较高的增速。

因此在各种要素的聚集下,我国的连锁酒店看似空间不大,但是起爆的速度会很快,而且中端酒店的崛起能够提供更高的营业收入,变相的增大市场空间。

此外,未来在利润率和利润的稳定性方面将与以前不同。

目前包括我国在内的全球连锁酒店的营收构成分为两种,一种是直营,另一种是加盟。

直营酒店要么是自有物业经营,要么就是对外租赁,租金费用在25-40%不等,再加上15-20%的人员工资,这基本就是硬性开支,开店营业则需要水电费、日常消耗品、和家具资产的翻修等浮动开支。

固定开支大,导致在营收不稳定的时候,利润波动很大,连经营能力很强的华住净利润率都在10%的附近波动,平常许多酒店在经济不好的年份甚至会亏损,一般时净利润率在5%-15%波动。

但加盟收入就不一样,加盟收入是通过抽取加盟店营业收入的5%-8%。

这样不仅没有房租的压力,而且日常经营的各种开支都是加盟商负责,就连连锁酒店派过去的管理人员的工资都是加盟商支付的。

加盟营业收入跟加盟商的营业额挂钩,净利润率通常在40-50%左右。

在年景不好的时候,加盟的净利润只会跟加盟商的营业额等比例下滑,而不会因庞大的固定开支导致较大的利润波动。

那么这种模式在连锁化率较低的时候是不惧怕经济周期性的,因为如果采取完全加盟商模式的企业在加盟商收入下滑时,可以通过拓展加盟店的数量来对冲收入下滑的风险。

华住过去牛逼的营业数据就是这么出来的。

而且由于华住高于同行业的单房价格,和不错的入住率,这对单体酒店业主具有较大吸引力,通过高开店率,让华住在经济低迷的2012年-2015年期间仍能够保持不错的营收增速。(期间华住的直营店开店数量也有增长)

截止2018年底,华住、锦江酒店的加盟店数量占比均超过80%,首旅也即将达到80%,其中锦江酒店的加盟比例最高,为86.6%。

锦江目前的酒店数量在8000家左右,直营酒店只有1000多家。

虽然加盟店的数量多,但由于加盟收入仅是加盟店营业额的5-8%,以及派往加盟店的店长工资及其他一些费用,因此加盟收入往往都很低。

以锦江为例,八倍于直营店的数量,但是加盟总收入只为直营店收入的二分之一。

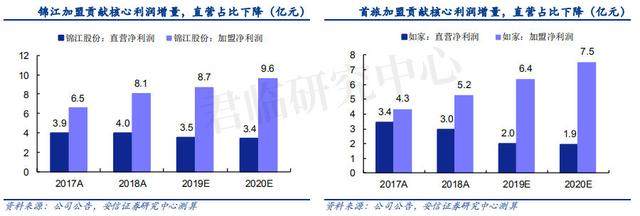

因此三大酒店集团的主要收入构成依然是直营店带来的(基本超过三分之二),但却超过一半的利润都是加盟贡献的,从下图可知,2018年锦江加盟收入的利润是直营利润的两倍,首旅利润也超过60%。

未来随着连锁化率的进一步提升,全行业加盟占比的提高,会让酒店行业的利润率也逐步提升。

3

但需要注意的是,长期确定性的情况下会伴随着短期的波动。

酒店属于服务业,主要的客户群体是商务出行人士和旅客,两者均受经济活动影响,原本我国便处于低迷的经济复苏期,如今再配合疫情的影响,这会对酒店造成多大的影响呢?

首先,短期酒店上市企业的业绩会非常难看,其次,行业会加速出清。

从二月份披露的酒店入住率来看,全行业入住率在20%左右,这样的入住率甚至覆盖不了房租,更别说还有庞大的人员开支。

对于目前自营业务收入占比超过三分之二的酒店行业来说,这个季度的大幅亏损成了必然。

即便国内疫情完全恢复,但是旅游市场恢复正常乃至增长还需要一段时间,商务出行则会提前恢复,不过也看疫情对经济的影响程度。

如果今年的直营业务能不亏损已是不幸中的万幸。

直营业务的利润,在这几大酒店集团的利润比重在三分之一左右。

至于加盟业务倒不会亏损,但是利润会负增长。

过去经济不好,整体酒店营收不增长甚至小幅下滑,那么可以通过增加加盟商数量对冲收入下滑,如果新增加盟商数量多,当年收入增速还是不错的。

但现在旅游市场全面停滞,商务出行还在缓慢恢复,如今糟糕的现状,还有多少人愿意花大笔钱做这个加盟投资呢?

因此对于2020年,各大酒店新增加盟是否还能保持过去开店的速度,按常理来说应该是不大可能。

今年加盟业务最好的结果,就是收入不下滑。

与此同时,这次疫情也将会带来行业的大出清。

过往的行业出清速率相对较慢,2003年也出现了非典疫情,但造成的影响远没有现在大,酒店住宿的需求只是下滑而已,人群依然能够保持正常的往来。

而其他时刻经济周期下所对应的需求也是平稳下滑的,况且中国过去的经济增长一直比较强劲,需求的波动不大。

过去的行业出清,其需求变化较为连续,波动式下滑,痛一下痒一下,这种下滑属于钝刀割肉,供给端大多能扛到经济上升的时候。

但现在的需求属于断崖式下滑,短期没这么快恢复。

这对固定成本极重的酒店行业无疑是巨大的打击。

一旦较低的入住率维持几个月,那么大量酒店业主就会扛不住被动退出,而且有一定资本实力的酒店业主也会根据情况择机主动退出。

这就是一场疫情供给侧端的出清。

其中被淘汰的,大都还是那些资本实力不雄厚的单体酒店。

剩者,将在未来需求复苏的周期中迎来住宿率和单房价格的双升。

三大连锁巨头都是上市企业,资本实力雄厚,活下来并不难,而长期的消费升级+短期的供给侧出清,很有可能将带来一次不亚于猪肉股的戴维斯双击行情。