今年逆势大涨16%,善于防守反击的AI量化基金,盈在哪里?

今年A股表现很差,也就最近刚刚有点起色,所以大部分股民和基民还是很受伤的。而基金行业也是寒冬的感受,很多之前的明星基金在这两年也是折戟沉沙,很多基民对此是伤透了心。但就是在这种行情下,却有一类基金反而能更好的跑出超额业绩,这就是量化型基金。而今天聊的,更是量化基金中的佼佼者,它今年已经跑出了16%的业绩收益,让我们看看它到底盈在哪里。

华夏智胜先锋股票成立于2021年底,是一只股票型基金,在2022年一季度完成建仓后,至今一年半的时间,总收益26.7%,表现非常好的;要知道,这段时间的A股非常低迷,一直在3200点附近徘徊,而同期的中证500跌了3.7%。由此看,它不仅跑赢了市场,还获得了超额的阿尔法收益,而这背后就是靠着它的创新型人工智能算法和AI投资策略。

根据一组测算数据,2022年以来,wind普通股票型基金滚动持有4个月相对偏股基金指数的胜率情况,目前成立时间够长且100%胜率的主要就是三只,国金量化多因子、华夏智胜先锋、华夏智胜价值成长,其他100%胜率产品成立时间都比较短,不具有代表性。而华夏智胜先锋、华夏智胜价值成长都是由孙蒙总管理的,可见其量化策略优势。

从它的历史业绩看,在完成初始建仓后,从2022年4月开始,它就正式展现完全的实力了。4月下旬跟随市场触底后,就开始了快速上涨,迅速拉开了与对标指数中证500的距离。之后的表现规律就是,回撤幅度与中证500相近,但拉升时爆发力会更强。从这就能看出,它的量化策略是比较擅长防守后快速反击的。随着时间的积累,它跑赢中证500的优势就扩大到了34%。

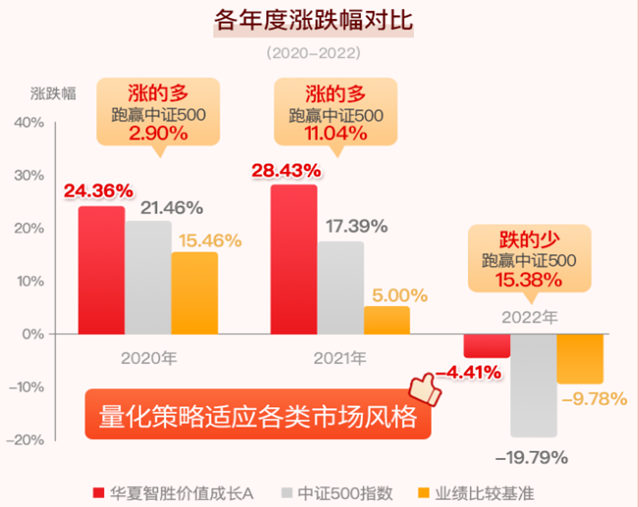

有人会觉得,一年多的业绩还是太短,可能有幸运因素存在。那么,再来看看孙蒙总管理的另一只基金—华夏智胜价值成长,这是他接手管理3年的基金,2020年取得了24%的收益,2021年取得了28%的收益,2022年虽是亏损4.4%,但比中证500的-19.8%的情况要好太多;这同样反映出其量化策略的优势,涨的时候能反应更快,而跌的时候能防守的更好。华夏智胜价值成长还有一点优势,一是采用了双基金经理的管理方式,两个经理的双策略并行,业绩相对会更稳。

之前老孟参加过孙蒙总的调研交流,对其核心优势了解的更多一些。有这么几点:一是孙蒙总具有丰富的量化投资经验,长期专注于量化投资,主要策略就是利用为 AI 选股、算法及程序化交易来寻找和把握机会。他在 AI 投资领域的投资实践是比较久的,从 2017 年开始和微软亚洲研究院就有深度合作。

二是其量化策略方向是在中证500范围下选择更优的机会,其AI 策略与市场上其它的同类基金的平均相关性大概只有 0.05,这就让他的量化策略更有效。三是华夏智胜先锋股票的规模还不大,A、C类加起来是40亿左右,规模正好,超额收益不会受自身规模的影响。对于量化策略来说,规模过大是一个重要弊端;因为规模大了,它自身的买卖就会对市场产生较大扰动,从而降低策略效益。

老孟看来,华夏智胜先锋股票目前的表现还是很优秀的,其AI量化策略也有独到之处,在跟随市场的前提下,又能挑选出其中更有机会的个股,增加超额收益。当然,作为主动型股票基金,它在回撤上虽然也做了一定的控制,能够比中证500回撤更小,但波动幅度还是比较大的,并不是只涨不跌,大家要提前有这个心理认知。

#券商股行情结束了?#

$华夏智胜先锋股票C(OTCFUND|014198)$$华夏智胜先锋股票(LOF)A(OTCFUND|501219)$$中欧医疗健康混合C(OTCFUND|003096)$

本文作者可以追加内容哦 !