业绩下滑、股价大跌,蒙牛能否“逆袭”?

乳制品,上半年有点“冷”。

作为国内乳制品龙头的蒙牛乳业,上半年营收、净利均出现了大幅下滑,原因包括原奶供给过剩,需求不及预期等,这也是整个行业面临的困境。

蒙牛乳业在上半年更换掌舵者,聘任高飞为总裁,提出了公司下一阶段“一体两翼”经营战略,最终会取得什么样的成果?

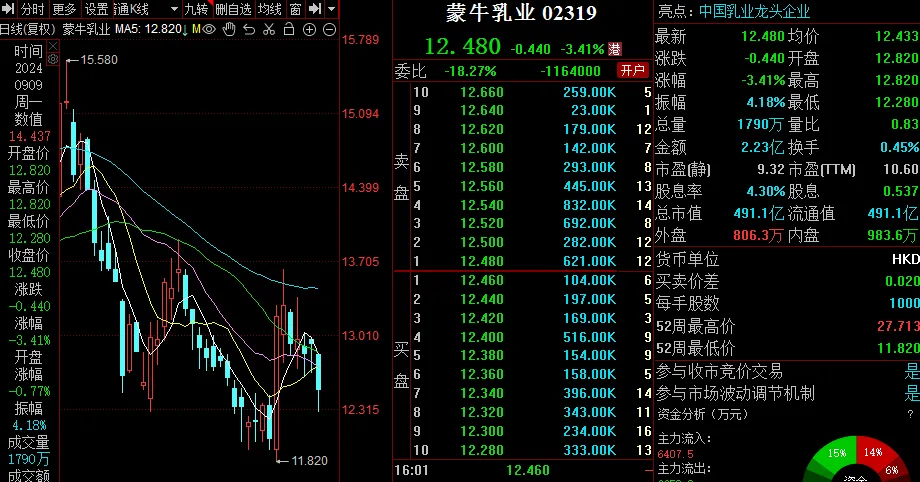

值得一提的是,业绩下滑让公司在资本市场遇冷,股价大幅受挫,而且机构也纷纷下调了目标价,公司在近期披露了20亿元的回购计划,能否留住投资者呢?

业绩大幅下滑

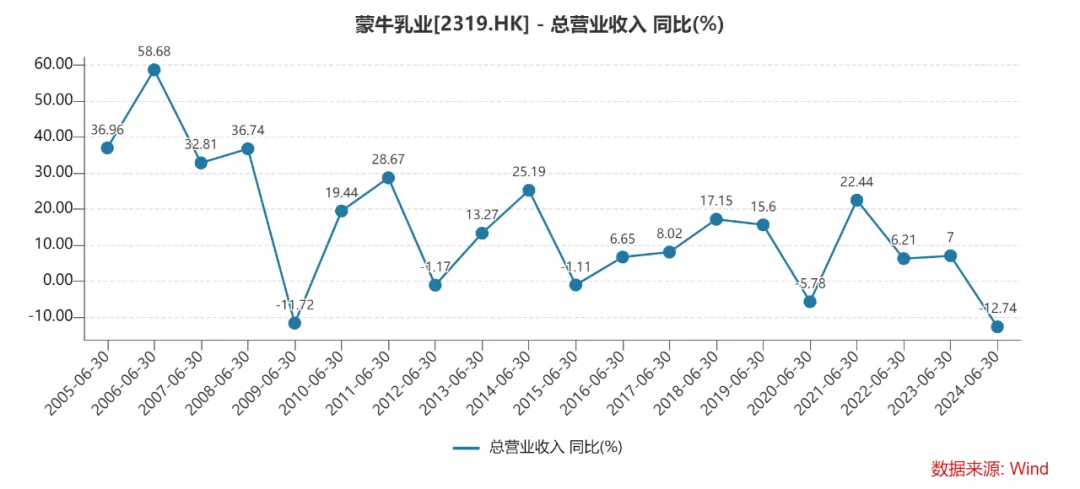

今年上半年,蒙牛乳业实现营业收入446.71亿元,同比大幅下滑12.6%,归母净利润24.46亿元,同比大幅下滑19%,这份营收、净利双降的成绩单,很难谈得上乐观。

据wind数据,自2005年起,公司历年中报总营业收入共出现5次下滑,其中2024中报降幅是最大的;另外,公司上半年净利润是近四年中报的最低值,显然公司面临的经营挑战是巨大的。

蒙牛乳业在财报中表示,上半年原奶供给过剩,需求不及预期,需供矛盾凸显,乳制品行业整体呈现短期下滑。

据国家统计局数据,上半年国内牛奶产量1856万吨,同比增长3.4%;规模乳企乳制品产量1433万吨,同比减少3%,奶产量增速略高于消费量增速。

蒙牛乳业总裁高飞在公司中期业绩说明会上表示,消费信心不足客观上给行业带来非常大的影响,供需矛盾凸显、品类多元化不足、产业链韧性较小等长期困扰行业发展的因素也导致奶业在历次环境波动中处于应对不力的局面。

实际上,乳制品龙头伊利股份上半年同样出现了业绩下滑的情形,营业收入同比下滑9.49%至599.15亿元,扣非净利润同比下滑12.81%至53.24亿元。

另据wind数据,乳品行业上半年收入同比下滑3.19%,蒙牛乳业降幅是最大,而优然牧业则同比增长10.8%。

身为龙头的伊利、蒙牛,收入降幅却是靠前,这与其龙头身份并不相符,这也说明行业正面临艰难的挑战。

液态奶产品是蒙牛乳业收入的核心,2023年收入占比高达86.22%。

公司将液态奶业务分为常温业务、低温业务以及鲜奶业务,对应的品牌分别包括蒙牛牛奶、特仑苏、纯甄、真果粒等,蒙牛酸奶、冠益乳、优益C等,每日鲜语、蒙牛现代牧场。

最近三年,公司液态奶产品收入分别为765.1亿元、782.7亿元、820.7亿元,增速分别为15.92%、5.05%、6.51%。可见,在经营规模扩大的同时,增速放缓也十分明显。

上半年,液态奶产品收入362.62亿元,同比减少53.79亿元,降幅12.92%。

除此之外,公司上半年的冰淇淋业务、奶粉业务、奶酪业务同比均出现下滑。

其中冰淇淋业务收入33.71亿元,同比减少9.37亿元,降幅21.75%;奶粉业务收入16.35亿元,同比减少2.59亿元,降幅13.67%;奶酪业务收入21.14亿元,同比减少1.42亿元,降幅6.28%。

全线业务收入均出现了下滑,蒙牛乳业面临的挑战,比外界想象中的还要巨大。

作为对比,乳制品龙头伊利的冷饮业务在上半年急剧刹车,从此前十位数增幅沦落至超20%降幅,但其奶粉及奶制品则韧性十足,仍实现超7%的增长。

短债压力大,目标价遭下调

虽然业绩出现了大幅下滑,但蒙牛乳业的盈利指标则有所提升,其中毛利率因原奶价格下降而同比上升1.9个百分点至40.3%,经营利润率同比上升0.6个百分点至7%。

上半年,公司销售费用126.8亿元,同比减少21.06亿元,降幅8.8%,销售费用率28.4%,同比上升1.2个百分点。分析来看,公司报告期用于产品和品牌宣传及营销费用44.99亿元,同比减少6.2亿元,降幅12.1%。

换句话来讲,营销广告费用的大幅减少,是公司销售费用下滑的关键,不过公司在体育赛事上的赞助并没有终止,是巴黎奥运会的全球合作伙伴,该赞助有助于提升公司国际知名度、影响力。

中报显示,公司海外收入23.52亿元,同比增长10.89%,但收入占比仅5.26%,公司收入来源依赖国内市场,距离真正走上国际化还有很长一段路要走。

公司上半年行政费用19.41亿元,同比减少2.44亿元,降幅11.1%,费用率4.3%,与上年同期持平。

与销售费用、行政费用减少不同的是,公司的财务费用变动较大,上半年收入0.3亿元,上年同期收入为1.14亿元。

分析来看,融资成本增加是导致公司财务费用收入减少的根源,上半年利息收入9.14亿元,同比增加0.73亿元,而融资成本支出8.66亿元,同比增加1.6亿元。

报告期末,蒙牛乳业有息负债高达415.62亿元,较年初增加41.51亿元,其中短期借款177.55亿元,较年初增加79.48亿元。公司表示,借贷增加主要原因是短期战略性融资及用于偿还未来到期的外币债务而作储备。

作为对比,公司报告期末现金流为184.37亿元,堪堪覆盖短期借款,债务压力并不轻。

中报披露后,多家机构下调蒙牛乳业的目标价。

9月2日,里昂发表报告称,考虑到公司上半年业绩,下调其2024至2026年盈利预测5%至7%,目标价相应由22港元下调至19.4港元,重申“跑赢大市”评级。

4日,华兴银行预测蒙牛今年下半年收入将按年下跌9.4%。同时预测2025和2026年收入增长将恢复至2.1%,但认为蒙牛的增长能见度仍然较低,将公司目标价由25.5港元降至16.4港元,重申“迈入”评级。

华兴银行认为4.6%的股息率和20亿元人民币股票回购计划对股价带来有力支持。

8月28日,蒙牛乳业披露股份回购计划,拟在未来12个月内回购公司股份,回购金额最高达20亿元。

二级市场上,蒙牛乳业股价在2023年2月达到39.17港元/股的高点后,开始了较长时间的下跌,低点至11.82港元/股,较高点跌幅接近70%。截至9月9日收盘,公司股价为12.48港元/股,跌幅3.41%,总市值491亿港元,与往昔早已不可同日而语。

自年初以来,前十大股东多次减持蒙牛乳业股份,包括PandanusAssociates、BlackRock等,说明对公司前景存在一定顾虑,或者说认为公司估值偏高。

高管频繁变动

2024年,是蒙牛乳业近年来高管变动最为频繁的一年。

3月26日,公司董事会宣布卢敏放被委任为董事会副主席,但卸任总裁职务,继续担任公司执行董事。

公司高级副总裁及常温事业部负责人高飞被聘任为总裁及执行董事。

张平辞任执行董事,将继续担任公司首席财务官。

资料显示,高飞毕业于山东大学,后在清华大学读研,获得工商管理硕士学位,在1999年加入蒙牛乳业,历任销售及营销部区域经理、中心经理、销售总经理、营销总经理等职务,参与创造了蒙牛高速发展并领先行业的全过程。

在2016年,高飞被委任为公司副总裁、常温事业部负责人。

显而易见,一线出身,且具备丰富经验的高飞,被公司董事会寄予厚望,希望其能带领公司,顺利渡过业绩瓶颈难关。

担任总裁职务后,高飞提出了蒙牛下一阶段“一体两翼”经营战略:一体即要主体业务要做强做优。两翼分别是创新业务与国际化业务,前者要推动专业营养和专业原料业务不断突破,建立好护城河。后者要做好国际化市场开拓,营养全球消费者。并强调行业存在价格竞争的背景下,蒙牛会坚持“既要收入、又要利润、还要现金流”理念。

高飞带领下的蒙牛乳业,未来又会交出什么样的成绩单,需要交由时间验证。

值得一提的是,公司的人事调整并没有停止。

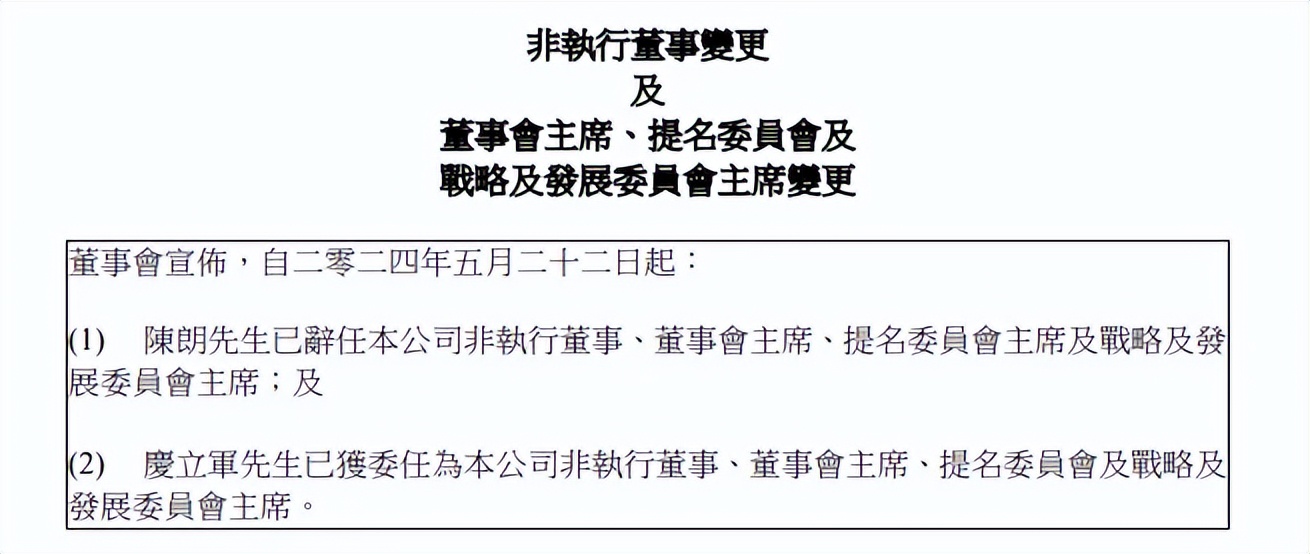

5月22日,因工作调整,陈朗辞任公司非执行董事、董事会主席、提名委员会主席及战略及发展委员会主席。董事会聘任庆立军接替陈朗相关职务。

庆立军在饮料生产、市场营销、战略规划、财务、公共关系及综合性管理方面拥有丰富经验。

现为中粮集团有限公司副总经理,及于联交所上市的中国食品有限公司董事会主席、执行董事及董事总经理。同时,其也是中国食品有限公司非全资附属公司中粮可口可乐饮料有限公司董事、首席执行官。

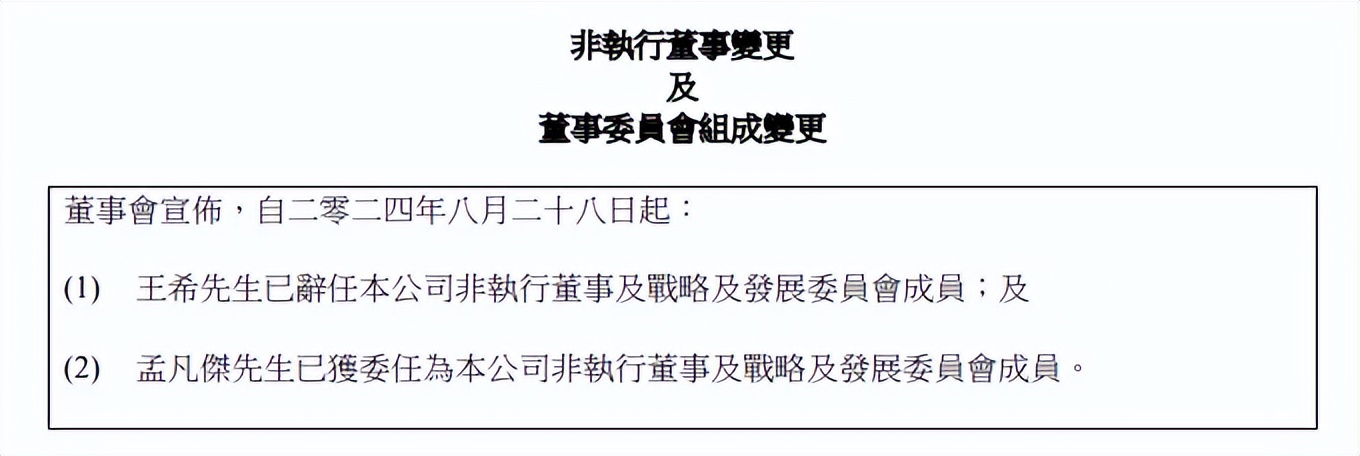

8月28日,因工作安排,王希辞任公司非执行董事及战略及发展委员会成员,董事会聘任孟凡杰接替王希相关职务。

孟凡杰曾历任沈阳香雪面粉股份有限公司总经理、中国粮油食品小麦加工事业部总经理助理、副总经理、中国粮油项目管理部总经理、成都产业园总经理、华粮集团副总经理、中粮贸易有限公司副总经理、中粮集团有限公司党群工作部副部长(主持工作)及中粮集团有限公司人力资源部总监。

当企业经营面临较大挑战,包括业绩放缓甚至于倒退时,公司会对管理层进行作出重大调整,甚至于更换掌舵者也属于常规操作。

对于蒙牛乳业而言,高层变动会给企业发展带来何种影响,同样需要时间验证,我们也将持续关注。

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)

本文作者可以追加内容哦 !