重视供应链的机会

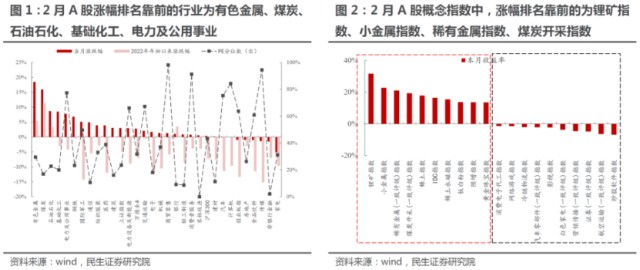

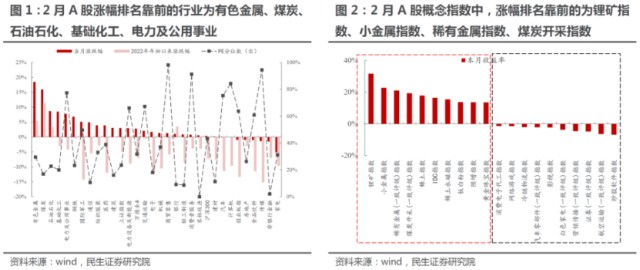

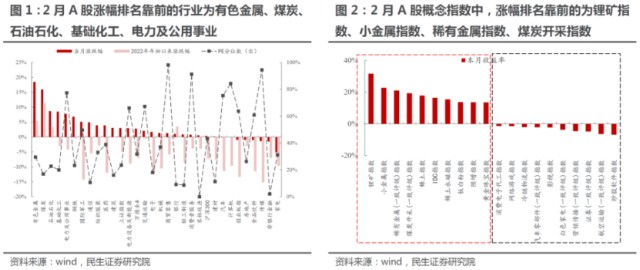

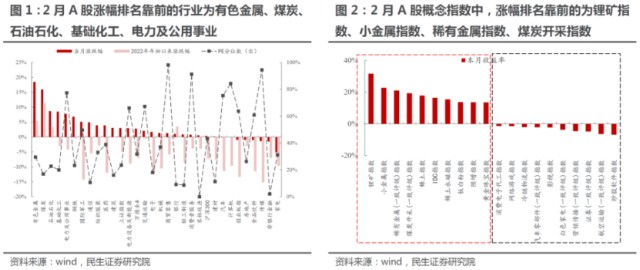

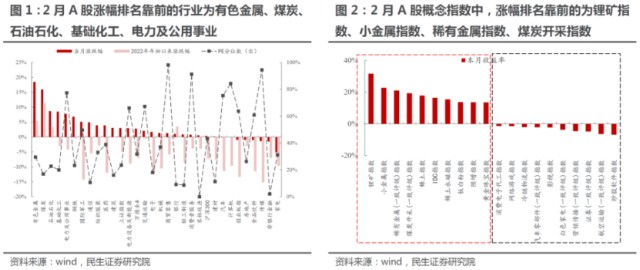

3月开始进入美联储加息节点,市场风格也再次偏向均衡。

前两周赛道股反弹的时候,稳增长风格出现了一定的颓势,银行、地产与成长风格形成了明显的跷跷板。

在外资撤退、基金销售状况不佳的环境下,市场缺乏增量资金,成长股的反弹仅是对去年年末以来股价和估值大幅回调的修正。

一个非常值得注意的数据是,2月份新成立基金发行份额仅为323.8亿份,为近三年来最低。

这个数低到个什么程度,跟去年对比,21年2月的基金发行规模为3000亿份,今年只有去年的1/10。

权益类基金发行份额最少前20月份 来源:中欧基金

只看权益类新发基金,2月数据大概能在历史上排进倒数前20。

如果叠加上证指数历史走势,可以发现基金发行遇冷期,也是市场持续处于大幅震荡时。

比如2015年8月-10月,处于牛市高点下来大幅杀估值的阶段,股价普遍严重高估,投资者认购新基的情绪不高,期间的新发基金规模也是历史低点。

再比如2016年1月-2月,股市熔断,千股跌停,期间上证指数回撤了24个百分点,发行份额再次遭遇“冰点”。

基金滞销,受伤最大的肯定是机构抱团的那一批股票。

当前公募基金的整体规模从19年开始逐年增加,并在去年底达到极值。

而A股也正是从19年走出了一波三年结构牛,靠着近乎无限供应的子弹,机构把对部分赛道的抱团演绎到了极致。

再看下近几个月,基金成立数量从去年12月份的245只减少到今年2月份的59只,平均募集份额也从10.05亿份下降到4.28亿份。

而且不光金额少了,募集失败的情况也多了,22年目前有6家基金募集失败,占总量的12%,也是19年后的新高。

之前很多人把今年的赛道崩盘跟去年初的白马抱团崩盘相比,期待着新能源等景气赛道龙头可以很快收复失地。

但从增量资金上,现在跟去年初差的不是一点半点,机构票的走势也完全不如小市值公司。

市场缺乏增量资金,就只能玩存量博弈,板块间的轮动非常明显。

不论是赛道还是稳增长,抑或是建材、食品饮料、猪肉、旅游酒店这些反转预期行业,均处于这种轮动之中。

另外,从宏观环境上,外部战争是一个不可测事件,未来发展难以预期,是短期情绪层面上最大的变数。

但即使没有俄乌冲突,资源品价格和全球通胀问题依旧是今年宏观最大的不确定性,也是后续需要长期关注的风险点。

1、大宗供应链的逻辑

通胀越高,大宗商品价格越贵,供应链的重要性也越强。

中国是世界工厂,涉及到大额的商品进口,其中相当一部分依赖大宗供应链企业。

大宗供应链企业主要为制造业企业提供大宗商品采购供应、仓储运输、进口清关、融资结算等服务。

涉及商品主要包括金属矿产(钢铁、有色等),能源化工(煤炭、塑料、有机化学品等)、农副产品(粮食谷物、食品原料、饲料原料、纸浆等)等。

中国大宗商品产业链结构图谱 来源:艾瑞咨询

大宗供应链企业分为自营和代理两种。

自营企业类似于电商平台里的京东,依托长期稳定的货源渠道获得采购价格优惠,向下游销售时赚取买卖价差。

这种方式在平时有一定风险,因为涉及大量的存货和应收账款,在大宗价格下跌的时候,会面临存货减值和坏账风险。

所以在08年次贷危机、15年大宗下跌、18年中美贸易冲突这些年份,自营业务的公司盈利数据都很差。

但在当前这种大宗涨价的环境,公司业绩就有很大的弹性。

行业普遍使用全额法作为收入确认准则,就是把商品货值计入收入、成本。

能源、粮食、金属等大宗商品价格上涨,那么大宗供应链企业的营收也会有明显增长,再叠加上渠道和信息优势,净利润也会被放大。

历史上大宗涨价阶段,大宗供应链企业盈利往往加速增长,从去年初到现在,厦门象屿、物产中大、建发股份、厦门国贸都维持很高的同比增速。

之前,市场对大宗供应链企业不太待见,原因集中在盈利能力和竞争门槛上。

因为收入确认方式,业内公司基本都是几百上千亿的巨额营收,但行业毛利率和净利率只能维持在2%和0.5%附近。

如果类比成房屋中介公司,就相当于在收入成本中都加上了经手房屋的成交价格。

独特的收入确认方法,放大了公司的经营规模,也扭曲了行业盈利数据。

如果只看ROE,大宗供应链的盈利水平高于交运、商贸等同为流通的环节。

另外,虽然大宗供应链本质上是贸易,但基本只有国企能做。

供应链业务需要提供垫资服务,融资能力和融资成本是发展业务的关键因素,央企和地方国企的融资能力强于民企、融资成本低于民企,更具有竞争力。

厦门象屿、厦门国贸、浙商中拓这几家头部供应链公司都是地方国企,具备资金成本低、风控能力强的优势,过去多年增速领先。

行业总体上是大行业、小公司格局,头部公司基于竞争优势快速提升市场份额,未来的行业集中度也会越来越高。

受益于大宗涨价,板块现在存在一定性价比。

2、港口、铁路的机会

(1)能源替代,煤炭运量增加

油价大幅上涨,煤炭作为替代能源,消费和运输需求有望增加。

中国煤炭主产区位于山西、陕西、内蒙西部,通过大秦线、朔黄线、张唐线等铁路运输到达港口,再通过海运到达沿海消费地。

因此,大秦铁路、秦皇岛港、唐山港、日照港、宁波海运等公司有望受益于煤炭运量增长。此外,嘉友国际的中蒙煤炭供应链业务量也有望增长。

从煤炭业务的收入和毛利占比看,2021年上半年秦港股份、宁波海运、大秦铁路在70%左右,弹性较大。

从估值看,大秦铁路和唐山港的PE-TTM在8倍左右,2020年股息率在7%左右。

考虑到能源替代对煤炭运量增加的贡献幅度较低,相关公司盈利改善空间不大,所以估值水平较为重要,可以关注唐山港、大秦铁路。

(2)运输替代,铁路性价比上升

油价上涨导致公路、航空运输成本上升,而电气化的铁路运输成本稳定,所以铁路运输性价比提高,运量有望从公路、航空转向铁路。

燃油成本占比上,2017年上半年公路货运在1/4左右,2020年公路客运在1/3左右、航空在1/5左右,燃油价格上涨对成本的影响较大,进而会传导到运费。

此外,高油价时,享受燃油补贴的渤海轮渡,相比环渤海公路运输的成本优势增强,运量也有望增加。

京沪高铁、广深铁路、中铁特货、铁龙物流等公司预期会受益铁路运量的增加。

参考:

《天风证券-高油价,铁路、港口、供应链受益》

《华创证券-进阶中的大宗供应链组织者、产业链服务者、价值链创造者》