消失的“猪周期”

前一阵,猪肉价格一直在涨,猪企的股价却不见反弹,原因在这。

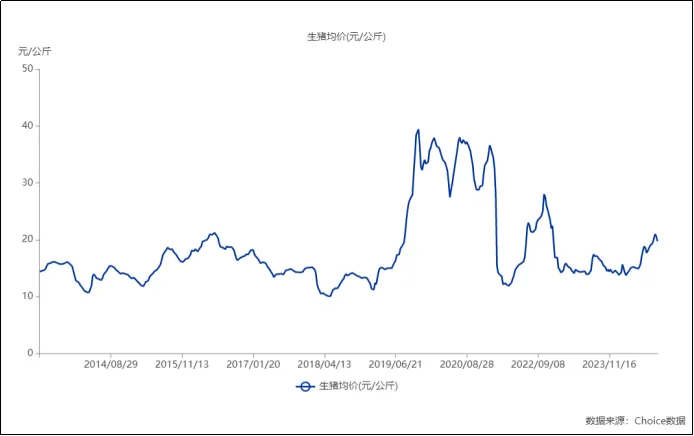

生猪价格在经历一年的大起大落和一年多的磨底后,在2024年2月底,生猪均价终于出现了明显的反弹趋势,数据上来看,从今年2月29日生猪均价触底跌落至13.74元/公斤后便出现了上涨,至近期8月15日的21元/公斤,反弹幅度达到了52.83%。截至最新数据,8月29日生猪价格出现了相比月中出现了小幅回调,目前价格又跌破20元/公斤。目前生猪(外三元)价格为19.7元/千克,环比下降5.7%。

实际上,猪肉未来继续上涨的空间没券商估计的那么乐观,阻力较强。

01 猪价走势好像与猪企的预期出现了分歧?

一般来说,猪肉价格与猪企的市场表现为很强的正相关性,即猪价上涨,利好上市公司业绩预期。而由于股价反映市场预期,所以会优先启动;而猪价一般由行业产能和投资情况决定,比如今年2月后的猪价反弹,主要原因就是市场预期今年年中以前国内能繁母猪存栏量去化将达到一个新的低位,比如存栏量低于4000万头对于市场一个非常理想的预期。不过目前却出现了猪企上市公司在资本市场的表现与猪价相背离的情况。

回顾来看,生猪养殖企业上市公司在今年2月初开始股价触底反弹,一方面是对大盘带动,另一方面是对猪肉价格上涨的乐观预期,直到5月下旬。比如养猪龙头的牧原股份(002714.SZ)在这区间的最大涨幅可以达到38.99%;不过奇怪的就是从5月21日触及阶段高点后便出现了大幅回踩,区间最大下挫达到23%;新希望(000876.SZ)次之,同期的上涨下跌基本抵消;“猪企三巨头”中温氏股份(300498.SZ)的市场表现最惨,同期上涨也就不到15%左右,而近期跟行业回调超过了20%;

分歧在哪?首先是上市猪企的业绩表现,“扭亏为盈”和“同比大幅减亏”是今年上半年猪企半年报的关键词,但是大概率也已经是利好出尽。牧原股份作为龙头也是最早给出今年半年报业绩的,8月3日公司就披露了2024年半年报,牧原上半年净利润为8.29亿元,环比和同比均扭亏为盈,早早给出业绩也是希望能给生猪养殖产业带来些乐观情绪,而一季度和去年同期的亏损分别为23.79亿和27.79亿元;然而比同行更好的业绩也没给股价带来多大的提振,8月5日周一虽然收涨,但却是个高开低走,表明市场态度就是不愠不火。

然后是8月27日,温氏股份披露公司上半年实现净利润13.27亿元,同比增长128.31%,也是扭亏为盈,一季度亏12.36亿元,第二季度便收获净利润25.6亿元;8月31日新希望也传来好消息,上半年公司归母净亏损12.17亿元,虽然未扭亏,但相较于去年同期亏损29.83亿元已减亏59.77%。而公司也披露第二季度实现单季盈利7.5亿元,也是随着猪价上涨而业绩转好的。

然而结合细分的生猪养殖行业和养猪三巨头的走势来看,无论三家企业的半年报预告还是业绩落地,对个股表现影响其实并不直接。由此可以推断出目前市场对于猪企上市公司的业绩预期已经出现了明显弱化,更多的是对猪价未来趋势的预期。影响猪价的核心因素离不开能繁母猪的产能去化。

能繁母猪存栏量核心影响着国内猪肉市场的供给,而一直以来猪价低位震荡的核心因素就是存栏量高位,导致供给过剩,而目前国内的整体猪肉消费需求比较固定。数据上,从2020年11月30日国内能繁母猪存栏量突破4000万头后,便一直在4000-4500万头之间震荡,而供大于求的情况下,猪肉价格很难上涨。而对比能繁母猪和生猪价格波动来看,基本上每一次生猪价格的大幅波动基本都与能繁母猪存栏量的趋势变化高度相关。

而本轮生猪价格反弹的最核心原因就是能繁母猪存栏量去化预期较高,在今年的3、4、5月的三个月时间里,国内能繁母猪存栏量在近三年首次去化超预期,连续跌破4000万头的大关。

从成因来看,本轮在周期低位形成拐点的核心驱动因素是北方三省的疫情使得全国的能繁母猪存栏量出现明显下降,供给减少,导致2024年年初以来由于市场仔猪供给持续偏紧,短期的供需反转才使得生猪价格出现了反弹,猪肉价格也逐渐回暖。而对于传统的“猪周期”来讲,猪瘟疫情的影响是平衡生猪供给的重要形式,是消化过剩产能的重要方式之一。

但根据目前的能繁母猪存栏量和生猪价格来看,不排除短期猪价见顶。7月31日统计数据中,能繁母猪存栏量连续第二个月回到了4000万头以上(4041万头),环比6月的4038头还是增长了3万头。

换言之,自然因素带来的产能去化已经被人为的控制住了,而由于猪价回暖,让农户和猪企的惜售压栏更加严重,由此存栏量再次回到高位,8月生猪价格的持续上涨大概率有惯性定理的影响(即标的价格上涨会在尾声阶段惯性冲高),也确实生猪价格在8月底出现了回调,可见市场对于能繁母猪存栏量再次走高的预期,使得猪价反弹压力陡增。

02 被资本“杀死”的猪周期

在之前的文章中也提到过“猪周期”。一般来说,我国的猪周期通常每轮持续四年,其周期性变化主要基于生猪的生产周期。而新生母猪到生猪出栏需要约18个月。猪周期包括母猪出生后的4个月育肥成为后备母猪,后备母猪再经过4个月育肥成为能繁配种状态,随后能繁母猪妊娠4个月产下仔猪,后者再经过6个月时间育肥后才出栏,这其中最大的不确定因素也是引起产能波动的就是“猪瘟”,也是大自然生态圈的正常现象。

为何这轮“猪周期”被严重拉长,甚至出现弱化和消失的现象。最大的原因就是资本的过度、过快地介入。根据券商期货部对生猪供给结构的统计,在2007年左右我国的生猪养殖产业主要以散养为主,500头以下的养殖散户占比74%左右,年出栏超10000万头以上的一体化规模养殖仅占比3.7%;

而随着产业整合,我国的生猪养殖模式由传统的散养逐渐进入规模化养殖的加速期,目前规模化养殖模式主要分为两种:以温氏为代表的“公司+农户”和以牧原为代表的“自繁自养一体化”。2020年之后养殖结构出现了倒挂,即500头以下的散户养殖占比仅剩下30%,而70%的500头以上中,大规模养殖(出栏10000头以上)的占比来到了23%,未来预期会更高。

散户养殖给总体产能带来较大的不确定性,生猪产能变动到产能兑现存在明显的滞后性,形成了一个复杂的供需错配循环:当猪价上涨时,母猪存栏随之增加,导致生猪供应过剩,猪价下跌‘随后’农户会主动宰杀来去产能;产能去化后,导致生猪供应不足,再次推动猪价上涨。关键这期间还有猪瘟等客观因素影响产能波动,才形成鲜明的“猪周期”。

在经历了上一轮超级猪周期之后,国内生猪养殖业的资本化程度陡增。2019-2023年,上市猪企“三巨头”累计融资就超过5874亿元。资本化带来的就是国内生猪供给结构的转变,以及猪周期逐渐消失。规模化养殖甚至是在数字化、智能化赋能下,每一头能繁母猪都被严格监控其生长及健康状况,原本自然且感性的周期变化,被数据和理性替代,相比于亏损时散户养殖的止损,规模养殖背后的资金支持更强,且有更强融资能力,短期承受亏损的能力也更高,因此在猪价持续下跌的情况下,不是积极去产能,而是维持,甚至扩大产能,很多上市猪企从2021年之后资产负债率大幅增加,就是代价。

农业规模化、数字化、智能化是大趋势,且规模养殖将是终局。毕竟养猪的集中度逐渐提高,不仅有助于市场供应的稳定,还能避免猪价的大幅波动,涉及民生。不过国内的发展确实过快了,相比美国10年完成散户到规模养殖的路,我们仅用了5年左右。

猪周期的消失,一方面意味着猪价将进入平稳期,另一方面意味着未来生猪养殖行业将进入成熟期,且盈利能力将长期稳定在低位。

猪企出现“戴维斯双击”的概率将大幅降低(除非有非常强的不可抗外力的影响),养猪赚大钱的时代已经一去不复返了。而对于投资角度,要重新考虑的在微利状态下的猪企,是否能获得稳定的盈利,竞争壁垒也就变成:不断扩产的猪企还能最大程度上降低养殖成本。

本文作者可以追加内容哦 !