张坤,真是没想到~(上)

接着梳理二季报,

坤坤也发了,

不过这次没小作文,更多的是对行情的思考。

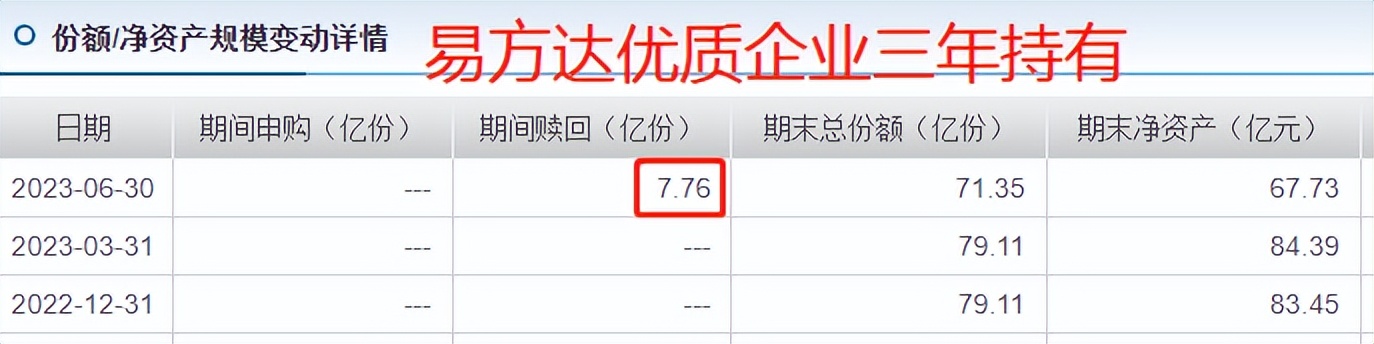

至于大家最关心的规模,

抗住了,“易方达优质企业三年持有”只被赎回了7亿多份,占比10%。

不得不说,高位限购、季报中写的小作文还是蛮拉好感的,坤坤是少数信仰还在的基金经理。

今年业绩不佳的林英睿也在二季报中反思了:

“如果说一季度组合的状态仍处于‘不舒服但尚可忍受并值得期待’的范畴,那二季度的表现就属于‘极度不舒服仅能用基本面数据说服自己坚持’的极端境遇了。”

不过他并没有因为业绩不佳就大幅调仓,还维持着之前的判断:

1)A股在未来两年预期会有不错的回报;

2)继续沿着经济增长、生活正常化的方向布局。

还喊出了口号“现在不积极起来,还要等待何时呢?”。

还有冯明远、孙迪,

果然和之前猜测的一样,减仓新能源,加仓TMT了。

唐晓斌则是逆势而上,加仓新能源。

杨金金最令人意外,

虽然季报中写着黄金、电力股都看好,但持仓上却卖了黄金,继续加仓电力股...

01

张坤

先说规模,

张坤守住了,虽然3年只赚了2%,但易方达优质企业三年持有并没有遭遇大规模赎回,基金份额只被赎回了7.76亿份,占比9.8%。

再对比下老曹,

中欧恒利三年定开,3年赚了11.8%,但基金份额却被赎回了94%。

此情此景,不知道老曹会不会感慨句:这不科学啊...

说回张坤,

二季度,张坤管的几只基金普遍跌了11个点左右,今年以来跌了8个多点。

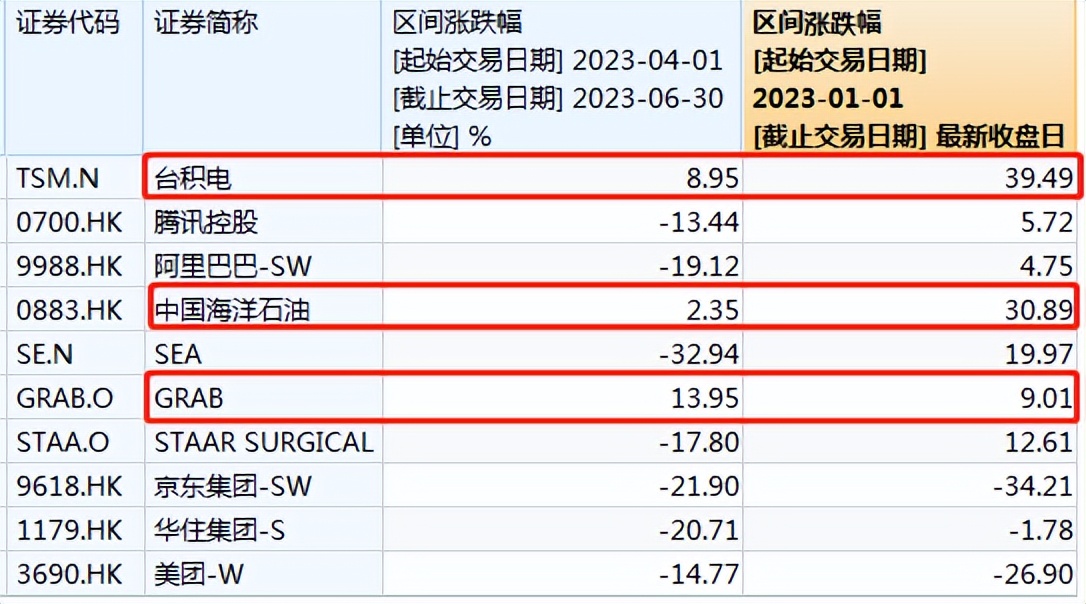

易方达亚洲精选好一点,持有较多海外股票,台积电、中海油、GRAB等,二季度和今年以来都是正收益,拉了下净值。

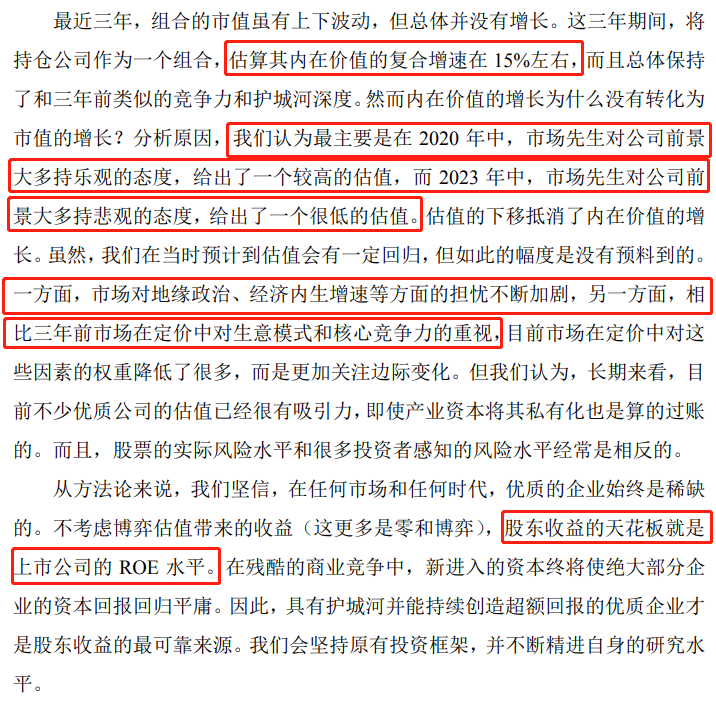

二季报中,张坤罕见的没有写小作文,而是讲起了现实:

(1)把持仓公司作为一个组合的话,过去3年其内在价值复合增速在15%左右。

(2)内在价值为什么没有转化为市值增长呢?2020年的市场市场比较乐观,给的估值较高,2023年没那么乐观,给了一个很低的估值。估值的下移抵消了内在价值的增长。

(3)至于为什么没那么乐观了,一是对地缘政治、经济内生增速的担忧不断加剧,二是现在的市场定价更关注短期的边际变化,对生意模式、核心竞争力等没那么重视了。

哈哈,这个观点和昨天李晓星、焦巍的观点很接近。

(4)展望未来,张坤会继续坚守好公司,因为股东收益的天花板就是ROE,任何市场和任何时代,优质企业始终是稀缺的。

懒猫点评:

比较有意思的一个点,张坤、李晓星、焦巍都认为消费等白马股下跌是因为一些中长期因素的变化。

张坤还说,3年前高估时,他预计到了估值会有一定的调整压力,但没想到调整这么大。

再来看看估值,

21年春节时,白酒的估值最高到了71.44倍,20%+的业绩增速,70倍的PE,PEG=3.5了,对“估值容忍度比较高”还真不是说说而已。

02

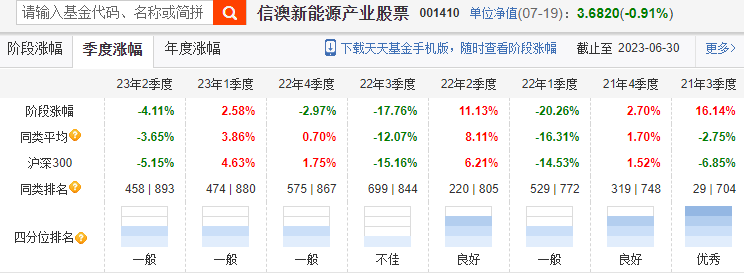

冯明远

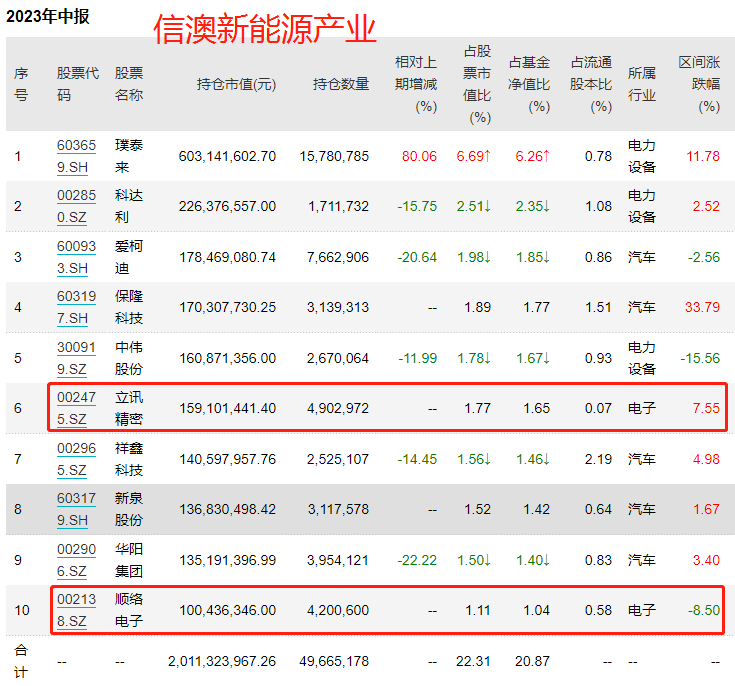

二季度,冯明远管的信澳新能源产业跌了4.11%,同类50%左右。

持仓上,

也和我们当初猜测的差不多,

冯明远减仓新能源,加仓TMT了,立讯精密(消费电子)、顺络电子(电子元器件)进入十大重仓股。

https://mp.weixin.qq.com/s/9g9X070-sewUnPg7GLWadw

一起加仓的还有几个汽车零部件股票:保隆科技(胎压监测)、新泉股份(汽车饰件)。

二季报中,冯明远说了自己看好的几个方向:

1)随着人工智能在各细分领域加快应用,科技类板块的估值体系将得以修复;

2)半导体和制造业有望出现触底反弹的复苏;

3)继续在新能源、科技、高端制造等主要赛道耕耘。

懒猫点评:

从科技到新能源,再到科技,冯明远的操作还是比较灵活的,这可能是他业绩一直很好的原因。

03

何帅

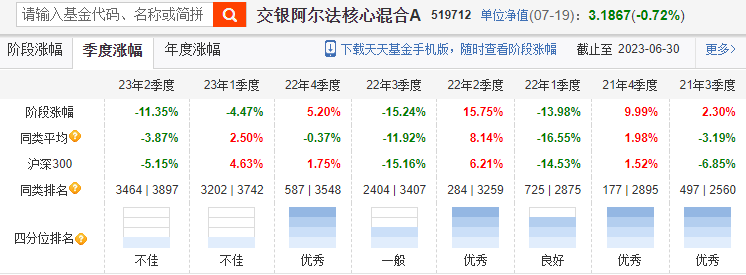

二季度,何帅管的交银阿尔法跌了11.35%,同类后20%了。

下跌主要是因为重仓的医药、新能源股票大跌。

爱美客(医美)、药明康德(CXO)、泰格医药(CXO)、恩捷股份(锂电池隔膜)、长春高新(疫苗)、爱尔眼科(眼科医院),这些大白马都是两位数跌幅。

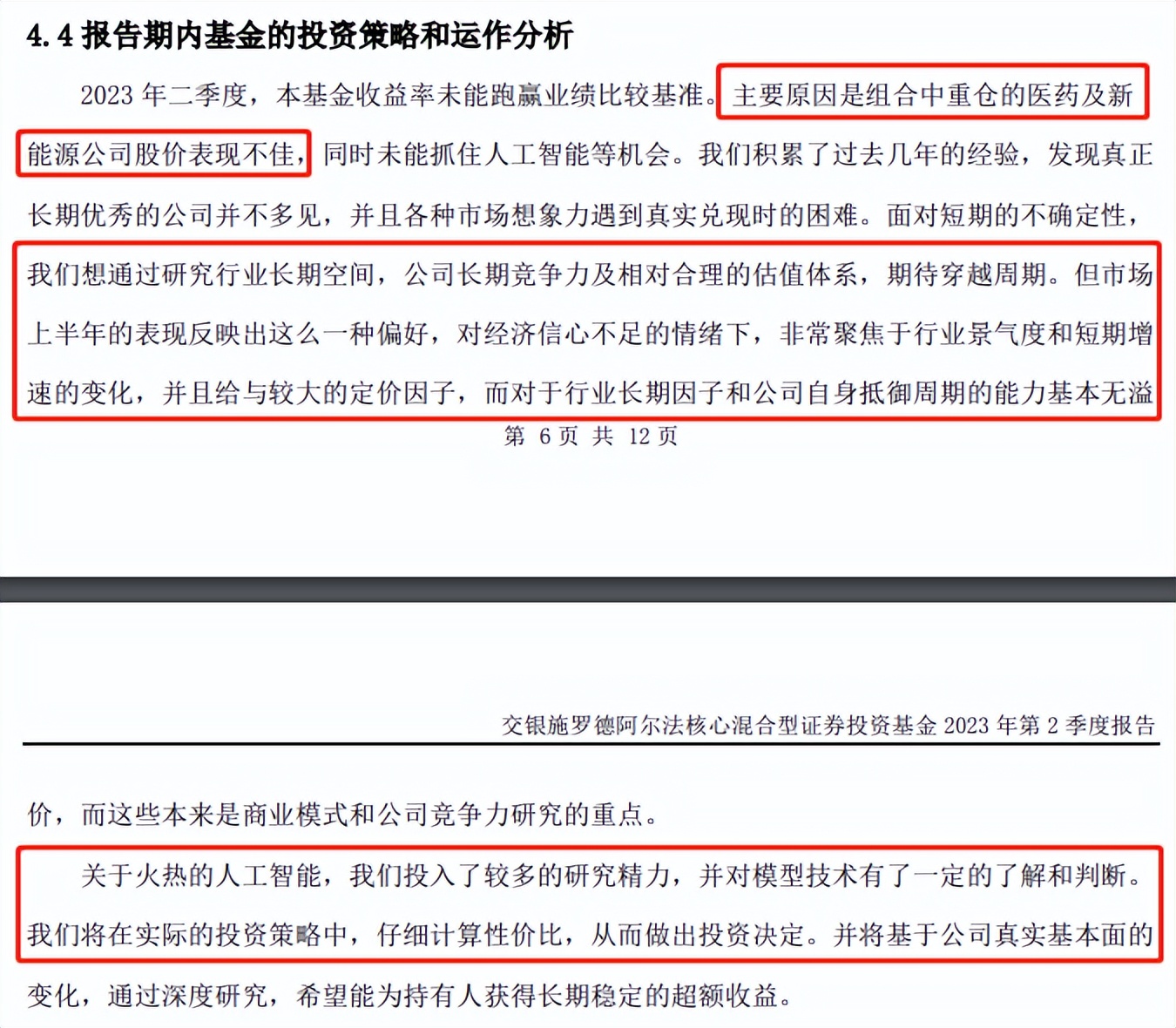

季报中何帅也进行了反思,

他的本意是从基本面出发,研究行业成长空间、公司长期竞争力、以及合理估值体系,以期穿越周期。

但在市场信心不足的情绪下,对行业景气度和短期增速看得比较重,对基本面等长期因素则没那么看重,业绩表现就没那么好了。

对于大火的人工智能,何帅也说了自己的看法,投入了较多研究精力,对技术也有了一定的了解和判断,未来会仔细计算性价比,从而做出投资决定。

懒猫点评:

看得出来,何帅季报中有一种无力感,原想着手握白马穿越周期,但没想到市场风格从“重视长期竞争力”转为“重视短期边际变化”了,他也就没能穿越周期。

另外,何帅已经开始关注人工智能了,不知道什么时候会买入。

04

王崇

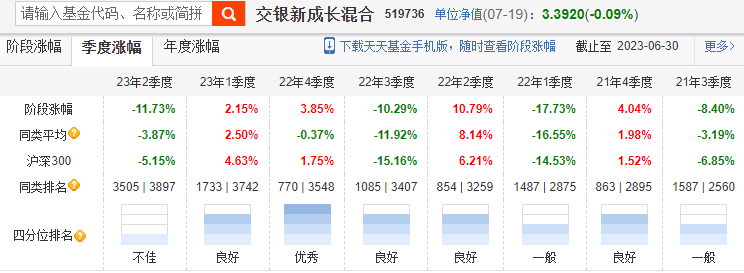

二季度,王崇管的交银新成长跌了11.73%,同类后20%。

业绩一般也和重仓股大跌有关,十大重仓股中有5只都是两位数跌幅。

二季报中,王崇说了自己的操作:减持CRO和化工,加仓食品饮料、家电。

理由是:

1)经过两年半的持续调整,以消费服务为首的优质大盘股估值已经具备吸引力,很多优质消费品股票处于历史估值较低位置,这个位置,他更愿意做部分优质大盘价值/成长股的中长期股东。

2)以跨年的视角看,这些股票中期提供稳定收益是可以期待的,而且承担的风险也较小。

反映到持仓上,

王崇拿的主要是消费、医药、新能源行业的龙头股。

懒猫点评:

王崇的投资风格是“个股集中、行业分散、逆向投资、注重回撤”。逆向抄底大白马,也不能说有什么错,毕竟估值、跌幅摆在那。不过当明星基金经理都开始这么做,彼此之间的特色就没有了。

另外就是王崇对待港股的态度,

他管的交银瑞丰可以买港股,之前还重仓过互联网,但这几个季度,王崇一直在减仓港股,已经减到18.61%,近几年的新低。

05

萧楠

二季度,萧楠管的几只基金跌了10%左右。

易方达瑞恒表现好一些,跌了5.29%,可能和萧楠加仓TMT有关,德赛西威(汽车电子)、传音控股(手机)涨了40%多。

还有中国石化,也涨了16.67%。

二季报中,萧楠没说增持TMT,而是说“增持了海外业务占比高的公司(传音控股)、周期行业(中国石化)、以及能和当前经济形势对冲的汽车零部件(德赛西威)、军工、中药等板块。”

懒猫点评:

从“白+黑”到增持“TMT”,萧楠一直在突破大家的预期,这样蛮好的。

06

杨金金

杨金金依然很能打,

二季度,交银启诚涨了5.02%,同类前5%。

交银趋势涨了2.13%,同类前11%。

持仓上,

二季度杨金金做了较大调整,减持黄金股、加仓公用事业(主要是火电股)。

一季度重仓的几个黄金股(山东黄金、银泰黄金、招金矿业)全部跌出十大重仓股,取而代之的是浙能电力、皖能电力、粤电力A等几只电力股。

虽然把黄金股踢出了十大重仓股,但杨金金并没有不看好黄金。

二季报中,他最看好的两个方向:一是上游供需反转的公用事业,二是全球衰退方向下流动性长期趋势有望反转的贵金属。

规模上,

交银启诚在6月19日到26日曾短暂放开过申购上限,从数据上来看,效果还是有的,但也不大。大概比平时多涌进来7亿资金。

懒猫点评:

更值得一看的是杨金金的小作文:

“市场主线的赚钱效应越是狂热,非主线赛道上的低估就愈发突出。比如2016年初的大盘蓝筹、2021年初的小盘成长”;

“市场最终还是会回到基本面,即真实业绩成长性和估值的匹配上。因此,我们所能做的是去

寻找未来真正的成长,屈身守份、以待天时”。

*免责声明:文章内容仅供参考,不构成投资建议。

@天天精华君

$易方达蓝筹精选混合(OTCFUND|005827)$$大成睿享混合A(OTCFUND|008269)$$交银启诚混合A(OTCFUND|014038)$

本文作者可以追加内容哦 !