首批权益基金二季报发布 重仓股“大换血” 排名依然靠前

7月13日,德邦基金旗下3只主动权益类基金发布了今年二季报,为首批发布二季报的权益基金。对比一季度末持仓,管理上述3只产品的两名基金经理在二季度对重仓股进行了“大换血”,新进重仓股多涉及人工智能领域。

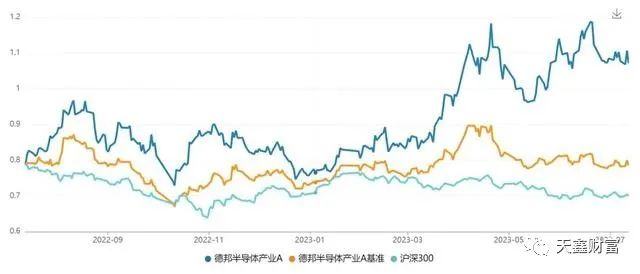

数据显示,今年上半年德邦半导体产业混合型发起式A的净值涨幅为43.16%;德邦稳盈增长灵活配置混合A净值涨22.61%,德邦福鑫灵活配置混合A净值涨12.63%。

最新持仓情况:

吴昊与雷涛共同管理德邦半导体产业混合型发起式。从持仓看,两名基金经理在今年二季度对上述3只基金的前十大重仓股进行了大面积更换。

德邦半导体产业混合型发起式今年一季度末的前十大重仓股中,只有寒武纪、海光信息和通富微电这三只股票没有被更换;芯原股份、龙芯中科、中微公司、北方华创、长电科技、景嘉微与澜起科技在二季度被基金经理换成中科曙光、江波龙、沪电股份、兴森科技、晶丰明源、北京君正与东芯股份等与ChatGPT主题相关的股票。

对比二季度末持股,吴昊管理的德邦福鑫灵活配置混合一季度末的前十大重仓股中,只有沪电股份、大华股份与同花顺没有被更换,神州泰岳取代晶澳科技成为第一大重仓股,原第二大重仓股同花顺被减持为第九大重仓股,其余6只新进重仓股分别为焦点科技、三七互娱、巨人网络、工业富联、中际旭创与电魂网络,涉及元器件、半导体、人工智能等领域。

今年二季度末,雷涛管理的德邦稳盈增长灵活配置混合前十大重仓股中只保留了一季度末的盛天网络这一只股票,并被加仓至第一大重仓股;其余新进的9只重仓股分别是三七互娱、同花顺、名臣健康、宝通科技、神州泰岳、汉得信息、新致软件、姚记科技与巨人网络等,涉及游戏、人工智能相关领域。

在季报中,两位基金经理认为国产替代和人工智能两个驱动力带来的半导体行情没有结束,后面将会进一步呈现结构性的机会。

二季度资金大进大出

今年二季度,中证半导体指数下跌8.78%,跌幅超过沪深300指数-5.15%,并且在经历了季度初的一波上涨之后快速下跌,单季度波动达到25.55%。

但从二季度表现来看,德邦半导体在今年4-6月依然实现了9%的正收益,跑赢业绩比较基准近15%。德邦福鑫、德邦稳盈增长二季度净值率也分别上涨7.39%和4.51%。

在规模方面,德邦半导体二季度末总规模达到26.76亿元,约为年初的3倍,也成为目前三只基金中规模最大的产品。

一个现象是,区别于稳定的资金流入,几只基金二季度的规模增长更多是经历了资金大进大出后的结果,一定程度反映出基民们的短线投资倾向。

德邦半导体最新季报显示,该基金AC份额在二季度合计获得54.06亿份申购的同时,也被赎回了38.18亿份。德邦稳赢增长混合则同期获得了1.76亿份申购和1.19亿份赎回。

德邦福鑫是三只基金中唯一规模缩水的产品,二季度绝对份额缩减了2404.95万份。其中,基金管理人于6月初赎回了自持份额484万份,报告期末所持份额比例回落至17.91%。

调仓“换”出10%增长

随着AI等热点板块结构性行情走深,今年上半年斩获高收益的基金,大多存在重大调仓换股以追逐市场趋势的现象。首发披露二季报的三只基金,也对这一调仓积极性进行了佐证。

二季报显示,该基金最新的股票仓位为88.51%,相比于一季度86.53%有小幅增仓。不过投资也更加分散,前十大重仓股占基金净值比例由上季度的49.47%降至44.98%。

具体而言,中科曙光从一季度的榜上无名,一跃成为首大重仓股。共持有中科曙光268万股,占总净值比例5.11%。二季度其他新进重仓股则还有江波龙、沪电股份、兴森科技、晶丰明源、北京君正和东芯股份。

尚未退出重仓名单的寒武纪、海光信息和通富微电,则均在二季度获得了基金增持。

从结果来看,调仓换股是德邦半导体在二季度依然得以保持正增长的关键。

通过Wind数据计算发现,德邦半导体一季度的十大重仓股,在二季度平均下跌了7.73%,而调仓后的新十大重仓股,季内却实现了4.28%的平均涨幅,这或意味着换仓为基金“腾挪”出了约10%的收益。

而第一大重仓股中科曙光,在二季度上涨33.53%,成为重仓股中涨幅最高的标的。江波龙、海光信息、沪电股份和兴森科技上半年的涨幅也均在60%以上。

在二季度同样经历了“10换7”的大调仓后,德邦福鑫的股票仓位在二季度有所回调,降至73.55%。不过区别于德邦半导体,该基金延续了一季度重仓的3只股票——沪电股份、大华股份和同花顺,二季度则在数量上均遭遇了不同幅度减持。

而或许是由于今年4月中旬基金经理的更换带来了投资思路的调整,德邦稳盈增长的股票仓位在一、二季度间由51.75%大幅提升至了90.81%。

该基金的二季度调仓也更加大刀阔斧,前十大重仓股相较于一季度只留下了盛天网络。上半年涨幅为66.04%。

持续看好AI衍生机遇

2023行至中盘后,在“AI还有多少机会”这一话题面前,市场依然众说纷纭。不过从二季报来看,吴昊和雷涛均表示,将持续捕获人工智能产业发展过程中的趋势性机会。

德邦福鑫基金经理则在季报中表示,市场已经逐步接受国内经济是“弱复苏”而非“强复苏”的现状,相应资产也已定价,持续下跌风险不大。美国加息逐步进入尾声,全球经济也大概率逐步企稳并且回升,全球风险偏好也将上升。并且随着人工智能技术的出现及普及,此次全球经济回升也将以科技技术的进步为主要驱动力。

上半年,国产替代和人工智能的驱动力已经有一定的表现,这两个驱动力带来的行情仍然没有结束。后面,将会进一步呈现结构性的机会。而半导体周期的演绎,上半年的行情体现的相对较少,后续随着不同的产品拐点的出现,市场也会对应出现相关的行情表现。下半年看好A股参与全球科技竞争的行业和公司,包括电子元器件、半导体、汽车零部件等。也看好人工智能在应用测试的落地及新的商业模式和盈利模式产生带来的投资机会。

二人指出:“当前,我们看好算力、存储、封测、设备材料等领域,同时对消费类芯片保持巨大的关注。”二季度半导体的回落行情,主要是反映行业一季度低迷的业绩表现,而后续随着不同的产品拐点的出现,市场也会对应出现相关的行情表现。上半年国产替代和人工智能的驱动力已经有一定的表现,但两个驱动力带来的行情仍然没有结束,后面将会进一步呈现结构性机会。

放眼全年行业走向,吴昊和雷涛则表示,将维持今年半导体行情三个驱动力的判断:一是全球半导体周期的拐点;二是国产替代的进一步深入;三是人工智能的技术浪潮带来半导体产业的新需求。

而除了“赛道明确”的德邦半导体外,在一季度对德邦稳盈增长的定位进行了重新布局、将人工智能作为产品的主要投资方向后,雷涛作为基金经理,其二季度对基金的投资依然聚焦在人工智能赛道上。

雷涛指出,当前产品主要的配置方向是人工智能的应用,其中包括游戏、人工智能工具、人工智能应用产品等。同时,他也在保持对于人工智能技术的更进一步的应用扩散场景,包括机器人、自动驾驶等领域巨大的关注。

德邦稳盈增长基金经理在季报中进一步分析了人工智能的投资前景。其表示,人工智能作为泛科技领域中,最令人激动的技术力量,在这不到一年的时间里面,给全球科技界带来许多令人惊叹的变化。人工智能产业的投资机会,随着技术的不断发展和深化,进一步扩散开来。这样的投资机会将延续接下来的很长一段时间,相信产品在这个赛道的聚焦也将充分享受产业发展的红利。通过对人工智能产业的跟踪和分析,人工智能的应用领域将会是产业发展的最活跃和产业规模最大的领域。

吴昊则在二季报中研判,随着人工智能技术的出现及普及,此次全球经济回升也将以科技技术的进步为主要驱动力。他在下半年看好A股参与全球科技竞争的行业和公司,包括电子元器件、半导体、汽车零部件等,同时也看好人工智能在应用测试的落地及新的商业模式和盈利模式产生带来的投资机会。

本文作者可以追加内容哦 !