跟其他黄金ETF相比,上海金ETF有什么不同?

之前,我们介绍了投资黄金的3种常见方式,包括实物黄金、纸黄金和主要投资黄金的指数基金,有小伙伴表示自己去了解之后,发现有一类黄金指数基金是上海金ETF。

于是很好奇,跟其他的黄金指数基金相比,上海金ETF有什么不同。

这的确是一个非常专业的问题,今天基长就用一篇文章帮大家搞懂。

上海金是什么

首先,要从上海金是什么开始说起。

在上海金面世之前,决定国际黄金价格的两大主导角色是“伦敦金”和“纽约金”,计价单位都是美元/盎司。

而中国作为全球最大黄金消费国和黄金生产国,在黄金定价权上并没有与之相匹配的地位,国内黄金市场也缺少以人民币计价、权威公允的黄金时点价格。

因此,上海黄金交易所对标伦敦金,于2016年4月19日发布首个以人民币计价的黄金基准价格,简称“上海金(SHAU)”,并挂牌上海金集中定价合约。

以前国内各种黄金交易价格都要参考伦敦金,有了上海金之后,现在直接参考上海金就行,而且上海金在国际黄金定价体系中的地位也日益提升。

上海金的交易规则

既然上海金是一个黄金基准价格,那么这个价格是怎么形成的呢?

根据《上海黄金交易所上集中定价交易细则(2019年11月修订稿)》,主要有以下要点:第一,市场参与者在交易所平台上,按照以价询量、数量撮合的集中交易方式,在达到市场量价相对平衡后,最终形成上海金人民币基准价的交易。

第二,交易对象是经交易所认可的标准重量1千克、成色不低于99.99%的金锭,报价单位为人民币元/克,交易单位为“手”,每手为1千克。

第三,既然是交易,那么就有交易双方。跟股票不一样,上海金的交易不对普通投资者开放,只有少数有实力、有代表性的机构申请成为上海金交易所会员之后才能参与。

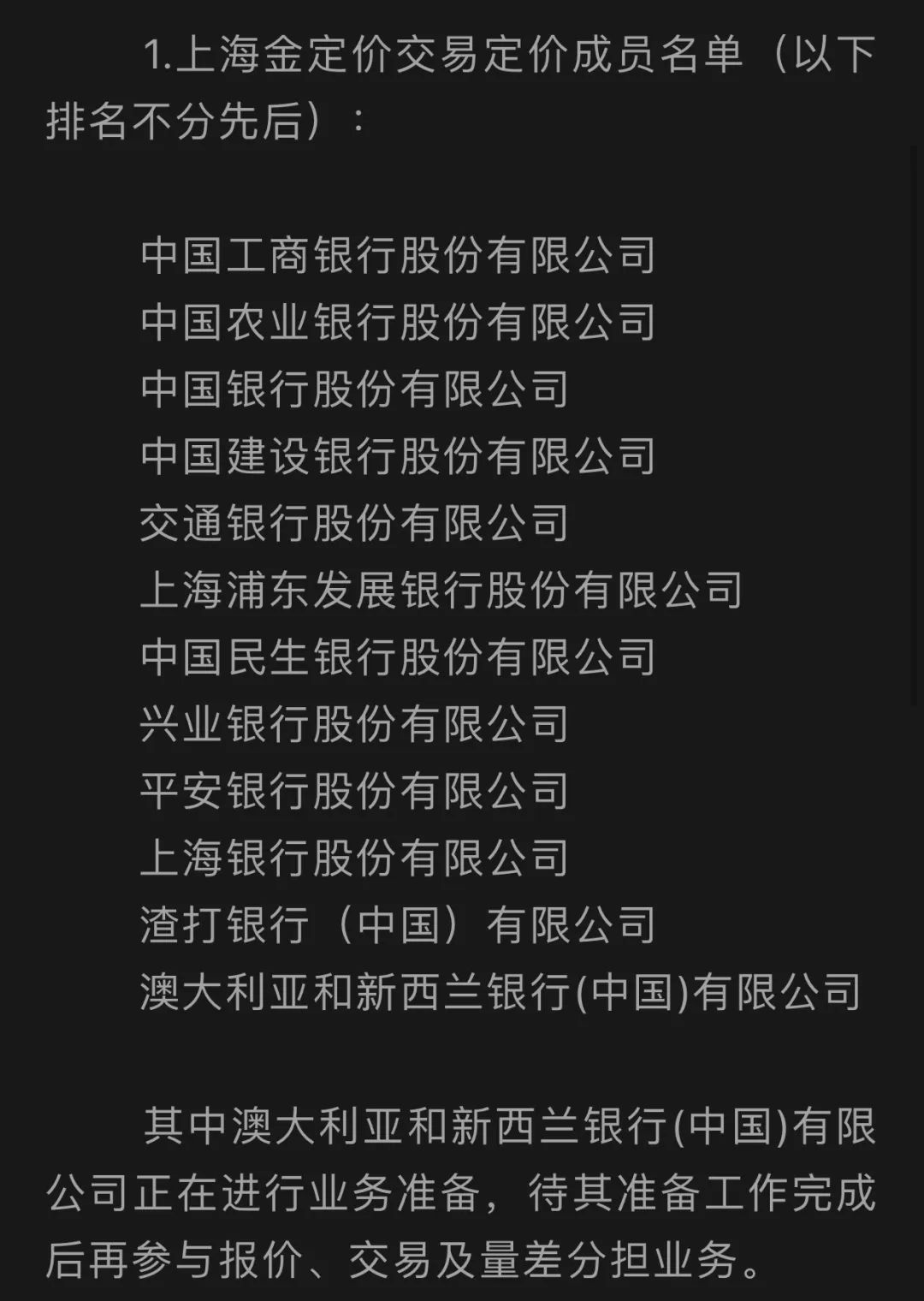

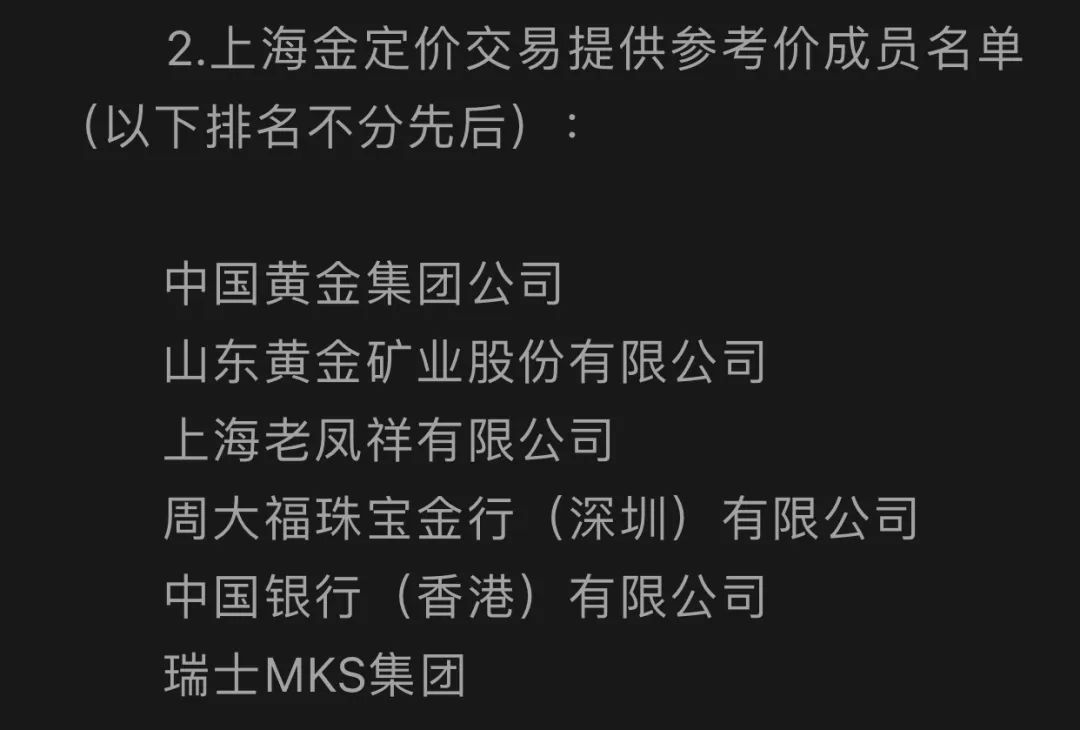

其中,定价会员只有12家,包括工农中建交五大国有行、浦发等4家股份制银行、城商行上海银行以及渣打银行等外资银行;

参考报价成员只有6家,覆盖了黄金生产、黄金饰品到黄金投资、贸易等等。

可能有人会担心,交易方只有这么少,会不会出现操纵价格的情况。这一点,上海金交易所已经提前想到了。

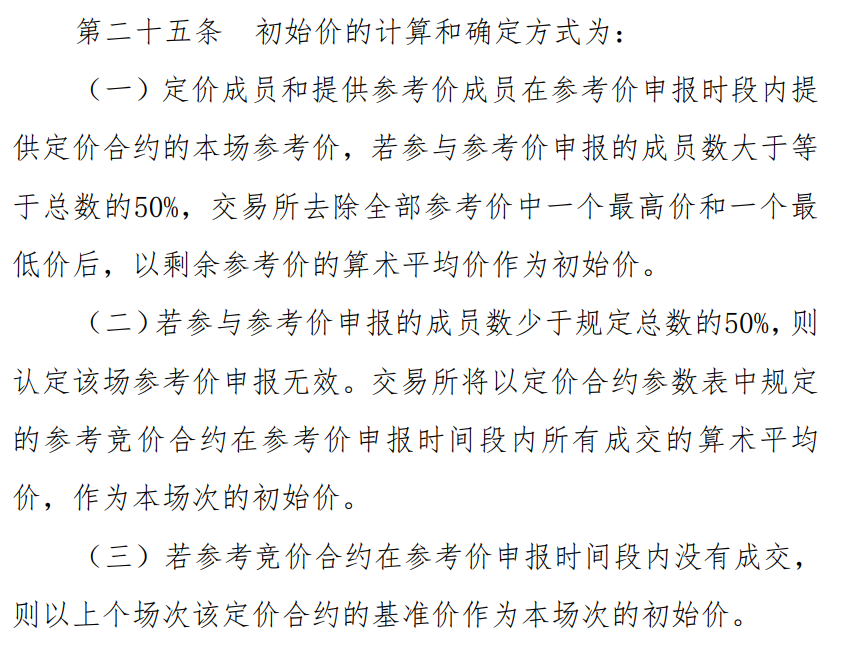

如果参与报价的机构达到50%及以上,就去掉一个最高价和一个最低价,取剩余参考价的算术平均价;如果不够50%,就属于申报无效,用黄金现货合约AU9999在参考价时间段的算术平均价;如果在这个参考价时段AU9999没有有效价,那就用上个场次的价格作为初始价。

第四,交易分为早盘定价交易和午盘定价交易两场,交易双方针对初始价及之后按系统出价规则调整的系统出价申报买卖意向和数量,在市场量价相对平衡,形成上海金人民币基准价后对外发布。

有了基准价之后,就为市场上的现货黄金(如AU99.99)交易提供了参考价格。

上海金ETF跟常见黄金ETF的区别

看到这里,相信大家对上海金基本了解,接下来我们再来细细对比上海金ETF跟目前市场上常见的黄金ETF的区别。

需要说明的是,两者的底层资产都是一样的,都是交易所认可的标准重量1千克、成色不低于99.99%的金锭,不同之处主要体现在以下三点。

第一,上海金ETF投资范围更广。

上海金ETF除了可以投资上海金集中定价合约(也就是上海金),还可以投资其他在上海黄金交易所上市的黄金现货合约,如AU9999、AU(T+D),可投资品种丰富。

而黄金ETF主要投资的是上海黄金交易所挂盘交易的黄金现货合约品种。

第二,上海金ETF可从事黄金现货租赁业务,有机会增厚收益。

第三,交易方式不同。

上海金的价格是通过集合竞价产生的,而AU99.99的交易方式是现货实盘交易。

有人形象地把上海金(SHAU)比喻成批发价,现货黄金比喻成零售价。

与黄金现货实盘合约相比,上海金集中定价合约的参与成员是黄金交易量活跃的大型金融机构,报价成员必须从事黄金加工投资产业链,基本是行业龙头,因此其价格更具有权威性。

看到这里,相信下次再有人问大家上海金ETF跟其他常见黄金ETF有什么区别的时候,大家都能够说上两句啦!

如果看好未来黄金投资机会的小伙伴,记得关注上海金ETF哦!

免责声明:本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资须谨慎。 ‘

本文作者可以追加内容哦 !