前言:医药自2021年2月10日见顶,到2022年9月26日,长达19个月。若算相对收益,从2020年8月就开始跑输大盘了,长达25个月。 下图为300医药指数(黑线)对比沪深300(红线)(2020.8至今,

截至2022-11-30,下同,数据来自wind)

医药长期跑输大盘的原因:

医药长期跑输大盘的原因: 一是医药集采降低了药企利润; 二是地缘政治引发市场担忧; 三是疫情影响了消费场景和消费意愿; 物极必反,医药行业自9月26日起开启反弹,比大盘早一个月见底,截至11月30日,300医药指数反弹12.25%,同期沪深300为1.2%。

近期快速反弹原因:一是调整充分、估值较低;二是近期医药利好频出。 长远来看,医药的需求长期存在,疫情终将过去,集采趋于温和,我国创新药逐步进入世界舞台,医疗器械领域正在实施自主可控,医药领域的投资机会还有很多。 近期医药反弹,后台关于医药基金选哪个的提问也开始变多,我们会定期梳理各行业和风格的基金,方便大家挑选。以前也进行过多次梳理,回头来看,有对有错,筛选方式也在不断改进。 医药行业经理竞争激烈,近几年,又有不少新锐冒尖,也有不少人退出,我们再次进行梳理,本次用使用了17项指标,对42位基金经理进行筛选,希望能对大家有所帮助。

一、医药主题基金筛选条件

要是医药主题基金,不要有漂移,最好不是大健康这种宽泛主题; 基金经理最好是医药专业、医药研究员出身,专注于医药,少管或不管全市场基金; 任职以来,业绩排名前三分之一,风险控制排名前二分之一 业绩稳定性强 要跑赢医药50指数 基金经理的管理规模和管理基金数尽量少;

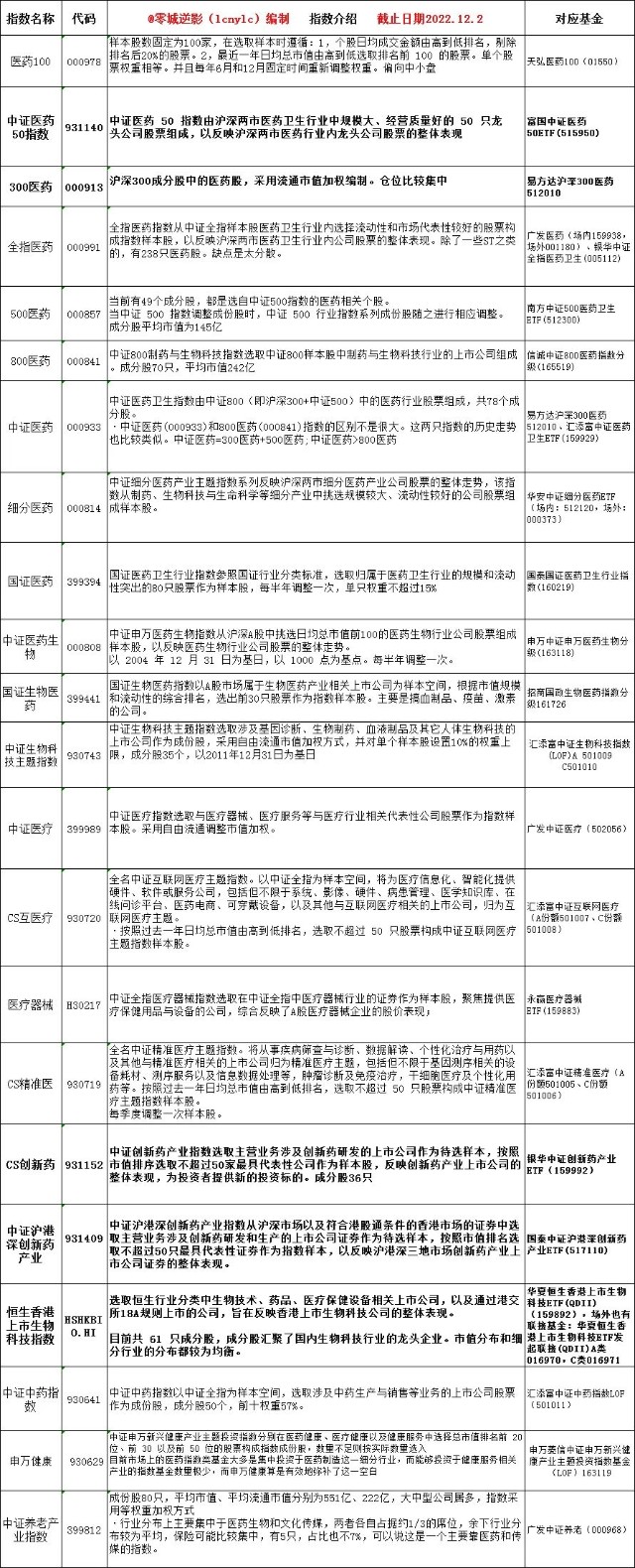

二、最强的医药指数基金

下表是医药指数基金大全,大家可以收藏一下

即使经历了近两年的回调,拉长来看,2005年以来,医药板块依旧大幅跑赢沪深300,体现出长牛行业的风范。 这个区间,医药100指数最强(该指数偏小盘),医药50第二。

但是从2016年以来,医药板块逐渐呈现出强者恒强的特点,尤其是2018年医保局成立之后,偏大盘的300医药和医药50表现更强。近一年,则又是医药小盘表现好。

我个人认为,

医药50是最强的医药宽基指数。 三、业绩和风险控制情况对比

全市场大概有200多只医药主题基金,我首先进行了一些粗筛,选出了46只。 下面从同一时间开始对比数据,才能体现出基金经理水平高下,我从不同经理任职时间开始对比,尽量保持每年一个数据。

从葛兰2016-10-29建仓后对比 这是老将之间的对决,赵蓓业绩和风险收益比最好,葛兰的波动最大,万民远业绩好,回撤也比较小。

赵蓓确实是很牛,她在后面的各个区间,都能保持排名靠前的业绩,而且她中间还经历了两次生孩子休产假。

从潘龙玲2017-7-18任职后开始对比

从皮劲松2018-10-31任职开始对比 2018年是医药主题基金集中发行的一年,开始有很多优秀经理加入了这个赛道,从这个业绩区间来看,首尾差异还是挺大的,差了230%左右

从谢玮2019-4-12任职开始对比

谢玮的业绩还可以,但是波动也是同期最大的!

从徐治彪20200827任职开始对比 这个区间是医药跑输大盘的区间,是医药板块的一个完整熊市,

医药板块遭受了腰斩,这些基金平均最大回撤-49.9%。

只有3只基金保持了正收益,他们的回撤控制也比较好。不少经理因为过于激进,让基民付出了惨痛代价......

从郝淼2021-7-27任职开始对比

该区间的前几名终于换人了,普遍都是一些新锐,这些经理的特点是,管理规模小、不抱团、敢于配置中小盘、换手率较高

优秀的医药经理太多了,

我们没必要关注和投资那么多基金经理。密密麻麻的数据,不知道大家有没有看出点名堂。 我认为个人

万民远、赵蓓、谭冬寒、楼慧源、潘龙玲、谢玮、刘潇、蒋秀蕾、王大鹏等经理,值得进一步推敲。新锐中,

池陈生、易小金、徐治彪、杨珂、王霄英值得关注。

四、业绩稳定性

下面我们继续用

基金经理的业绩稳定性来进一步筛选。不看数据了,直接看超额收益图,这是最直观的。 注:以下数据全部来自于韭圈儿,时间截至2022-11-30,红色线为基金净值,黑色线为相对300医药ETF的累计超额收益。(因为医药50ETF没有那么长的历史数据)

赵蓓

2014-11任职以来,前4年超额收益不太好,

以前很少有医药基金经理能战胜300医药ETF,基本都跑输。 2018-5至今超额收益比较好,其中2021-9至2022-9有一定的跑输。

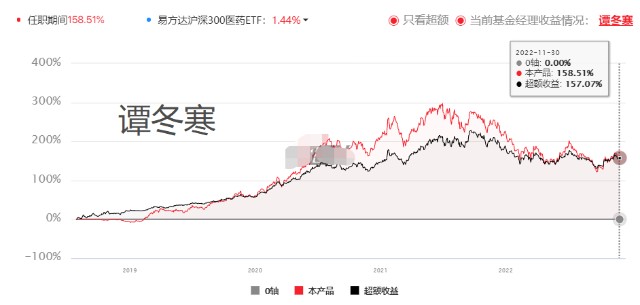

谭冬寒

谭冬寒和赵蓓投资风格很接近,毕竟是同一个公司的,也是2021-9至2022-9跑输。

王大鹏

王大鹏和赵蓓投资风格也很接近,跑赢跑输的时间也都差不多,但是业绩嘛,好像比赵蓓差一点,或者我们可以直接看下图,感觉王大鹏大部分时候是稳定跑输赵蓓的......

吴兴武

吴兴武是我个人从定性角度比较喜欢的一位基金经理,他比较注重质地、行业和个股集中,不太看重估值,他是上一波行情最靓的仔,也是这一波行情中最痛的人。 从他的超额收益图,就能看出,上一波行情的分水岭,就是在2021-7。目前这种风格趋势还没有出现拐点,从估值性价比来看,感觉应该不会太远了,假如市场回归质量风格,吴兴武可能又会是最靓的仔。

万民远

2016-8任职至2018-6是负的超额收益,2018-6至今超额收益比较稳定,但是2020-9至2021-7这一年他超额收益回撤比较大,该区间万民远的收益是-6.2%。同期中信建投谢玮的收益最好,约为35.5%。所以,可以说,

万民远的反面是谢玮。

谢玮

2019-4任职至2021-7的超额收益都很好且稳定,后来超额收益就不太好。他超额收益跑输的这段区间收益为-38.9%,同期万民远的收益是4.0%。对应了上面我们的那个结论。不过谢玮今年好像有点风格漂移了,全面放弃了CXO和创新药。

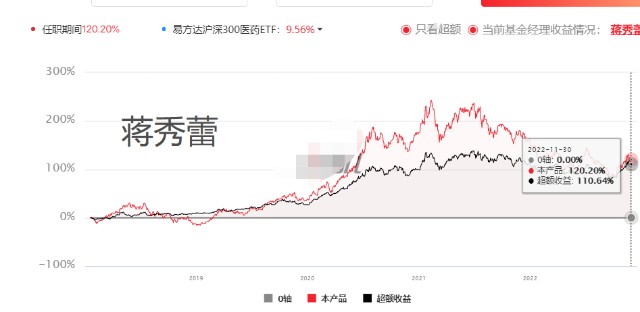

蒋秀蕾

同在融通的蒋秀蕾,其实算是万民远的前辈和领导,也是行业最早的医药基金经理之一,前几年他的业绩还挺好,但是2021-2之后就不太行了,不知道是因为风格原因,还是当了领导,还是管理了全市场基金。

楼慧源

任职以来跑赢,从2021-7以来跑输,风格也很赵蓓很像,但略微跑输赵蓓。

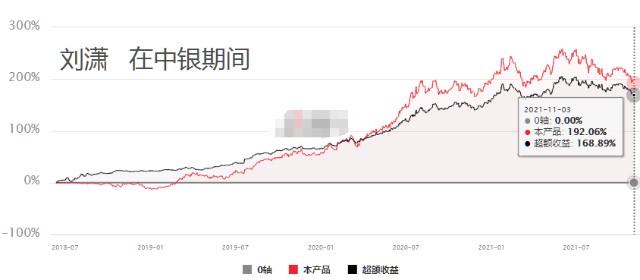

刘潇

刘潇在中银期间,画出了一条非常漂亮的净值曲线,并且在一个市场相对高点选择了调仓,加盟华安之后,刘潇现在仅管理一只基金,规模8亿多,非常好,并且在华安也是跑赢的。 但需要强调的是,刘潇任职前半年的超额收益,主要来源于新基金建仓,有不可复制的因素在内,如果排除掉这个区间,刘潇的业绩相对就没那么突出了。 另一个美中不足的是,刘潇目前是和裘倩倩一起管理的,裘倩倩经验尚浅,不知道两个人是如何分仓的。

潘龙玲

潘龙玲任职以来,只有图中两个框框内有明显超额收益,其他时间都没有什么明显alpha,感觉不太稳定,还需要观察。

徐治彪

徐治彪是从农银跳槽去国泰的,在医药领域也算是经验丰富了,他的风格和万民远接近,不过没有万民远突出。 而且来到国泰之后,他逐渐拓展了能力圈,目前管理了7只基金,其中6只是全市场基金,从专注度来说,不免让人会有些担心。

池陈森

池陈森是最近涌现出的新锐,风格和万民远很像,且跑赢了万民远。他近一年规模上升很快,现在已经开始限购了,谢绝了机构资金,不知道后续他能不能延续优秀的业绩。

杨珂

杨珂厉害的地方在于,她不仅把握了前面的大盘成长行情,在风格发生切换之后,她及时的意识到了变化,今年上半年调整了投资策略(一二季报有所阐述),卖掉了药明康德、迈瑞医疗、康龙化成、长春高新等,并且她的基金可以投消费,也是一定的优势。

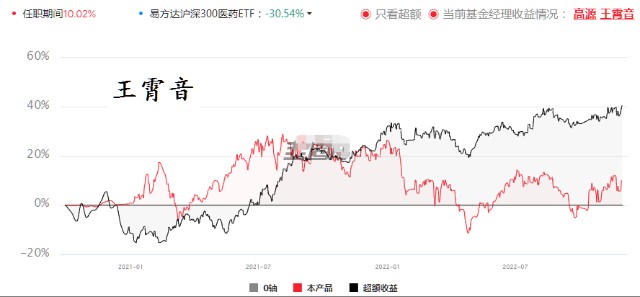

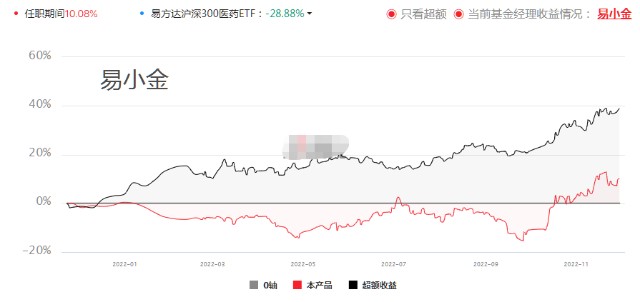

王霄音

易小金

易小金曾经任职于中海,师从于许定晴(中海还培养出过郑磊),在中海期间他业绩相对一般,2年多的回报是45.12%,在前述业绩对比中只能排在第24。来到财通资管后,目前表现不错。

五、机构占比情况

下表是2022年中报的机构占比情况,王霄音、池陈森、潘龙玲基金占比最高;如果从资金规模来看,应该是谭冬寒、万民远、徐治彪、池陈森掌握的机构资金较多。

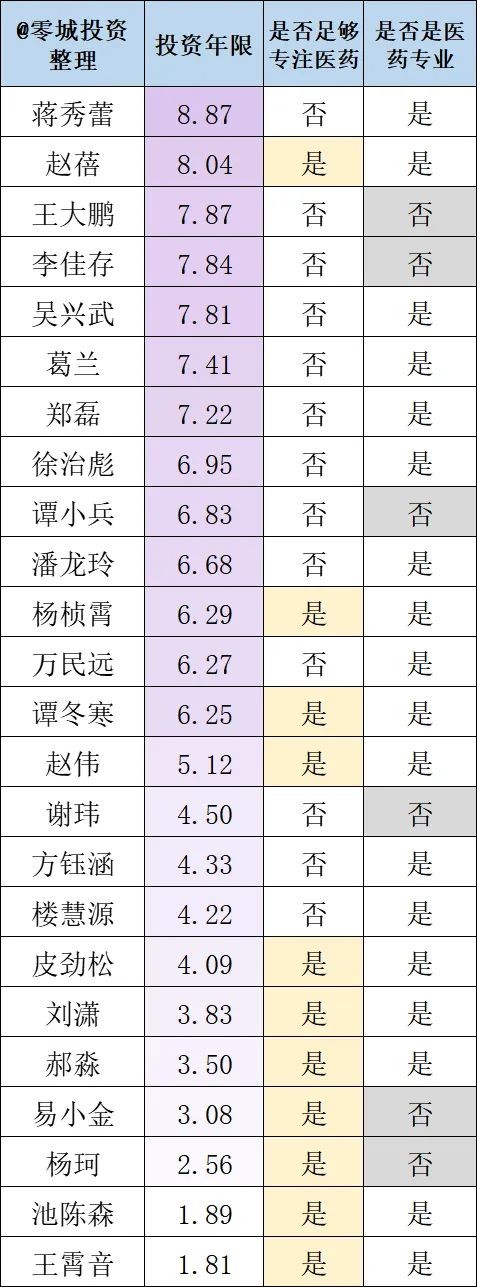

六、专业和专注度情况

投资医药对专业性要求高,行业比较大,药品种类繁多。非医药专业入门可能会慢一些,需要时间积累。而且行业变化快,如果不够专注,可能容易跟踪不好。

从专注度来看,可喜地看到,近几年,

越来越多基金经理开始重新专注做好医药板块,这对我们投资者来说是个好消息。 对于基金经理来说,也很好,因为医药板块已经足够大了,也是个长坡厚雪的赛道,有足够大的舞台给基金经理展示。 从专业来看,绝大部分基金经理都医药专业出生,只有少数不是,即使没有,他们基本上也都有医药从业经验和研究经验,其中

潘龙玲、池陈森、赵蓓、楼慧源等甚至是医药+金融的复合学历。 从学历来看,他们全都是硕士以上学历,其中,

万民远、葛兰、谢玮、谭冬寒、郝淼、王大鹏、范洁、杨桢霄、胡攸乔、王霄音都是博士!

七、管理基金情况

近两年,随着医药的调整,医药基金经理的管理规模也大幅缩水,大部分经理的规模都可以接受,甚至有些规模非常合适。 下图为上述基金经理的管理规模对比

葛兰其实实力是很强的,但现在她明显管理规模过大,影响超额收益。其他大部分经理都是

100亿以下,我认为都可以接受。 八、投资风格

下图是部分基金经理2022年三季报持仓风格,以及中报换手率情况。

可以看到,他们的投资风格泾渭分明的分成两派: 前几年业绩好的经理,以葛兰、赵蓓、吴兴武、楼慧源等人为代表,主要是依靠创新药、CXO、医疗等细分行业,偏大盘,看重高ROE,偏长期持有,抱团比较严重。 近几年业绩好的经理,以万民远、池陈森等人为代表,主要是依靠中药、化药、药店等行业,逆向投资,偏中小盘,偏向做一些交易。 他们之间的业绩差异,主要就出现在2021年2月的核心资产行情崩盘,以及2021年7月的医药集采。 我用下图的300医药指数(代表医药大盘股)和医药100指数(代表医药小盘股),来展示医药板块的市场风格变化,目前来看,小盘行情还在延续,但已经持续了21个月了,还会持续多久呢?

九、我的结论

作为投资者,我们肯定希望能找到业绩又好、又稳定、波动又小的基金,买入后可以一直定投和持有,而不是换来换去。 但是,医药行业波动大,细分行业多且差异大,受政策也影响大,还存在风格切换,很难有常胜将军,从超额收益就能感觉到,极少有稳定的。 有一种办法可以改善这个问题——构建组合。 举了个例子,前面我们提到,万民远的反面是谢玮,两个人风格差异很大,但长期业绩都不错。那么用这两个人构建组合,就可以在不损失收益的情况下,改善收益的稳定性和波动性了。 我们来回测一下:考虑到谢玮任职时间还不够长,风格有所漂移,我换成更稳定、业绩更长的赵蓓,用赵蓓和万民远的基金各配一半,构建一个组合。

可以看到,这样搭配使用,从2018.9以来是不是超额收益就平稳多了?! 下面祭出我构建的医药组合

这个组合我并没有采用一半一半的策略,

而是有我个人的风格在内,因为我个人比较偏好吴兴武、赵蓓那种偏向质地和成长的选股风格,不太偏好万民远那种逆向投资的风格,所以配置万民远和池陈森相对较少。组合我最近自己也买了好几万,算是实盘了。 但是,大家可以根据上面的筛选和介绍,根据自己的风格理解来构建组合。

最后我还想说说配置医药基金的必要性:医药是投研竞争最激烈、专业性最强的行业之一,很多全市场型经理由于非医药出身,看不懂医药,因此他们不太敢配置医药,所以目前公募基金整体对医药板块的配置偏低。 如果你想要在组合中获得一个合理的医药beta,甚至alpha,组合中不妨考虑配置一点医药主题基金。 还有

东方红江琦、红土创新廖星昊、兴业陈旭、浦银安盛胡攸乔、富国曾新杰等经理本文没有分析,下次再分析吧,欢迎大家持续关注我们的订阅号lcnylc,

本文耗费了我很多精力,希望大家点赞、在看、转发三连呀!!! 我们会定期梳理不同行业和风格的基金,

后台回复“消费、科技、新能源、互联网、制造、军工”或者“价值、成长、质量、均衡、中小盘”,可以获取更多筛选文章。 你看好哪位基金经理呢?欢迎留言交流探讨 风险提示:本文仅为个人观点,读者据此操作风险自担。