京东、阿里、平安、叮当,互联网医疗最新业绩出炉!冰火两重天MedTrend医趋势

$叮当健康(HK|09886)$ 京东、阿里、平安、叮当,互联网医疗最新业绩出炉!冰火两重天

MedTrend医趋势

2023-04-04 10:45上海

三年疫情加速了中国互联网医疗企业的发展和分化。“暴风雨”过后,行业重新回归未来盈利能力与商业模式的比拼。

随着2022年报最新出炉,我们一探不同模式下互联网医疗企业的分化趋势。

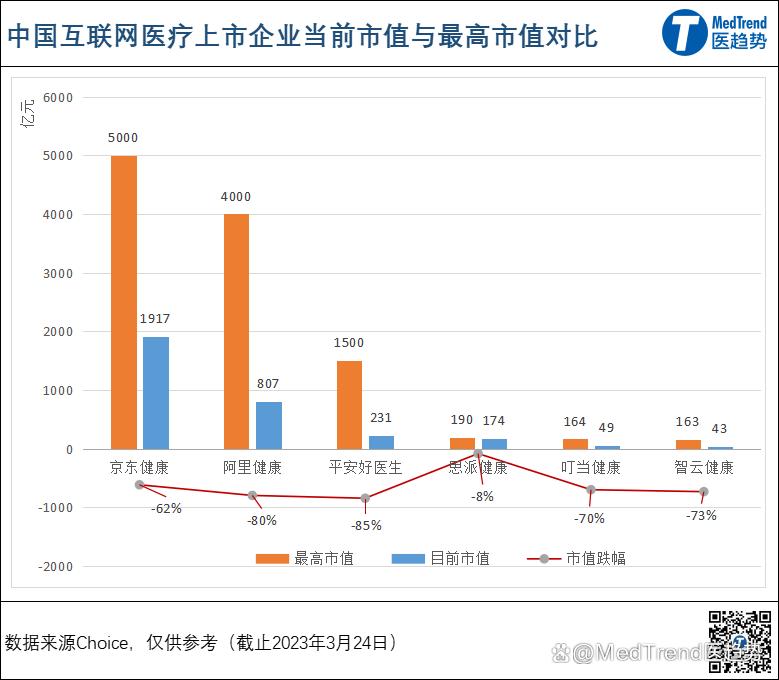

2022年底疫情红利结束,这些互联网医疗企业的市值也断崖式下跌。截止2023年3月24日,仅有京东健康市值超过千亿元。

京东健康市值1917亿(与最高相比跌幅62%),

阿里健康市值807亿(与最高相比跌幅80%),

平安好医生市值231亿(与最高值相比跌幅85%)。

* 仅涉及互联网医疗上市企业

2020年,京东健康、阿里健康、平安好医生市值都曾超过了千亿(达到各自迄今为止巅峰)。

2020年12月31日,京东健康市值近5000亿港元;

2020年12月31日,阿里健康市值近4000亿港元;

2020年6月30日,平安好医生市值近1500亿港元;

二级市场或许是企业发展趋势最直观的晴雨表,投资者们对于企业盈利的渴望越来越迫切。

如果说2020年是中国互联网医疗企业爆发之年,2021年是其价值回归之年,那么2022年或许可窥其未来发展的缩影。

1

中国互联网医疗企业TOP6

2022业绩分化

中国互联网医疗头部梯队按业务模式大致可以分为:

TO C TO B:以C端为主驱动B端,主营医药电商,代表企业:京东健康、阿里健康、平安好医生;

TO B TO C:以B端为主驱动C端,主营患者健康管理,代表企业:智云健康、思派健康(镁信健康、圆心科技 未上市);

TO C:主要服务C端,主营药品“外卖”,代表企业:叮当健康。

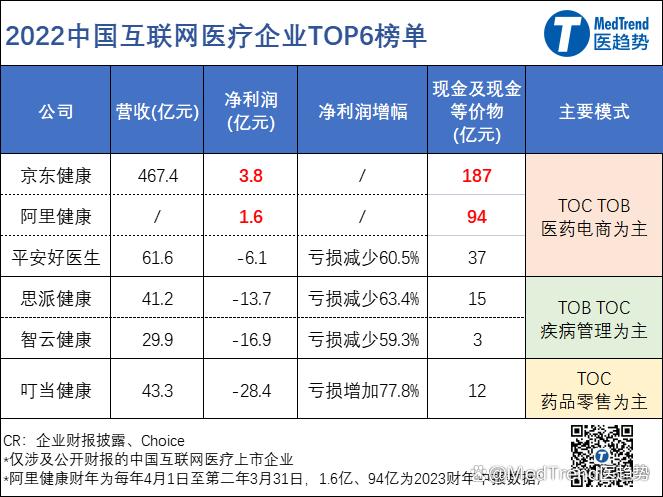

TO C TO B:京东健康首次盈利,阿里健康扭亏为盈,平安好医生连续亏损

以C端为主驱动B端(主营医药电商),这一模式的优点是有巨大消费端流量;挑战在于获客能力以及获客成本。

近年来,京东健康、阿里健康、平安好医生也在不断探索新模式,而目前助其盈利的似乎仍是“医药电商”。

阿里健康因为财年不同,目前仅发布了2023财年中报(统计时间为2022年4月-9月),营收115亿元(+22.9%),净利润1.61亿元(+169.32%),公司扭亏为盈。

此前2021财年(2020年4月-2021年3月)阿里健康曾首次正面盈利3.49亿;而此后2022财年,因销售及市场推广开支暴增,导致亏损2.66亿。

2023财年营收增长主要由医药自营业务及医疗健康及数字化服务业务所驱动,

2023财年上半年医药自营业务销售额100.8亿(+24%),医疗健康及数字化服务业务销售额4.19亿(+75.3%);两者占其总营收91%。

医药自营业务主要包括:医药电商、广告;

医疗健康及数字化服务主要包括:体检、医美等线上线下医疗服务;

京东健康2022年营收467.36亿元(+52.32%),净利润3.8亿元(+135.41%),首次实现财年正面盈利。

营收增长主要由医药和健康产品销售所驱动,2022年销售额404亿元(+54.2%),占其总营收86.5%。

商品收入增长驱动力主要得益于:活跃用户数量增加、用户的额外购买、医药和健康产品销售的线上渗透率不断提高、产品品类丰富。

平安好医生2022年营收61.6亿元(-16%),净利润亏损6亿元(亏损收窄60.5%)。

医疗服务营收增长平缓,主要因为药品销售减少;

健康服务营收同比下降25.3%,主要由于线下履约项目,如体检等受到负面影响。

TO B TO C:思派健康、智云健康,2023或是盈利转折点

以B端为主驱动C端(主营疾病管理),这一模式的优点是与药企、医院等供给方有更深的合作链接,为生态闭环布局打下基础;挑战在于有较高的进入壁垒且实现盈利速度不快。

思派健康2022年营收41.19亿元(+18.58%),净利润亏损13.71亿元(亏损收窄63.36%),

主要由特药药房业务营收36.6亿(+16.7%)驱动,占比总营收89%。

智云健康2022年营收29.88亿元(+70.09%),净利润亏损16.89亿元(亏损收窄59.19%),

主要由院内解决方案业务营收21.84亿(+71.6%)驱动,占比总营收73%。

智云健康预计其2023年总收入将达45-50亿,有很大机会实现盈利。

TO C:叮当健康三年累计亏损超28亿元

服务C端(主营“药品外卖”),这一模式的优点是进入壁垒不高;挑战在于“同质化”较高,模式与生鲜电商较相近。

叮当健康2019、2020、2021年内亏损率分别为21.5%、41.3%、43.5%,三年累计亏损约28亿元。

2022年营收43.3亿元(+17.7%),但是净利润亏损达28.4亿元(亏损扩大77.8%);

药品及医疗健康业务营收42亿(+17.97%),占比总营收97%。

药品及医疗健康业务包括:非处方药、处方药及非药商品收益

净亏损扩大主要由于,公司2022财年具有优先权的股份作为按公平值计入损益的金融负债的公平值损失比2021财年增加15.9亿元。

撇除以上原因,2022财政年度实际经调整净亏损约1.29亿元,同比约收窄60.9%。

具有优先权的股份:向首次公开发售前投资者发行的有关优先股(叮当健康于2022年上市);

公平值损失:公司开盘当日估值越高,(因为优先股的原因)按公平值计入损益的金融负债越高;

具有优先权的股份已于完成上市后自动转为普通股,预计之后不会再确认公平值变动损益。

2

“TO B 还是 TO C”

的两难平衡?

互联网医疗是大健康未来生态闭环不可缺少的一部分。从目前盈利情况来看“医药电商”模式“先赢一步”,而从生态闭环来看似乎“健康管理”模式似乎走的更快。

TO B 和 TO C是需要B端、C端双向奔赴的,考验的是互联网医疗企业的战略和强执行力。

TO C TO B:“医药电商”模式率先盈利,但“烧钱获客”难以持续

所有相关企业里最先实现盈利的是“医药电商”模式。

京东健康、阿里健康率先扭亏为盈,主要原因是它们用户流量更大、营收规模更高。

截至2022年9月30日,阿里健康线上自营店年度活跃消费者超过1.2亿人。

截至2022年12月31日,京东健康年度活跃用户数量超过1.54亿人。

而截止2022年底,平安好医生付费用户不到4400万人。

阿里、京东本身以电商起家,凭借庞大且粘性较高的用户群体“进军”互联网医疗,其原始优势无法超越。

但是,带有互联网特色的“烧钱获客”经营方法仍然是“医药电商”模式主要途径,难以持续,尤其是京东健康2022销售支出高达67亿元。

京东健康,2022年销售支出67.18亿元(+31%),研发支出10.67亿元(+19.5%);

阿里健康,[2022年4月-9月]销售支出8.59亿元(-12.69%),研发支出3.24亿元(+0.38%);

平安好医生,2022年销售支出11.05亿元(-37.1%);

TO B TO C:“疾病管理”模式更接近生态闭环,壁垒较高

对于“患者健康管理”模式而言,基本已串联起医药厂商、医院、患者、保险四方,大健康生态闭环雏形已显现。但是,鉴于中国“三医联动”仍在改革、探索中,其盈利模式仍需要迭代。

企业入局的壁垒较高,主要来自于技术或特药药房。而智云健康、思派健康分别是这两方面的佼佼者。

智云健康:中国最大的数字化慢病管理解决方案供应商

智云健康通过其SaaS平台连接起院内、院外治疗场景。

智云医汇:中国主流医院覆盖率达20%的慢病管理SaaS平台;

智云问诊:中国性价比更高的药店智能处方SaaS平台;

智云互联网医院:线上慢病医患交流与管理服务平台;

来自智云健康官网

根据智云健康招股书,就医院、药店SaaS部署量,以及2021年通过其服务开出的在线处方量而言,智云健康是目前中国最大的数字化慢病管理解决方案供应商。

据弗若斯特沙利文统计,

在中国专注于慢病管理的三级和二级医院智云健康SaaS渗透率约为11.9%(2021年中国整体数字化慢病管理医院SaaS渗透率约为17.5%)。

在中国药店智云健康SaaS渗透率为28.5%(药店SaaS指拥有线上处方开具及库存管理功能的软件)。

智云健康前身是糖尿病管理App“掌上糖医”,此后切入医疗SaaS平台并打通多个医疗场景,从而升级到整体慢病管理,其成功离不开此前积累的患者基础和数字化技术实力。

思派健康:中国最大的私营特药药房

思派健康以布局广泛的特药药房(DTP药房)为基础,链接起患者、医生、药企和保险公司。

来自思派健康招股书

根据思派健康招股书,2021年按特药收入计算,思派健康是中国最大的私营特药药房。

排名前三的企业为国有(国药控股、华润医药及上海医药)占整体特药药房市场约10%-15%。

2022年,思派健康为了收购更多药房卖掉了互联网医院;截至2022年12月31日,其在中国内地除西藏及青海以外的所有省级行政区经营96家特药药房。

DTP药房(特药药房)是直接面向患者提供更有价值的专业服务的药房。包括:

承担药品处方外流及向患者出售特药。

通过提供用药指导等服务,帮助患者获得更佳的治疗疗效。

具有“双通道”资质的特药药房使患者能通过彼等的国家基本医疗保险账户报销医药费。

结合自费、国家医保、商业健康保险;可以为患者提供专业系统的健康管理。

区别于智云健康的慢病管理,思派健康更专注于治疗肿瘤及其他危重疾病;其亦建立了首个也是唯一一个全国性的特药管理平台,在统一的系统内提供随访评估服务。

疾病管理,短期靠药品中期靠商保长期看服务

以健康商保来看,

智云健康的投资方包括:阳光保险、平安创投、太平人寿等险企或险企背景的投资机构,为健康险赋能慢病管理的尝试提供了资源支撑。

目前,智云健康也已开展了保险经纪业务;从长远看,将持续探索和验证健康险在医疗支付体系中所扮演的角色,借鉴国外慢病管理商业保险支付模式,进一步优化自身收入结构。

健康保险服务本身就是思派健康业务板块之一,其核心团队由来自国际知名保险经纪公司的资深顾问、来自国内顶尖保险公司的精算及运营专家、以及健康医疗行业人才组成。

目前思派健康与超过50家大中型保险公司合作,累计为超千万人群提供保险保障及健康医疗服务,为近千家企业提供保险、体检、健康医疗等综合福利解决方案。

TO C:“药品外卖”模式,红海市场同质化竞争激烈

叮当健康营收增长主要来自于用户基础增长、智慧药房网络持续扩大、销售订单量的增长和产品品类丰富。

其“主营业务”通过搭建的线上至线下履约服务模式和直营电子商务服务模式,累积自有平台注册用户达到3750万人,并通过全平台渠道触达用户。

然而这一模式与美团买药等生鲜电商模式相近,这一赛道已成红海,且利润增长有限。

叮当健康也在转型,除了继续用户基础积累、扩大智慧药房网络、丰富销售品类,未来计划打造“医、检、药、险”生态体系。

3

中国互联网医疗

能成为多元化支付的桥梁吗?

全国政协经济委员会副主任毕井泉近期在接受媒体采访时提出,彻底解决“以药养医”问题,医保谈判、招标采购是治标,改革以药养医体制机制是治本,治标为治本创造了空间和条件。

根据“国家医保局”公布的中国公共医保基金近三年收入和支出比来看:

2020年约10:8.4;

2021年约10:8.57;

2022年约10:7.5;

随着疫情回落,带量采购效果显现等,医保支出有所下降;但是中国人口老龄化不断加剧,公共医疗保险基金的支出压力仍然很大,亟需有效的多元化支付结构改善。

因此,国家医保+商保+自费或许才能负担起中国庞大的医疗支出。而其中,商保仍然渗透率较低,没有充分发挥其作用。

毕井泉表示,“推动商业医疗保险发展,对于支持生物医药创新,具有重要意义。关键是划清基本医疗保险和商业医疗保险的边界。商业医疗保险应当主要解决投保人看专家、住单间、吃好药等多层次需要。”

那么,如何让多元化支付结构,尤其是商保更好融入临床诊疗?或许需要专业的“第三方”平台来打破僵局。

由第三方平台(互联网医疗)引领2B2C商业模式(TMT)

本文作者可以追加内容哦 !