Q3净利同比飙涨近6成,比音勒芬(002832.SZ)跳空涨停

9月15日,比音勒芬(002832.SZ)发布的2019年前三季度业绩预告显示,公司在报告期内的净利润再度录得大幅增长。

受此消息的刺激,该公司的股价在9月16日跳空高开5.69%直奔涨停,截至今日收盘,该股股价现为26.88元/股,全天成交2.49亿元,最新总市值为82.87亿元。

(图片来源:富途证券)

比音勒芬业绩持续增长

资料显示,比音勒芬服饰股份有限公司成立于2003年1月,并在2016年12月成功上市。该公司主要从事高尔夫服饰的研发设计、品牌推广、营销网络建设及供应链管理,其主要产品为自主品牌比音勒芬高尔夫服饰以及威尼斯品牌服饰。

截至2019年6月30日,该公司的控股股东为谢秉政,持股比例为41.35%;其实际控制人则是谢秉政、冯玲玲。香港中央结算有限公司(陆股通)则是其新进的股东。

(图片来源:Wind)

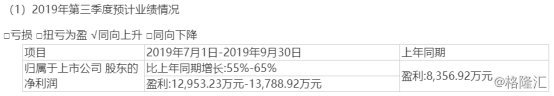

具体来看此次的业绩预告,该公司预计在2019年第三季度实现归属于上市公司股东的净利润为1.3亿元-1.38亿元,相较于上年同期增长55%-65%。

(图片来源:Wind)

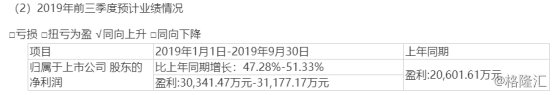

从今年前三季度的业绩来看,该公司预计报告期内的归母净利润为3.03亿元-3.12亿元,同比增长47.28%-51.33%。

(图片来源:Wind)

关于业绩大幅增长,比音勒芬表示是因为公司不断加大产品研发投入,产品竞争力得到持续提升,同时加大品牌推广、优化营销网络建设及供应链管理,加强员工的培训,持续推出员工持股计划激励方案,提升团队的凝聚力,使得销售业绩持续保持增长。

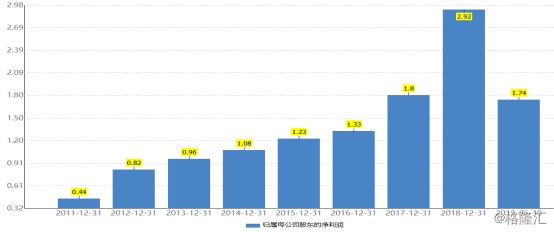

实际上,近10年以来,该公司的归母净利润一直处于增长的状态。2011年时,比音勒芬的这一指标为0.44亿元,到2018年时达到了2.92亿元,增长了6.64倍。

(图片来源:Wind)

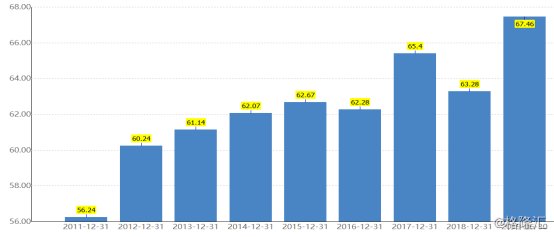

从毛利率的数据来看,除了2011年为56.24%以外,近十年以来的其他年份这一指标均处于60%以上。今年上半年,该公司的毛利率达到了67.46%。

(图片来源:Wind)

在服装行业整体不景气的情况下,比音勒芬的业绩算得上是十分不错的,这主要是因为该公司主营的高尔夫运动服饰是品牌服装大行业中的细分赛道。近年来,消费升级催化了这个细分赛道的快速增长。

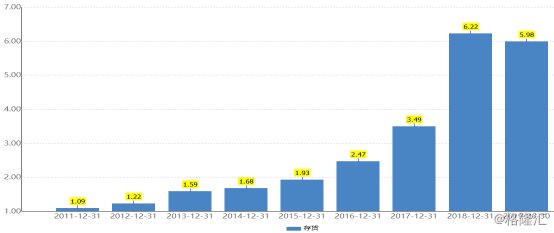

不过,在净利润持续增长的同时,该上市公司的存货也在持续大幅增长。2011年时这一指标还仅为1.09亿元,2018年却已经达到了6.22亿元,占流动资产的比例达到了34.31%。

(图片来源:Wind)

从行业过往情况来看,因高库存而巨亏的服装业上市公司不少,比音勒芬的这一情况需要留意。

另外,该公司的销售费用也在逐年增长,已经从2011年的0.75亿元增长到了2018年的4.38亿元,增长了5.84倍。

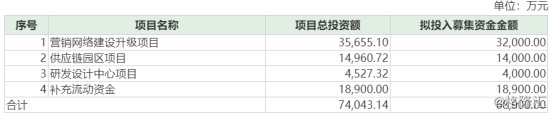

值得一提的是,比音勒芬在9月12日发布公告称,公司欲公开发行可转换公司债券募集不超过6.89亿元,其中的3.2亿元拟用于营销网络建设升级项目。

(图片来源:Wind)

机构怎样看待后市?

在该上市公司发布2019年前三季度业绩预告后,多家券商机构发表了对于后市的看法:

天风证券发表报告表示,比音勒芬前三季度的业绩超市场预期。该公司旗下拥有比音勒芬主品牌及新品牌威尼斯狂欢节。主品牌定位中产及以上人群,产品具备运动商务风格;同时在设计、面料、色彩和款式上面具备特色,与市场中其他品牌具备较为明显的差异,竞争压力较小,该机构认为比音勒芬是其赛道上的优势企业。新品牌定位度假旅游服饰这一蓝海市场,着力打造亲子装、情侣装及家庭装等产品,未来将持续贡献业绩。

另外,天风证券研究人员认为比音勒芬开店空间在1500-2000家左右,而2019年的中报则显示该公司拥有798个终端销售门店,未来公司仍具开店空间。

该机构预计2019-2021归母净利润4.1/5.4/6.9亿元;预计2019-2021年EPS分别为1.34/1.76/2.23元,给予2019年30倍估值,对应目标价40.2元,维持买入评级。

国盛证券研究人员则表示,比音勒芬定位运动时尚细分市场,Q3增长如期提速。伴随渠道扩张以及运营效率提高,下半年营业利润增速有望提升。近日,该公司亦被纳入富时罗素指数与标普新兴市场指数,有望形成催化。

维持2019/2020/2021年净利润4.08/5.16/6.38亿元预测,对应EPS1.32/1.67/2.07元。现价24.44元,对应19年PE19倍,维持“买入”评级。

东吴证券研究人员则指出,若剔除所得税优惠影响(按照15%估算19Q3所得税率),比音勒芬Q3单季度税前利润同增39%-48%,强劲增长来自优秀零售表现以及持续单店提效。全年来看,预计该公司主品牌门店将净增80-100家,度假旅游品牌威尼斯门店将净增30-40家。另外,入选两大重磅指数,未来有望迎来增量资金。

该机构预计公司19/20/21年利润同增41%/28%/23%至4.1/5.2/6.4亿元,对应PE 18/14/12X,继续看好公司赛道及成长性,维持“买入”评级。