山证红利潜力ETF(515570.SH):一只价值性和成长性兼具的指数基金

2021年春节后,去年抱团上涨的核心资产出现了较大幅度的回调,但经过一个多月的调整之后,相关公司的估值回落已经不少。值得投资者思考的是,目前是否迎来了布局良机?

笔者观察到,既关注分红水平又关注成长潜力的中证红利潜力指数可谓是市场上最好的质量策略指数。而追踪该指数收益率的山证红利潜力ETF(515570.SH)亦引起了笔者的注意,自2020年4月9日上市至今,即将满一周年的山证红利潜力ETF取得了优异的市场表现。

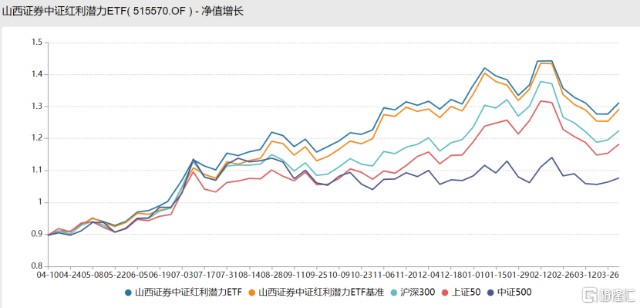

万得数据显示,山证红利潜力ETF上市以来的涨幅为42%,而期间上证指数的涨幅为23.59%,中证500的涨幅为20.42%,上证50的涨幅为29.69%,沪深300的涨幅为35.01%。与主流指数相比,山证红利潜力ETF创造了更佳的市场表现。

(图表来源:wind)

为何山证红利ETF的市场表现能够跑赢大盘指数?这与其基因密不可分。山证红利ETF属于被动指数型基金,追踪的是中证红利潜力指数收益率,因此山证红利ETF基准就是中证红利潜力指数收益率。

中证红利潜力指数是通过EPS、每股未分配利润及ROE等指标对股票进行综合排名,选取排名居前的50只股票组成指数样本股,旨在反应上市公司中分红预期大、分红能力强的上市公司的整体表现。

红利因子作为前置条件可以筛选掉不分红和少分红的公司,通常而言,持续分红的公司更受市场关注。质量因子作为后置条件可以筛选出经营质量高、盈利能力稳定可持续的公司,其中每股收益越高意味着现金分红越高,每股未分配利润越高意味着公司仍处扩张期,未来成长潜力大,净资产收益率(ROE)则能将衰退型公司剔除。

值得注意的是,基于所追踪的中证红利潜力指数的编制规则,山证红利ETF在选股的过程中又加入了独特的筛选指标,包括对上市公司“价值”和“成长”的筛选。所以,山证红利ETF不仅重视上市公司的分红能力,也重视公司未来的成长潜力。例如,山证红利ETF会着重关注营收增速和净利润增速等反映企业成长能力的指标。

从股票投资组合来看,山证红利ETF的成分股主要集中在食品饮料、房地产、汽车和化工行业,均为行业龙头股,它们核心竞争力强,业绩稳定,净资产收益率高,具有低换手、低波动的特点,能给投资者带来稳定投资收益,是中长期投资者的不二选择。

山证红利ETF成份股质地优良,投资者既可以获得估值上升带来的资本利得收益,还有望获得高分红收益。在红利策略的背景下,高分红的股票具有一定的债券属性,满足了收益与风险的要求,同时拥有抗通胀的属性。

但与货币基金、债券基金相比,山证红利ETF主要投资于标的指数成份股和备选成份股,所以其预期的收益和风险会更高,更适合有一定风险偏好的投资者。而与其他的主动管理型股票基金相比,山证红利ETF作为被动型指数基金,分散投资于一篮子优质公司,具有成本低廉、参与方便等优势。巴菲特曾说:“通过定期投资指数基金,一个什么都不懂的业余投资者往往能够战胜大部分专业投资者。”

那么,当下是否为一个不错的投资时点呢?由于美债收益率快速上行导致全球股票资产价值回落,今年山证红利ETF重仓的成长价值股亦回落不少,但事实上,中国仍然保持着合理充裕的流动性,货币政策并没有明显转变的迹象。央行会议也表示,稳健的货币政策要灵活精准、合理适度,保持流动性合理充裕。

经过市场“杀估值”之后,很多股票的估值回落到相对合理区间,具有防御性的高股息策略或有不错的市场表现,目前的估值具有一定的性价比。万得数据显示,红利潜力的动态市盈率为21倍,而回落之前的最大值为29倍。因此,对风险偏好较低的中长期投资者而言,买入持有或者定投都是一个不错的选择。

最后,附上红利潜力指数编制以来的长期表现图,给大家一个直观的感受。本文先对此ETF做以上总体介绍,后续笔者将继续从不同角度对其进行详细分析,敬请期待。

(2006-2021年红利潜力指数走势图)

- 山证红利ETF(515570)