“宝马合并”触发要约收购,中国宝武拟51.5亿港元拿下马钢H股

7月23日上午,马鞍山钢铁股份(00323.HK)公告称,中国宝武计划通过其全资子公司宝钢香港投资有限公司要约收购该公司已发行的全部H股。

受此消息影响,该股今日放量上涨2.74%,报收3港元,全天成交了1.37亿港元,最新总市值为231.02亿元。

(图片来源:富途证券)

51.47亿港元收购马钢H股

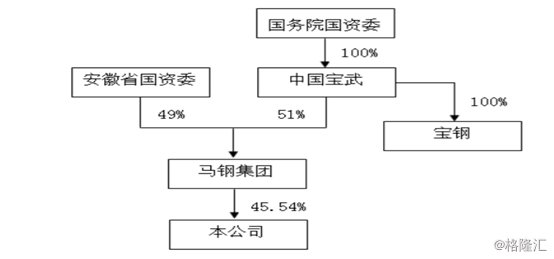

资料显示,中国宝武是一家国有资本投资公司的试点企业,由国务院国资委全资拥有。中国宝武及其集团公司的主要业务为制造、生产及销售钢铁产品。

另外,中国宝武旗下有多家上市公司,包括宝钢股份(600019.SH)、韶钢松山(000717.SZ)、八一钢铁(600581.SH)、宝信软件(600845.SH)、宝钢包装(601968.SH)。

而马钢股份(600808.SH)主要业务涉及制造及销售钢铁产品,主要业务位于中国。截至2019年一季报,其控股股东为马钢集团,持股比例为45.54%。

目前,马钢股份已经在上海和香港两地交易所上市,该公司的17.33亿股H股占到总股本的22.5%。

此次中国宝武子公司收购马钢股份H股是由两个月前的“宝马合并”所引发。

2019年5月31日,安徽省国资委与的中国宝武钢铁集团有限公司签署了股权转让协议,将马钢集团51%的股权无偿划转至中国宝武。

因此,在股份划转完成后,中国宝武将通过马钢集团间接控制马钢股份45.54%的股份。

(图片来源:马钢股份公告)

而根据香港证监会的公司收购、合并及股份回购守则,在中国宝武获得马钢股份超过30%以上股权时,即触发要约收购条款,须向上市公司其他股东提出公开收购要约。虽然中国宝武曾向香港证监会提出豁免申请,但未获同意。

公告显示,中国宝武将通过其香港全资子公司宝钢香港投资提出要约收购,收购价格为每股2.97港元,而马鞍山钢铁股份7月22日的收盘价为2.92港元,此次收购溢价约1.71%,按照马钢股份17.33亿股H股的数量计算,预计此项要约收购的总金额将达到51.47亿港元。

此次要约收购将在“宝马合并”交割后正式启动。目前,国资委及安徽省国资委均已批准了中国宝武对于马钢集团的重组。

另外,在要约收购结束后,中国宝武有意维持马钢股份在香港联交所的上市地位。

“宝马合并”背后有何深意?

值得注意的是,中国宝武是在2016年12月1日由原宝钢集团和原武钢集团联合重组而成。此次中国宝武对马钢无偿划拨式的重组,也意味着国内钢铁业的重组步伐再度提速。

从行业角度来看,国内钢铁行业的集中度依然比较低。2018年,中国前十家钢铁企业累计产量占全国总产量的比例为35.26%,环比2017年下降1.64个百分点,且距60%的钢铁产业集中度目标,以及与日本、韩国、俄罗斯、美国等国家的水平还有很大的差距。

据兰格钢铁研究中心监测数据显示,2017年,韩国前两家钢铁企业累计产量占全国总产量的比例为89.2%;日本前三家钢铁企业产量占全国总产量的比例为81.5%;俄罗斯前四家钢铁企业产量占全国总产量的78.0%;美国前三家钢铁企业产量占全国总产量的57.7%。

此番中国宝武拿下马钢无疑是有利于提升行业集中度,实现国家供给侧改革目标。

从公司层面来说,《中国宝武钢铁集团有限公司发展规划(2016-2021)》明确提出“2019-2021年,钢铁产能规模提升至8000万吨至1亿吨”。2018年,中国宝武粗钢产量6743万吨,国内排名第1,而马钢产量1964万吨,国内排名第9。若按此计算,重组马钢后中国宝武粗钢产量将达到8707万吨,粗钢产能则接近1亿吨,实现其规模发展目标。

从公司产品角度来看,马钢是国内高铁车轮轮箍等高铁产品的主要供应商,而中国宝武在这方面则是空白;其次,马钢的冷热轧薄板、彩涂板、镀锌板等板材产品能够与中国宝武主打的高端板材形成完善的板材产品体系,进一步提升板材产品竞争力。

值得一提的是,最新公布的《财富》世界500强排行榜中,中国宝武位列第149位,在全球钢铁企业中排名第二,仅次于安赛乐米塔尔。在“宝马合并”后,中国宝武或许能继续提升在这一榜单中的位置。