2018年中国财富管理行业发展现状及投资趋势分析 市场体量庞大,储蓄为主未来挖掘潜力巨大

2018年,全球私人财富总额年增长率约为12%,达到201.9万亿美元,约为2017年全球GDP总量的2.5倍。得益于近40年经济快速发展的时代机遇,中国人均可支配收入的上涨及居民财富的迅速积累,目前,中国已形成规模达147万亿人民币的巨大财富管理市场。

中国财富管理市场规模达147万亿

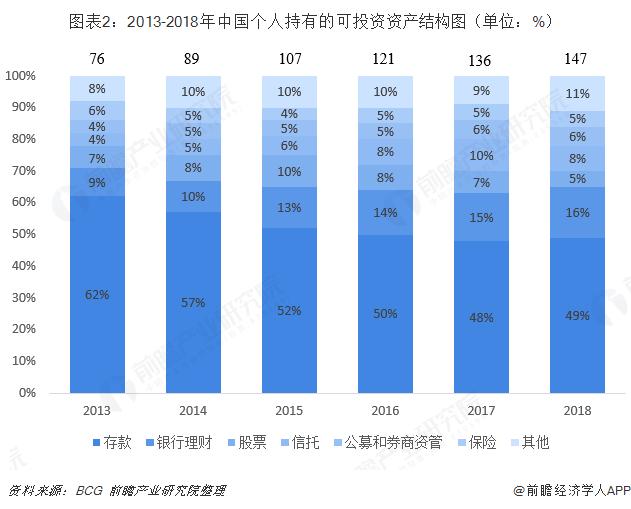

截至2018年底,国内居民个人可投资金融资产总额达到147万亿人民币,同比增长8.09%,但增速较2013-2017年平均增速(16%)水平有明显下降。从这个意义看,伴随着中国经济逐步企稳,国内私人财富整体规模的增长仍将延续,但增速将延续阶段性放缓的趋势。预计在克服经济周期波动之后,2019-2024年复合增速约在11%左右,到2024年个人可投资金融资产有望达到270万亿人民币左右。

图表1:2013-2024年中国财富管理市场规模及预测(单位:万亿元,%)

储蓄为主,银行理财引领,信托、保险、股票、基金等组合配置

中国资本市场在广度与深度上的双向发展丰富了可投资产品的种类,为财富管理市场的发展与成熟打下基础。2004年第一支银行理财产品的发行,标志着中国财富管理市场的正式开启;2005-2007年波澜壮阔的牛市,推动了公募基金业的发展壮大;2009年起以信托计划为代表的投资浪潮,开启了高净值专属投资产品的大门;2013-2018年,个人投资私募基金年复合增长率达到57%,成为高净值人士投资的热门选择。

过去十年,中国财富管理市场的产品类别不断丰富,现已涵盖银行理财、信托、公募基金、私募基金、直接股票投资、保险与年金等各类投资产品。中国的个人投资者随着市场趋势的变化调整自身的投资配置,目前形成了以储蓄为主,银行理财引领,信托、保险、股票、基金等产品百花齐放的配置组合。

图表2:2013-2018年中国个人持有的可投资资产结构图(单位:%)

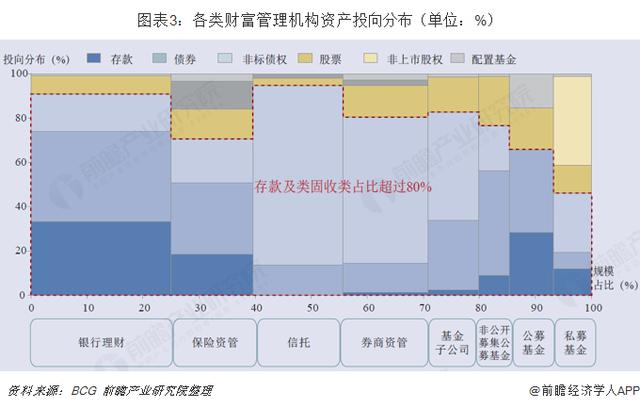

市场总体呈重固收、轻权益特点

目前中国市场上各类主要金融投资产品的底层资产约有80%为存款、货币市场工具、债券和非标债权,股权和股票的占比不到20%。

中国金融市场底层资产、产品结构和价格发现机制仍不够发达,限制了财富管理机构服务客户的深度和广度。例如,中国以间接融资为主的金融结构导致了固收类产品供给比例远大于权益类产品,多年来股票市场的大起大落影响了客户大类资产配置与投资管理策略的有效性。分业经营与金融市场不成熟这两个客观因素,造成了各类财富管理机构在能力上偏科明显,整体财富管理市场呈现重固收、轻权益的特点。

图表3:各类财富管理机构资产投向分布(单位:%)

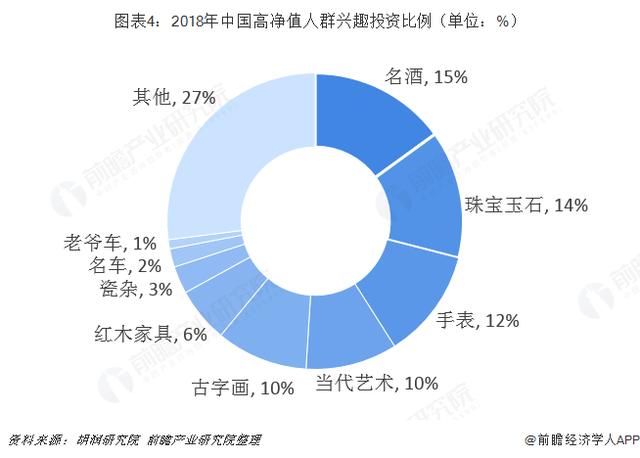

兴趣投资中珠宝玉石、手表和古字画稳居前三

中国富人正在寻找如何利用财富,慈善和艺术都是他们提升财富品质的关键性选择。收藏艺术品,特别是中国当代艺术品,就像中国富豪热衷的“国学”一样,表明了他们对自己文化的理解能力和希望身价提升的认同。但是仍然有很多高净值人群还没有开始艺术收藏,因此市场潜力巨大。

2018年,近一半的高净值人群的投资方式为自行购买,热爱收藏的人群主要集中在经济较为发达的东部地区。过去四年,珠宝玉石、手表和古字画一直位于投资榜的前三位。2018年名酒投资的比例突然上升,从过去的第四、五名升至第一位,而古字画则跌出前三,降至第四。

图表4:2018年中国高净值人群兴趣投资比例(单位:%)

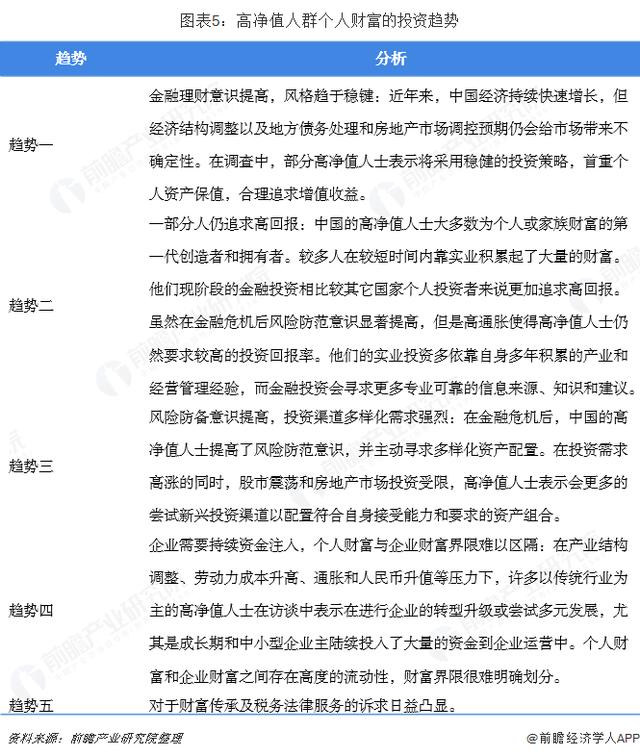

据广发银行和西南财经大学中国金融调研与研究中心联合发布的《2018中国城市家庭财富健康报告》显示,中国家庭总资产中住房资产占比高达77.7%,金融资产占比仅为11.8%。高净值人群的金融理财意识提高,风格趋于稳键,风险防备意识提高,投资渠道多样化需求强烈。

图表5:高净值人群个人财富的投资趋势

更多数据参考前瞻产业研究院发布的《中国财富管理行业市场前瞻与投资战略规划分析报告》