在不确定的世界中拥抱刚需

民以食为天,由此诞生了中国几万亿的餐饮市场。

餐饮市场门槛非常低,大到酒店,小到路边摊都可以,所以这行是很多人创业的首选。

但这行竞争也是非常激烈,几个月倒闭的门店一大堆。这不是一门好生意。

有一位青年,经历了几次创业失败后,选择了火锅店作为突破方向,以服务作为差异化手段,出乎意料的杀出了一条血路。

这就是2018年在港股上市的千亿市值餐饮龙头-海底捞。

这说明,再差的行业,只要能做出差异化壁垒,也是能做出大公司的,仍然具有长期投资价值。

最近这段时间,疫情发酵,餐饮行业再次遭受暴击,一片凄凄惨惨戚戚。

不过,随着疫情的结束,消费复苏,预计这个板块也将成为率先受益的行业之一。

那么,在餐饮和食品消费领域,还有什么值得关注的标的吗?

1

所谓一人得道,鸡犬升天。

海底捞一路发展壮大,相关火锅的产业链也是随着受益,其中一个是为海底捞提供火锅调味料的颐海国际(港股)。

我们打开颐海国际的K线图,公司16年上市以来,股价已经实现了10倍成长,跟A股的海天味业有得一拼。

颐海国际在是从海底捞分拆出来的子公司,成立之初,纯粹是给海底捞做配套服务的。

但中国目前,正处于餐饮连锁化的黄金时期,特别是火锅市场的一片火热,给了公司不得不崛起的理由。

2013年中国火锅市场21.8千亿,到了2019年,市场几乎翻倍,达到了38.1千亿。

火锅门店能够快速发展,跟其简单、容易复制的商业模式大有关系。

一方面,火锅食材选择性多,吃法多样,价格可贵可便宜,可以满足很多消费者的口味,如此受众就会比较广泛;

同时少了很多烹饪环节,降低了对厨师的要求。

所以,开个火锅店,比其他的正餐店、外卖店等其他形式的餐饮,净利率通常要高5-7个百分点。

除了火锅商业模式比较容易复制以外,外出餐饮需求增加也是支撑行业发展的一个重要因素。

餐饮业是经济的晴雨表,经济好了,自然越来越多人愿意掏腰包外出就餐,外出就餐也是最近10年消费升级的重要体现。

火锅也是比较适合集体活动,一方面有利于加强温暖、热闹、随意的氛围,另一方面有利于增进沟通交流、拉近人与人之间的距离,所以更加得到人们的青睐。

在商业模式简单,容易复制,外加人们消费升级这三重利好下,火锅店在最近10年发展得如火如荼。

而海底捞,则通过闻名天下的“师徒制”,获得了裂变的基因,火锅店扩张相当迅猛。

2014年,海底捞拥有门店112家,到了2018年已经增加到了466家,复合增长高达43%。

颐海国际也是几乎在同一时刻腾飞。

2013年,公司营收仅3.16亿,到了2018年已经为26.87亿,年复合增长达到了53%的惊人水平。

当然,除了依赖母公司海底捞的帮助外,16年颐海国际上市后,融资扩张进入C端市场,第三方火锅底料业务发展迅速,也是重要原因。

2013 -2018年,颐海国际的 C端营收CAGR 约 56%;相应的,B端海底捞贡献的收入占比下滑,目前已经降到40%。

为此,从16年起,颐海国际的经销商爆炸性增长。15年的时候,公司经销商数量仅为339家,到了18年,数量已经增加至1500家;

颐海国际不愧是从海底捞脱胎而来的,公司文化一脉相承,组织能力强大,这是其能够在高速扩张中不掉链子的关键因素。

举个例子,颐海国际的营收近年来一直在飞速增长,但销售人员却在减少。

2015年,公司的销售人员有433人,到2018年,竟然下降到了334人,可见其人员效率是在稳步提升的。

2

A股中,也有着一家和颐海国际类似的标的,天味食品。

同样是做火锅调味料的,几乎是同时起步,都是从四川起家。

但命运,就要坎坷一些了。

天味食品在07年成立,晚颐海国际大概2年时间。

跟很多做餐饮起家的人一样,一开始都是以夫妻档为起点。公司由邓文夫妇创办,目前仍然为实际控制人,二人合计持股高达78.73%。

天味食品以火锅底料和川菜调料两块业务为主营,同时兼营包括香肠腊肉调料、香辣酱等其余品类。

享誉全国的“大红袍”火锅底料就是其看家产品。

2015- 2018年天味食品火锅底料及川菜调料复合增速分别为22%、18%。

老实说,这个增长速度在A股的食品板块中还算四平八稳,但跟老大哥颐海国际比,那就要逊色一些了。

一方面,确实是没有海底捞的大腿抱;

另一方面,也跟曾经被一件大案耽误了有关系。

话说早年间,天味食品的发展势头是比颐海国际更好的,直至2016年之前,营收都比颐海国际更高。

2010年,天味食品引入私募股权,估值达到了11亿,希望加速扩张。

但遗憾的是,2011年、2014年、2015年,公司连续多次尝试A股IPO,却接连闯关失败。

尤其是2015年的“毒牛油”案,让天味食品遭受了一场滑铁卢。

“毒牛油”案件的被告企业,名叫金安食品,曾经是天味食品的主要供应商之一,也是业内多家复合调味品公司的重要供应商,并为重庆红久久、重庆德庄火锅等企业供货。

“毒牛油”食品安全案以3.4亿元的罚金,和主犯被判处死刑而轰动了当年的整个食品行业,这个案件也直接让天味食品错过了最佳的行业发展机会。

为什么这么说呢?

这是因为从16年起,随着中国的供给侧改革,餐饮行业进入了消费升级、连锁化大发展的黄金时期。

而海底捞的崛起,颐海国际在港股上市,并在全国进行复合调味料的跑马圈地,都是借助着这个背景。

偏偏,就在这关键的时候,天味被食品安全问题绊了一下脚。

2015年,天味食品的营收增长-2.96%,扣非净利润增长-3.82%,陷入停滞,并在一年后被颐海国际超越。

行业的排位从此改变,这就是人生啊。

3

那么,天味食品还有追赶的机会吗?

君临认为,如果天味食品能够知耻而后勇,狠抓食品安全质量,发奋图强,还是有机会的。

毕竟复合调料是一个成长的市场,竞争者仍然处于你追我赶之中。

谁笑到最后,一切还没有定数。

最近10年,复合调味料处于快速发展阶段,根据Frost&Sullivan 统计,2013-2018年复合增速约为14.39% ,2018年市场规模达到了1091亿元。

我国复合调味料的渗透率则由2015年的18.20%提升至2018年的25.97%,仍然远远低于日韩美等国家50%的水平。

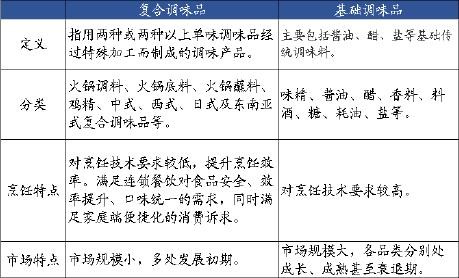

复合调味料市场的壮大,得益于自身的优势。相对于传统的酱油、盐来说,复合调味料更加美味,降低了大家对厨艺的要求,满足人们快节奏的生活需求。

复合调味料主要包括鸡精、火锅调味料、中式复合调味料、西式复合调味料,在整体行业的占比大概为29%、20%、17%、19%、15%,未来几年维持2位数增长还是确定的。

根据Frost&Sullivan的预测,中式复合调味料、火锅调味料、西式复合调味料、鸡精及其他品类2016-2021年复合增速分别为16.5%、13.8%、14.0%、14.1%、12.5%。

所以赛道空间这么广的情况之下,天味食品仍然有折腾的机会,关键在于如何发挥自身优势和找到可持续增长的能力。

从竞争优势来说,天味食品聚焦“好人家”“大红袍”等品牌,在火锅调味料和川菜调味料领域中拥有不错的口碑。

主要遗憾,是在关键的时机错过了风口。

前面说过,颐海国际能够发展迅速,一来归功于海底捞的B端拉动,二来借助于IPO获取的资金,发力C端市场,进一步实现全国化扩张。

2016年的港股上市,是颐海国际的加速拐点。

天味食品在前几年发展乏力,跟A股上市遇挫,导致缺乏产能扩建能力,由此错失市场机遇有很大关系。

如今,屡败屡战,天味食品终于在19年成功上市,获取了关键的融资能力。

2018年,公司总产能为9万吨,19年增加至12万吨,21年再增加至15.8万吨,预计产能利用率维持在75%左右。

公司布局这么多产能,主要是满足全国化布局的需求。天味是以C端市场起家,依赖经销商,经销商收入占比超过80%。

上市之前,公司经销商数量基本不变,18年甚至被颐海国际大幅赶超。

天味、颐海国际经销商增长:

资料来源:国盛证券

而到了19年,公司则主动出击,开始了雄心勃勃的扩张之路,尤其是对华东、华北两个大区市场的开发。

截至2019Q3,华东及华中地区公司经销商相较2018年分别提升98家、53家至233家、231家;此外,华北(+29家)、西北(+19家)及东北(+13家)地区的经销商也是有所增加。

所谓兵马未动,粮草先动。

经销商的大幅增加,会带来公司销售费用率的短暂提高,2019年前三季度为12.77%,提升了2.48个百分点,这对于财务指标来说未必好看。

但换来的,却是长远的增长机会。

17-19年,公司营收增长率分别为8.33%、32.56%、22.3%,19年延续了18年以来的稳定增长。

19年营收增长低于18年,主要是猪肉价格高企,香肠腊肉调料销售减少了, 同比下滑66.4%,这部分业务占比不多,大概营收占比8%-9%。

随着今明两年,猪价下滑,腊味需求上升,营收估计又会有一番爆发。

如果是剔除这部分业务的话,2019年火锅底料实现营收3.3亿元,同比增长29.7%;川菜调料实现营收2.5亿元,同比增长47.5%。

这远远高于整体营收增长,效果还是比较明显的。

另外,经销商持续增长,预收账款也是急剧猛增,这反映公司的付出有了回报。19年前三季度,天味预收账款为1.08亿,已经在18年的基础上翻倍。

除了大力发展经销商渠道以外,公司也是尝试进军B端。

颐海国际C端、B端收入占比现在大概了是56% 、40%;相比之下,公司B端收入较小,占比不到10%,有发展潜力。

连锁餐饮业大概占到整体餐饮市场的7%-8%,有几千亿的市场,随着连锁餐饮业不断发展,B端市场仍然大有可为。

目前,天味食品开始通过定制餐调业务向B端进军,客户数量从16年77家,上升至18年203家。

从C端切入B端,这是要和颐海国际拉开架势,全面对攻的节奏。

5

每次行业危机,既是危,也是机。

08年的三聚氰胺事件,造就了伊利的全面崛起;18年的光伏530危机,才有了后来隆基股份的逆势扩张。

今年,百年一遇的疫情,也同样将成为许多行业龙头加速崛起,蚕食弱小公司份额,集中度大幅提升的机会。

特别是餐饮行业,3个月到半年的萧条期,将让大片小企业资金链断裂,造成供给侧的巨变。

但老百姓的需求是不会消失的。

一方面,疫情期间,饮食习惯从外出就餐转变为在家做饭。

这造成了C端生意的火爆。从2月1日到3月19日,A股投资者也是给了必需消费品信任的一票,涪陵榨菜、天味食品、恒顺醋业涨幅达到了16%、6.6%、5.5% ,逆势上涨。

另一方面,随着疫情结束,B端餐饮业将重开,政府大力促进消费,这个行业预料也将出现报复性的火爆消费。

不管怎么说,衣食住行这些需求,不会因为经济危机而消失,相反,在其他行业不确定性加大的情况下,刚需板块总是资金抱团的首选。