半导体投资的核心机会和风险是什么?

未来30年,中国半导体产业有干不完的活!

——高通中国区董事长孟樸

这篇文章是君临在某次线下活动中的演讲稿,这里整理了发到网上。

本次演讲解决的问题

1. 机会:中国有没有可能在半导体行业崛起

如果有的话,会在产业链的哪个环节、哪些公司最有机会?

2. 风险:高收益高风险并存的行业

在投资节奏和周期性上最应该小心的坑是什么?

1. 机会

中国有没有可能在半导体行业崛起?

相信今天来到这里的朋友们,多多少少都对半导体这个产业有一些了解,因此那些公开报道上的投资热潮、国家政策全力支持等等,咱们这里就不多说了。

咱们这里讨论一点实际的问题,到底中国的半导体行业有没有崛起的可能?

我相信很多朋友都是有担忧的,毕竟发展了半个世纪,我国的半导体产业还是弱不禁风,几乎在整个产业链里的每一个环节,全球市场份额都不超过3%。

作为全球高端制造业的代表,难道是砸钱就能砸起来的吗?

似乎没有那么简单吧?

看看过去的汉芯事件、红芯浏览器事件,补贴和造假就像一母双胞,如影随形。

再看看过去几年的工业机器人,泡沫过后一地鸡毛,国产机器人份额仍徘徊在20%左右,龙头新松机器人在2015年以来股价跌了75%。

又怎能不让人忧心忡忡?

既然来到这里,我们就放下情绪化的偏见,让我们深入去探索一下。

首先,我们都知道,中国半导体行业发展面临的最大障碍是美国,美国拥有着全世界最发达和完整的半导体产业生态。

在美国半导体产业面前,我们简直是以卵击石。

美国半导体产业有多发达?

或许你只有一个模糊的印象,却没有一个清晰的概念。

这么说吧,截止10月份,美股市值130亿美元以上的工业四大行业(机械、汽车、航天军工、IT硬件)上市公司一共有75家。

其中,IT硬件行业以30家公司,占比高达40%排第一。

而在这30家公司里,10家是下游电脑、通信等领域的设备商,20家是上游半导体产业链的公司。

他们包括——

数字芯片:苹果(A 系列芯片)、英特尔、英伟达、IBM(超算芯片)、高通、AMD、赛灵思(数据中心芯片)、美光、西部数据(收购闪迪);

模拟芯片:德州仪器、博通、亚德诺、微芯科技、美信半导体、思佳讯半导体;

设备:应用材料(综合设备)、拉姆研究半导体(晶圆设备)、科磊半导体(检测设备);

软件:新思科技(IC设计软件)、卡得斯(IC设计软件)。

一共有苹果、英特尔、英伟达、IBM、高通、德州仪器、博通,7家千亿美元级别的顶尖公司。

在美国的各大行业中,拥有如此多千亿美元级别公司的,只有软件互联网、半导体和医药三个行业。

美国半导体行业的强大毋庸置疑,那么除了美国之外,其他国家的情况又如何呢?

实际上,在欧洲、日本、韩国、台湾等地,同样有着规模不小的半导体产业,我们再看一下:

欧洲——

设备领域:ASML阿斯迈尔(荷兰飞利浦分拆),占据了80%的光刻机市场。

模拟芯片:恩智浦(荷兰飞利浦分拆)、英飞凌(德国西门子分拆)、意法半导体(法国汤姆逊分拆),占据了30%的模拟芯片市场。

日本——

存储和模拟芯片:东芝(已退出)、富士通(已退出)、NEC+日立+三菱=瑞萨、索尼(CMOS传感器)。

设备领域:尼康+佳能(光刻机,已没落)、东京电子(蚀刻设备)。

材料领域:信越化学(硅晶圆材料)、JSR(光刻胶)、JX(靶材)、日立化成、旭化成、住友化学等数十家公司,占据了50%的全球半导体材料市场。

韩国——

三星、SK海力士,占据了80%的存储芯片市场。

台湾——

台积电、日月光,占据了50%的晶圆制造和下游封测市场。

联发科是第二大独立手机芯片公司,稳懋是全球最大砷化镓化合物半导体公司……

看起来,欧日韩台等地区的半导体产业链也不弱嘛,完全可以跟美帝划江而治、分庭抗礼!

那么,在美帝半导体产业生态如此完善的情况下,欧日韩台的半导体公司又是如何顽强的成长起来的呢?

他们凭什么?

要找到这个问题的答案,我们必须从半导体产业的发展史入手,抽丝剥茧。

半导体是怎么出现的?

第一代半导体元件,叫电子管。

看这张图:

这些长得像电灯泡一样的元件,就是电子管。

话说一百多年前,爱迪生发明电灯泡,在研究的过程中,想找到最佳的灯丝材料,无意中发现了半导体的“爱迪生效应”,这是整体半导体产业的理论原点之一。

后来的科学家弗莱明发明了电子管,一个庞大的产业生态就此诞生。

电子管是用来对电信号进行放大的元器件,在此基础上,下游的电话、收音机、雷达等电子产品陆续出现。

可以说,半导体产业是现代电子工业的基础,二战以前,整个电子工业都是建立在电子管之上的。

第二代半导体元件:晶体管。

电子管的辉煌持续了半个世纪,直到二战之后,终于被更先进的晶体管技术取代。

这些插在电路板上的,就是晶体管。

晶体管用固体材料封装,取代了玻璃,质量更稳定、体积更小、功能也更丰富。

这是20世纪最伟大的发明之一,由美国贝尔实验室的肖克利发明。

话说肖克利这个人,拿了诺贝尔奖,是半导体行业的教父级人物,后来下海经商,在斯坦福大学附近开了一家公司。

公司没做大,却培养了一帮徒弟,其中有两个创办了英特尔公司,一个创办了AMD公司,这便是硅谷的源头。

不过,那已经是20年之后的事情了。

晶体管时代,有几个重点的分支要详细展开一下。

第一个分立器件。

分立器件,主要是功率半导体,在今天半导体产业链中的份额占比不大,只有5%左右,200亿美元的规模。

但在早期,分立器件就是半导体的全部。

包括二极管、三极管、电容、电阻……等等。

那时候,整个电子工业都建立在这个基础上。

在欧洲,飞利浦、西门子、汤姆逊等工业巨头纷纷涉足,后来他们将相关业务分拆出来,就成了ASML、恩智浦、英飞凌等当今知名的半导体公司。

美国自然也有德州仪器、博通等巨头,但在二战之前,欧洲工业的实力是能够和美国掰手腕的,两边同时起步,很自然的就瓜分了这个时代的市场。

这告诉我们一个道理:当一项技术、一个行业诞生的时候,做的早是很重要的,这叫先行优势。

但是到今天,这个行业的格局已经发生了巨大的变化:

首先是二极管、三极管等市场,逐渐被中国产业链蚕食。代表企业是杨杰科技、华微电子、苏州固锝。

中国企业的核心竞争力是低成本、性价比。凡是技术门槛不高的行业,无一例外的,都难以逃脱这样的命运。

而欧美厂商,则固守着高端市场:IGBT、MOSFET等更复杂的元器件。

别以为功率半导体成熟的早,就没有前途了,这其实是个误区,因为IGBT这些新兴技术,在5G时代即将重放光芒。

IGBT是能源变换与传输的核心器件,俗称电力电子装置的“CPU”。

5G时代、人工智能时代,什么终端设备的市场前景最具有想象力?是新能源+无人驾驶汽车。

在传统的燃油车时代,也会用到分立器件,主要用在汽车空调和中控系统等地方,但总体占比不大,不如通信设备用的多。

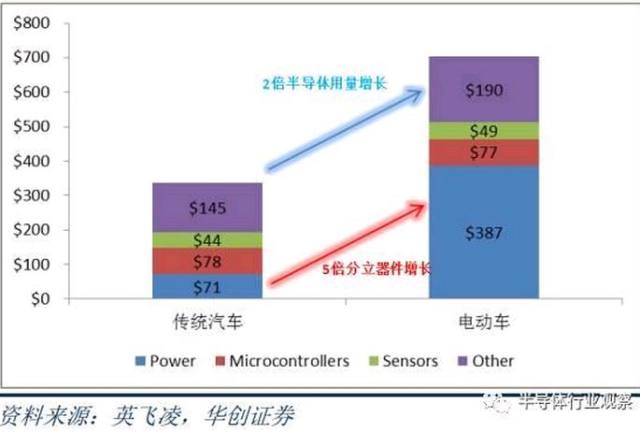

但到了新能源车时代,车的动力从化学能转换为电能,半导体的使用量大大提升。

据测算,一辆新能源车的半导体使用量,将比燃油车提升两倍左右,其中IGBT等分立器件的使用量将提升5倍左右。

这是整个新能源车市场带给半导体行业最大的成长机会。

而到2020年之后,随着5G商用化,无人驾驶技术成熟,每台智能汽车的半导体用量预计将再提升4-5倍左右。

在这个过程中,分立器件的成长性是相当令人瞩目。

而在这个领域,目前的四大龙头分别是欧洲的恩智浦、英飞凌、意法半导体,和日本的瑞萨电子。

为什么会是他们,其实很容易明白,因为欧洲和日本是全球最大的汽车产业基地,正因为有下游的庞大需求,才孕育了这些巨头。

面对着新能源和无人驾驶汽车的浪潮,业界如何应对?

美国的高通想要收购恩智浦,但这笔近500亿美金的收购案,已经被我国政府义正词严的拒绝了,收购就此流产。

我国拥有全世界占比50%的新能源车市场,又是无人驾驶的前沿阵地,这块肉,当然是要留给自家的孩子的嘛。

第二个传感器件。

传感器件包括光敏、声敏、压敏、热敏、气敏、磁敏、湿敏、流体传感器等等。

这个领域的传统市场规模并不大,全球只有100亿美元左右,大约是功率半导体的一半。

不过呢,近年来这个领域可是混的风生水起。

因为不同传感器+微机械动力的结合,可以升级为MEMS传感器,即微机电系统,这可就厉害了!

你可知道,在无人驾驶汽车时代,一辆车想要获得安全的行驶,前提是什么?

除了芯片+操作系统,就是5G通信+传感器了,前者给车赋予了大脑,后者给车赋予了神经系统和感官系统。

缺一不可。

前面我们说过,燃油车升级到新能源车时代,最大的受益者是功率半导体,而从新能源车升级到无人驾驶时代,最大的受益者则是芯片和传感器。

汽车传感器这个领域,大部分的市场也是被前面说到的几个欧洲、日本厂商垄断,没办法,经过几十年的积累,技术太深厚了。

那么我国公司就没有机会了么?

当然不是,这个市场规模很大,分支应用很多,一些有技术积累的欧美小厂商近年来正陆续被我国的上市公司收购。

比如2016年,耐威科技7亿元收购了瑞典的Silex,这是全球排名第五的MEMS晶圆代工企业,今年已经上升到行业第三。

插一句,目前我国最大的两家MEMS传感器公司,分别是电声领域的瑞声科技和歌尔股份。

第三个板块是光电器件。

光电器件又可以分成两类:光转电、电转光。

光转电:光伏电池、光纤光缆、CCD和CMOS(相机、摄像机)……

电转光:LED照明、平板显示、激光设备、红外遥感等……

试问最近十年,我国哪个板块的十倍股最多?毫无疑问就是光电器件了。从隆基股份到亨通光电、烽火通信、中天科技,从三安光电、利亚德、华灿光电到大族激光,十倍股简直是层出不穷!

为什么光电板块如此火热?

很重要的一点,来自最近20年的半导体材料革命。

最早的半导体材料,叫锗,不过由于自身的缺陷:储量少,生产成本高,化学特性活泼,质量不稳定。导致其并没有得到大规模的应用。

后来,硅被用到了半导体材料中,很快就成为了市场的主流。

我们知道,硅是地球上最常见的元素之一,含量仅次于氧,地上的沙子、岩石、水晶,满满都是硅元素,这就让他的生产成本得以足够低,成为大规模运用的基础。

另一方面,硅的化学特性也很稳定,绝缘性好,这就让它得以成为高密度存储、高性能运算芯片的基础材料。

直到今天,半导体器件和芯片市场上,95%以上的材料仍然用的是硅,硅几乎和芯片画上了等号。

那么,硅有没有缺点呢?

当然有,硅最大的问题,就是在光电转换、高频、高功率性能上的表现比较差。

于是最近20年,越来越多的化合物材料开始出现,比如砷化镓、氮化镓、碳化硅。

硅表现不佳的领域,化合物材料得以大显身手,在光电器件、功率器件、射频器件领域大放光彩,技术革命层出不穷。

举个简单的例子,砷化镓二极管可以发出红光,磷化镓二极管发绿光,碳化硅二极管发黄光,氮化镓二极管发蓝光。

可以说,整个LED产业都是建立在化合物材料基础之上的。

过去十年,不仅是LED照明、LED平板显示,还有光纤宽带、激光设备等一系列技术的进步,这才有了十倍股频出的繁荣景象。

未来十年,肉眼可见的,还有IGBT功率器件在新能源汽车市场、光纤和射频器件在5G通信市场,即将到来的爆发机会。

更遥远的,量子通信、量子计算机技术就是建立在化合物材料基础上的;

目前的光伏电池,晶硅材料是主流,主要的优势是低成本,但就光电转换效率而言,并不如建立在化合物材料基础上的薄膜电池;

可以说,过去的百年,是硅的时代,而未来的百年,有可能是化合物半导体的时代。

而在这个领域,最值得关注的公司是三安光电。

2014年5月,三安光电投资30亿元成立三安集成,主要从事化合物半导体集成电路业务,已布局完成6寸的砷化镓和氮化镓生产线。公司目前在全球拥有五大化合物半导体研发中心,拥有一千多件芯片专利积累。

2017年12月,三安光电投资333亿元的“泉州芯谷”项目启动,预计全部项目五年内投产,七年内满产,主要从事的就是化合物芯片、激光器、射频、滤波器、功率器件的设计和制造。

预计项目满产后,总营收规模将是当前的3倍。

前面讲了这么多,其实还没有进入核心。

正如我们讲到,半导体的核心材料是硅,在晶体管时代,越来越多的硅元器件被化合物材料取代了,但有一个领域,它或许永远也无法取代硅的核心位置。

这便是集成电路。

当然,我们前面也说过,未来的量子计算机和量子通信技术是建立在化合物材料之上的,但因为后者的生产成本较高,有可能在数十年内都无法取代硅的地位,因此只能在高性能计算机、国防通信等不差钱的地方应用。

集成电路,英文缩写IC,简称芯片,就是把大量的晶体管压缩、集成到一块半导体晶片之上,然后封装而成。

第一代芯片,叫模拟芯片。

包括两类——

通用芯片(运算放大器、数据转换器、滤波器);

专用芯片(信号处理芯片、射频芯片、电源管理芯片)……

这个行业的龙头是美国的德州仪器和博通,得益于二战以来,美国计算机和通信设备产业的庞大需求,积累深厚,我国在这块目前有亮点的种子选手不多,就不展开了。

第二代芯片,叫数字芯片。

又分成两大类:逻辑芯片和存储芯片。

先说逻辑芯片,这个行业在二战以来,巨头不断涌现,可以说是半导体革命的主流战场。

从大型计算机时代的IBM power系列芯片,个人计算机时代的英特尔、AMD,手机时代的苹果A系列、高通。

数字时代,计算能力的迭代演进是主旋律,技术门槛极高,也因此一直都被美帝占据着武林霸主的地位。

半个世纪以来,在这个领域,欧洲日韩都只有羡慕嫉妒恨的份,却从没有非份的举动。

我国高层曾经恨过,也曾经大力政策补贴,搞自主可控,可惜控出来了“汉芯”这样的骗子项目,后来也就不了了之,断了念想。

那么,中国有没有机会呢?

其实是有的,逻辑芯片要做大,关键是两点:起得早、技术好。

比如手机芯片时代,各家安卓芯片用的都是英国ARM公司设计的架构技术,这种技术功耗低,天然适合电池瓶颈突出的移动设备。

那么,ARM在什么时候开始研究这种技术的呢?

1985年,也就比英特尔晚了几年。

可惜在PC电脑时代,ARM芯片只能用在一些低端电子设备上,光芒被英特尔掩盖,但正是因为起得早,技术成熟,当世界进入移动互联网时代之后,英特尔想追都追不上了。

改朝换代就这样发生。

在传统芯片领域,技术已经成熟和完善,我国想追上,其实是很难的,几乎不存在机会。

但面向未来,人工智能时代即将来临,传统的技术架构已经陈旧,注定难以适应,新的机会其实非常多。

比如深度学习需要大量的数据训练,英伟达的GPU芯片得以广泛被应用,股价在过去3年暴涨了14倍。

另一家公司赛灵思,他的FPGA芯片被广泛用在数据中心上,在云计算的云端领域占到先机,股价3年翻倍。

还有一家以色列公司Mobileye,其芯片在智能驾驶辅助芯片上占有了90%的市场份额,2017年被英特尔以150亿美元收购,收购前同样是3年翻倍。

人工智能时代,最大的特点就是:数据是海量的,应用市场却是分散的,几乎每个应用领域都需要定制化的专用芯片。

这就涌现出了非常多的机会。

除了我们前面说到的一些美国的新兴公司,中国近几年也是层出不穷。

比如寒武纪的芯片架构,被集成到了华为海思芯片里,成为世界上第一款人工智能专用通讯芯片。

比如比特大陆,其区块链芯片技术垄断了这个行业80%的市场,独步全球。

比如独角兽创业公司地平线的无人驾驶芯片、云知声的语音识别芯片。

特别说一下,目前我国在人脸识别算法领域的几个独角兽公司,商汤、旷视、云从、依图,目前的估值都超过了150亿元,是世界上发展最快的人工智能创业公司中的几个。

由于我国政府的重视、资本的泛滥、和下游巨大的应用市场,在人工智能的芯片研发和算法上,中国AI行业龙头纷纷获得了超额估值,发展速度强劲,在金融、安防、手机、汽车等不同行业都极为繁荣。

相反,美国的科技行业由于被苹果、谷歌、亚马逊、微软、facebook五大巨头垄断,创业公司得到的资金扶持其实在减少,创新动能趋弱。

目前美国AI行业的创业公司,获得高估值的并不多,并且主要集中在无人驾驶汽车领域,以及相关的芯片、软件、零部件。

两国在业界上的地位,已经不分伯仲。

回到A股市场上,由于龙头AI公司普遍都还没有上市,因此值得关注的主要是一些垂直细分领域的公司,比如做智能音箱芯片的全志科技、做安防视频芯片的富瀚微、做指纹识别芯片的汇顶科技。

数字芯片的另一个领域,是存储芯片。

这是我们今天的重头戏,也是这一轮轰轰烈烈的中国半导体投资浪潮的主战场。

为什么主战场会是在这里呢?

两个原因:一是强烈的需求,二是我国政府看到了机会。

前面说过,我国政府在20年前,曾经因为芯片之痛,企图在数字逻辑芯片上发力,最后功亏一篑,为什么今天又卷土重来呢?

需求方面,我们后面再讲,先说机会在哪里?

机会又可以拆解成两方面:一是能力,二是门槛。

今日的中国,能力和20年前相比,早已非吴下阿蒙,无论是资金调动能力,还是人才积累,都已经是昔日的许多倍。

这是过去20年间通过大规模基建工程、航天科技工程、高铁工程的成功所逐渐积累起来的,也是当下我们敢于挺进大飞机、半导体产业的底气所在。

另一方面,我国政府意识到,存储芯片和逻辑芯片相比,技术门槛要相对低一些,更多是一个资金密集型的产业。

这就是为什么在存储领域,美国的实力相对较弱,产业链更多被东亚地区所霸占的关键。

而在资金密集型产业里,我国政府放眼全球,几乎是遇神杀神、遇佛杀佛,从未遇到过对手。

这正是我国政府敢于在这个领域投入重兵、集中攻坚的信心所在。

可以说,底气已经有了,信心也有了。

现在,我们进一步探索——

日韩台存储芯片产业先后崛起的历史是如何演变的,为什么说这里蕴藏着巨大的需求和机会呢?

存储芯片的发展,其实已经有半个世纪,最早是英特尔发明的。

那时候的芯片叫RAM,动态随机存储芯片,一断电数据就会消失,最主要的一种叫DRAM,在电脑上起着提升运算速度的辅助作用,俗称内存。

当年英特尔发明出内存技术以后,日本政府很快就意识到了其中的巨大价值,于是组织了国内的五家大公司一起来集中攻关:富士通、日立、东芝、三菱、NEC。

这里面的转折点在于:英特尔是一家创业公司,技术虽然是他发明的,但毕竟还不够成熟,五家日本公司一起杀进来,资金实力和研发投入比他强多了。

于是没过两年,日本公司的技术和制造能力,就大大超越了英特尔。

结果就是,英特尔被迫退出了存储芯片的价格战,黯然神伤,转而向CPU逻辑芯片的市场进军,铸造了另一个辉煌。

而日本军团,自1970年代起,到1990年代末,基本垄断了这个市场,生态链发展成熟,上游设备和材料行业极度繁荣。

现在,我们总结一下日本半导体产业链崛起的要点:起得早、砸钱多。

既然砸钱就能做起来,既然一个行业里的玩家超过5个以上,说明这个行业的技术门槛应该不会太高,于是在1990年代,韩国和台湾的后来者开始进入。

他们的进入方式并不一样。

先说韩国。

韩国人的竞争武器很简单,就是砸钱、扩张产能、压低成本、打价格战。

韩国财阀和日本财团的资本结构是不一样的。

日本财团的控股权掌握在银行手上,要确保盈利能力,保证投资收益率,在价格战激烈,亏损压力巨大的时候,银行便会选择对该产业的放弃和退出。

而韩国财阀,当时的控股权普遍还掌握在创始人手上,扩张欲望强烈,意志坚定,并且由于历史的原因,和政府关系深厚,能够获得源源不断的低成本资金支持。

从1990年到2012年战争落幕,20多年过后,日本昔日的半导体五虎已全部退出了半导体业务,其中三家(日立、三菱、NEC)将内存业务剥离,最后卖给了美国的美光科技。

这就是今天的内存市场格局:韩国的三星和SK海力士坐上了老大、老二的位置,跟老三美光一起垄断了这个市场95%以上的份额。

可以看到,韩国的崛起,起步比日本更晚,能够后来者居上,只有一点:砸钱多,用亏损和时间熬死了竞争对手。

再说台湾。

台湾的资金实力显然不如韩国,因此成功的路径主要依赖于分工专业化。

一个芯片的生产流程,包括上游的设计、设备、材料三个环节,中游的晶圆制造,下游的封装和测试等环节。

不同的环节,对技术、资金、人力资源的要求是不一样的。

比如上游的设计、设备、材料等环节,对技术要求更高;

中游的晶圆制造,前期对资金要求更高,后期随着存储密度的提升,对技术的要求也越来越高;

下游的封装测试,则主要是劳动密集型环节。

早期,规模不大的时候,芯片公司都是大包大揽的,每个环节都亲力亲为;

后来,随着市场规模的扩大,竞争变得激烈,后来者便往往从某一个细分环节切入,依靠专业化获得更强的竞争力。

台湾人就是这样的思路,设计环节有联发科,晶圆制造环节有台积电和联电,封测环节有日月光。

每一家公司都聚焦一点,不断提升竞争力,以跟日本和韩国的巨头们抢夺市场,就这样一步步壮大。

到今天,台积电的市值超过2000亿美元,几乎垄断了中高端的晶圆制造市场,尤其是最顶尖的7纳米技术独此一家,无论是三星还是英特尔,都做不到。

可以说,台湾是半导体行业代工模式的创造者,主要通过分工专业化实现了对日本的超越。

其实,欧洲的ASML光刻机的崛起,同样是分工专业化的逻辑。

早期的光刻机,行业龙头是日本的尼康和佳能,我们知道,两家公司都是光学技术的集大成者,在照相机、复印机等多个光学领域有着强大的产品线。

但正是因为产品线庞杂,精力难免分散,对光刻机的技术投入便不如ASML;

而后者,本来是飞利浦公司的半导体设备部门,1960年代就成立了,有着相当的技术积累,1984年分拆独立之后,专注在光刻机技术上的打磨,逐渐就超越了日本的对手。

总结一下:

内存行业在半个世纪的演进过程中,市场格局天翻地覆。

日本通过进入时间早、资本投入大,在早期建立起了完整的内存产业生态;

韩国则通过资本补贴、打价格战的方式,在资本密集型的内存中下游市场上崛起,吃掉了日本公司的份额;

台湾则通过分工专业化,在芯片全产业链的各个环节上单点突破,尤其是晶圆制造、封测两个环节上崛起为行业龙头;

欧洲的ASML,在光刻机领域的崛起,同样是通过分工专业化实现的;

进入早,并通过高资本投入崛起,我国并不缺少案例,比如LED产业、光伏、光纤宽带、新能源汽车,都是如此;

当下的化合物半导体、人工智能芯片,也正在走着这条路;

而存储芯片产业,我国进入的时间显然不算早了,能够学习的路径只有两条:韩国的资本补贴战略和台湾的分工专业化战略。

对于这两条战略,稍有常识的都清楚,我国政府与企业正是此中高手。

2014年,“中国国家集成电路产业投资基金”成立,俗称大基金,募资金额超过1300亿元,正式拉开了我国半导体战略的冲锋号。

为什么会在这一年推出半导体国家战略?

看看下面这个表就一目了然了:

我国历年石油进口金额:

2011年

1966亿美元

2012年

2206亿美元

2013年

2195亿美元

2014年

2281亿美元

2015年

1341亿美元

2016年

1159亿美元

2017年

1629亿美元

2018年

2270亿美元

我国历年半导体进口金额:

2011年

1701亿美元

2012年

1920亿美元

2013年

2313亿美元

2014年

2176亿美元

2015年

2299亿美元

2016年

2270亿美元

2017年

2601亿美元

2018年

2940亿美元

很明显,2011-2013连续三年,我国半导体进口金额出现了快速飙升,并一举超过了此前最大的进口商品——原油。

2015-2017年连续三年,我国半导体与石油的进口金额差距,甚至拉大到了千亿美元的量级。

数据的变化,使得2013年开始,半导体取代了石油,成为影响我国战略安全的核心利益,不得不出手。

而2011年-2013年,半导体进口金额的异常飙升,主要的原因则是智能手机在全球范围内的普及,以及我国智能手机产业链的崛起。

智能手机与PC电脑相比,不仅仅是人手一部手机所带来的产业规模扩大,更是内部存储芯片需求的爆炸性扩张。

此话怎讲?

原来,早期的电脑,主要使用一种存储芯片,即内存DRAM。

如前面讲到的,内存在断电之后数据会消失,主要是辅助提升CPU运算的速度;

那时候,存储数据的,主要还是靠软盘、硬盘、光盘等机械式存储手段,半导体还无能为力。

进入智能手机时代,机械式存储的缺点暴露无遗,毕竟巨大的体积几乎没有压缩空间,你让一部巴掌大的手机怎么能看得上笨重的机械式存储呢?

于是,闪存NAND FLASH被引入进来。

闪存是一种断电也不会丢失数据的半导体存储技术,早期的时候由于技术不成熟,容量有限,主要用在了U盘、MP3播放机上面。

但有一个优点,是闪存无法被忽视的:它的体积可以做的很小,随着技术的进步,密度和容量可以不断提升。

自从引入了手机作为存储载体之后,闪存的市场规模开始爆炸式成长,并且在技术进步之后,进一步渗透至笔记本电脑、平板电脑等领域。

一个巨大的产业链从此诞生!

可怜的是,闪存最早是由日本东芝发明的,可是今日的东芝,闪存业务已经被甩卖,退出了这个行业的角逐,跟内存时代的英特尔如出一辙。

2017年,中国芯片进口2600亿美元,其中存储芯片进口总额886.17亿美元,占比三分之一,同比增长38.8%,是增速最快的部分。

其中,韩国产芯片的进口规模达463.48亿美元,同比大增51.3%,在总进口中占52.3%。这里面,储存芯片的双龙头,韩国的三星和SK海力士成为最大的受益者。

2018年,中国存储芯片进口额达1230亿美元,同比猛增1188.9%,势头不减。

强劲的需求增长和国家安全考虑,让存储芯片成为我国半导体产业成长的主战场,其中闪存NAND FLASH又是关键。

我们看下面这个表:

▲

注:晶圆厂条形图标注时间为投建开始时间与首次投产/量产

这是我国当下半导体产业的主要投资项目和规划。

可以看到,规模最庞大的是以下几个项目:紫光+长江存储、合肥长鑫、福建晋华、中芯国际。

其中——

中芯国际做的是纯晶圆代工,由于和台积电技术差距太大(中芯14纳米,台积电7纳米),长期来看只能跟着喝点汤;

福建晋华和台湾晶圆厂第二名的联电合作,进军技术门槛较低的消费电子内存产品,市场前景有限;

最值得关注的是长江存储和合肥长鑫两大项目。

先说合肥长鑫。

长鑫做的是手机内存产品,成长性不如长江存储进军的闪存业务。

不过,就市场格局而言,内存主要由三星、SK海力士、美光三家垄断,巨头们有很强烈的控价意愿,所以跌价风险较低,只要产能规模上来,技术差距不大,就有可能实现长期盈利。

长鑫的DRAM内存项目投资超过72亿美元(495亿人民币),分三期建设,整合了合肥政府、大基金、兆易创新等三方力量。

目标2019年三季度推出8Gb LPDDR4,到2019年年底,产能达到2万片一个月;2020年开始规划二厂建设;2021年完成17纳米技术研发。

进度顺利的话,19nm内存2020年12.5万片月产能满产,预计占全球内存产能8%,年产值50亿美元。

再说长江存储。

如果说长鑫只是地方队的话,长江存储则是真正的国家队,整合了大基金、紫光集团的力量。

论规模,长江存储预计投资240亿美元(1600 亿人民币),比长鑫项目大三倍,同样是分三期建设,包括武汉、南京、成都三座工厂;

论技术,长江存储实力最雄厚,拥有1000人的研发团队,未来将进一步扩大到2000人以上,每年的研发投入高达10亿美元。

进度也是最快的,目前已经发布了全新3D NAND架构Xtacking,将I/O速度提升到3Gbps(目前业界最先进的速度值是1.4Gbps)。

按照计划,长江存储将在2019年下半年量产64层128G产品,月产能2万片;

到2023年,长江存储的目标是实现64层3d闪存30万片月产能满产,年产值100亿美元以上,预计占全球闪存产值的20%以上,并在技术上发布128层256G的业界最先进产品。

综合长江存储和合肥长鑫的投资计划,2020年是个关键时点。

之前,主要是工厂建设、设备采购、研发测试;之后,将进入到大规模量产和良率爬升、技术超越的阶段。

如果说,下游的晶圆厂投资是个苦生意,靠的是资金补贴+熬时间实现,是国家的强力意志体现;

那么,下游需求扩张推动下的上游需求——设备与材料,就是我们投资者的最大机会了。

哪家公司能够坚定执行台湾式的分工专业化战略,在技术上实现突破,哪家公司就有机会脱颖而出,成为这股投资扩张浪潮里的“十倍股”。

半导体设备和材料有着非常繁多的细分领域,比如:

设备,有光刻、刻蚀、薄膜沉积、过程工艺控制、检测、清洗等不同环节的细分领域;

材料,有硅晶圆、光罩、靶材、光刻胶、湿电子化学品、硅微粉等等;

对于投资者来说,主要关注的是以下几点:

第一,该领域是否具有较大的市场空间,以保证标的公司的持续成长潜力;

第二,该领域是否存在技术革新的可能性,如果技术上不存在革新,本土公司是很难靠质量(这通常是本土公司的弱项)拿到订单的;

第三,从投资节奏来说,2020年之前,主要的看点是下游产能投产带来的设备需求,2020年之后,主要的看点是下游量产、扩产带来的材料需求。

第四,最重要的观察点,是哪家公司进入到了长江存储、合肥长鑫的采购清单,以及订单的份额占比。

我们以长江存储截止2019年4月的设备订单中标情况为例子:

长江存储共采购了212台国产设备,占总设备采购数的12%,也是国产半导体设备的最大单一采购方。相比而言,其他国内芯片厂目前对国产设备的采购比例仍在10%以下。

这批订单对国内芯片设备公司的营收带来了巨大影响——

中微半导体:

2017-2019年4月,来自长江存储的设备采购分别为5台、11台、26台。这26台设备带给中微半导体的营收贡献在7.6亿元左右,相比2018年的2.4亿元已经出现了大爆发的势头!

北方华创:

2018年,来自长江存储的设备采购只有5台,贡献营收约1亿元,2019年截至4月的设备采购已经有27台,贡献营收约2亿元,同样有大爆发的势头!

好了,让我们总结一下:

上一个十年,智能手机革命驱动了半导体行业的大发展,尤其是存储芯片的需求高增长,并带来了涨价潮、国家安全忧虑和中国产能大跃进的浪潮。

下一个十年,半导体的需求增长将由5G通信、新能源汽车、无人驾驶汽车、人工智能与云计算、物联网等技术革命所持续推动。

在持续增长的需求驱动下,在政策补贴的推波助澜下,我国半导体行业在光电器件、功率器件、芯片的设计、设备、材料等上游环节存在着非常多的投资机会。

如果说,早期我国半导体行业的成功,主要是发生在封测、二极管、三极管等低毛利率的劳动力密集型环节;

那么未来,主要就是看高毛利率的创新研发环节,谁能够在技术上获得突破,谁就能够跑出来。

在过去十年的智能手机产业链爆发过程中,美日韩台的对手曾经强大得让我们难以望其项背,但康得新、信维通信、大族激光等一批十倍股公司仍然见缝插针的成长。

未来的半导体行业,同样是这个道理,我们相信将会有更多的优秀公司脱颖而出。

2. 风险

高收益高风险并存的行业

高成长和高风险是如影随形的,而对于半导体行业来说,最重要的风险在于两点:

1、行业的周期性

2、补贴政策的扰动

先说第一点,行业的周期性。

半导体从来就是一个成长与周期双螺旋式上升的行业。

成长来自需求的扩张,周期则主要来自供给的脉冲式扩张。

如何理解这句话?

半导体的制造环节,投资规模巨大,一个项目从立项、工程建设、试产、良率爬升、满产,周期可以达到2-4年;

通常下游需求旺盛、价格高涨的时候,就会引来新进入竞争者的大量项目立项,一旦项目纷纷投产,势必就会导致产能的过剩,形成价格暴跌。

这又会导致部分实力弱小的竞争者退出,加上下游需求的成长,价格进入新一轮的上升周期。

这就形成了半导体行业的周期规律。

事实上,经历过2017年的繁荣之后,2018年下半年的存储芯片价格就出现了跌价苗头。

不过,这一轮的下行周期跟我国半导体行业的投资浪潮关系不大。

因为2019年上半年,长江存储、合肥长鑫等几个本土大厂都还没开始量产呢。

主要原因是,经过几年的技术进步,三星、SK海力士、美光三巨头的主流工艺良率在不断提升,而且此前扩建的工厂也在陆续投产,供应量年增长20%左右,而智能手机市场饱和,需求停滞。

一增一减之间,供需失衡,新的周期就降临了。

不过,这只是下游的产业链情况,而对于上游的设计、设备等环节来说,目前烦恼还不存在。

毕竟,已经开建的项目,开弓没有回头箭,该采购的设备还是要采购的;

而等到本土产能在2020年后量产,随着5G、无人驾驶等新一轮科技革命的到来,需求爆发,周期将再次向上。

再说第二点,政策补贴的扰动。

目前我国的半导体投资热潮,相当大的一部分驱动力来自政策的补贴。

而政策,有进就有出,一旦退坡,或者退出,将对整个行业带来巨大的负面冲击。

今年我国的光伏、新能源车政策退坡和退出,投资者应该能够感受到其杀伤力。

政策什么时点退出不好说,不过通常和该产业的成熟度、在我国经济战略层面的地位有密切关系。

比如光伏和新能源车政策的退坡、退出,就和两个行业已经建立了在全球的优势地位有密切关系,让我国政府相信,即使政策退出,这个行业也能在全球竞争中获得相对优势。

而半导体行业,要获得类似的地位,显然还有很长的路要走,因此这方面的风险暂时也不用担心。

总体而言,半导体行业未来的机会远大于风险,是我国高端制造升级的主要方向之一,也会是我们君临的重点研究与跟踪领域之一,欢迎大家的关注。