海航拆分

6

海航将拆分为四大独立板块!创始人陈峰股权遭

6

海航集团破产重整有了最新安排。

海航集团官微最新披露,9月18日,海南省海航集团联合工作组组长、海航集团党委书记顾刚在海航安全生产经营例会上表示,重整完成后海航将拆分为四个完全独立运营的板块——航空板块、机场板块、金融板块、商业及其他板块,各自由新的实控人股东带领前行。

顾刚还向数千名员工透露,重整后老股东团队及慈航基金会在海航集团及成员企业权益将全部清零,不再拥有相关股权。

此前,9月12日海航集团发布相关破产重整战投招募结果:确定辽宁方大集团实业有限公司为海南航空控股股份有限公司战略投资者,海南省发展控股有限公司为海航基础设施投资集团股份有限公司战略投资者。公告显示分别将于9月27日-30日召开破产重整各程序第二次债权人会议。

顾刚在例会中强调,距离二债会的召开不足十天,目前集团破产重整已进入最后冲刺阶段。

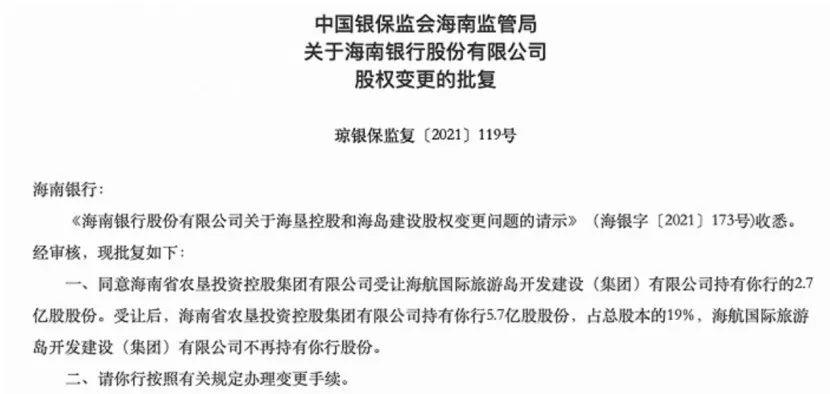

值得注意的是,近日银保监会官网披露,海南银行股权变更事项获批,海航国际旅游岛开发建设(集团)有限公司不再持有海南银行股份。这也意味着,海航系正式退出海南银行。

9月18日,顾刚主持召开2021年度第39周安全生产经营例会,集团高管、海航航空及各事业部经营团队、重点企业主要负责人、各体系业务骨干、一线特业员工代表近2000人参会。

顾刚表示,如顺利完成破产重整,海航将重整拆分为四个完全独立运营的板块——航空板块、机场板块、金融板块、商业及其他板块,各自由新的实控人股东带领前行,相互完全独立,确保各板块各自回归主业、健康发展。

顾刚强调,盲目多元化的道路很难走好,各公司要力争通过重整,重塑自身、提升管理、发展业务,在各自的主业领域深耕细作。

海航官网显示,目前集团业务板块已缩减为四个,分别是:海航航空、航空空港事业部、航空租赁事业部、非航空资产管理事业部。

海航航空是海航集团旗下大型航空产业控股集团,涵盖航空客运、货运、通用航空及航空辅业等航空业务。目前旗下航空公司14家,机队规模近900架,境内航空企业已开通国内外航线2000余条,通航城市200余个,年旅客运输量逾1.2亿人次。

其中,航空板块子公司*ST海航上半年实现营收约183.34亿元,同比增长56.54%;净亏损8.81亿元,较上年同期的118亿元净亏损收窄;其营收增幅、亏损减幅高于多家头部航空公司。

航空空港事业部以机场运营为核心、以海南自贸港为重点投资开发区域,业务涵盖机场运营及建设,临空产业园开发,写字楼、商场、酒店等持有型物业经营,物业服务等。拥有海航基础和美兰空港(00357)两家上市公司。管理海口美兰、三亚凤凰、琼海博鳌三个国际机场,以及三沙、宜昌、营口、安庆等全国8个机场。2019年岛内四家机场年旅客吞吐量达到4500万人次,并在疫情严峻形势下保持了强劲增长态势。依托自贸港建设的高速发展,预计2025年,三家机场吞吐量将达到6200万人次。

其中,机场板块子公司*ST基础2021年上半年营收25.6亿元,同比增长36.13%;依托自贸港政策,机场、参股免税业务收入同比增长74.87%、151.27%。整体看,经营乘势增长迅猛。

航空租赁事业部涵盖租赁、保险、信托等业务。旗下渤海租赁为中国A股上市的国际化租赁集团,截至2020年9月30日,渤海租赁自有、管理及订单飞机为871架,服务于全球61个国家的145家航空公司客户;自有及管理的集装箱箱队规模达371万CEU,分布于全球152个港口,服务于全球759家客户。

非航空资产管理事业部作为海航集团旗下非航空类资产的经营者,下辖企业和资产划分为科技物流、实业、旅游酒店、金海智造4个资产包。其中,上市公司8家,业务涵盖商贸流通、电子商务、酒店运营、景区管理、船舶制造、技术与供应链服务等领域,运营商超门店145家、百货门店12家、商业物业56万、酒店40余家、客房数近1万间、年造船能力600万载重吨。

在集中主业发展的同时,房地产开发等业务将被逐渐剥离。

顾刚在此前的海航基础专研调研会上曾表示,如重整成功,海航基础要逐步退出房地产开发业务,紧紧围绕机场发展及免税商业发展两大核心业务板块谋篇布局。要积极谋划加速国兴大道沿线地产项目的出让与盘活,加速退出房地产类投资。

顾刚在上述例会中进一步透露,重整后老股东团队及慈航基金会在海航集团及成员企业权益将全部清零,不再拥有相关股权。

根据海航集团此前披露的股权架构,海航集团由海南省慈航公益基金会、Hainan Cihang Charity Foundation Inc.、12名自然人以及海南航空控股股份有限公司间接拥有。其中,分别设立在境内外的慈航基金会和Cihang Foundation拥有海航集团50%以上股份,12个自然人股东持股47.5%,海南航空控股股份有限公司持股0.25%。12个自然人股东均为海航集团创始人和高管,其中,陈峰和王健分别持股14.98%,为最大自然人股东。

老股东团队股权将依法依规清零,这也意味着陈峰等创始团队将从法理上正式退出海航集团及旗下数以千计的海航系公司,同时慈航基金会与海航的关系将彻底被切割。

顾刚表示,这一安排既是法治化、市场化破产重整的法律要求,是股东必须承担的基本责任,也是民营企业野蛮生长带来的必然后果。海航上下要深刻反思海航民营企业28年的发展,不断汲取过去盲目扩张、没有敬畏的教训。

由于无法清偿到期债务,早在1月29日,海航集团官网和官微以及相关上市公司齐发公告,宣告海航集团走向破产重整的“重生”之路。

进入重整程序后,海航集团一直在为旗下航空主业板块,机场板块及供销大集(非航资产)招募战略投资者。

9月12日,*ST海航、*ST基础分别发布公告,确定辽宁方大集团实业有限公司为海航集团航空主业战略投资者,同时确定海南省发展控股有限公司为海航集团机场板块战略投资者,若投资完成,战略投资者可能成为公司控股股东。此外,海航集团非航板块的*ST 大集暂未披露最新战略投资者招募进展。

两家公司还公告第二次债权人会议将于月底召开。该会议也明确意味着,海航集团的破产重整工作已经接近尾声,只待投票结果。

*ST海航、*ST基础表示,如果公司实施重整并执行完毕,重整计划将有利于改善公司的资产负债结构,减轻或消除历史负担,提高公司的盈利能力。但公司后续经营和财务指标如果不符合《上海证券交易所股票上市规则》等相关监管法规要求,公司股票仍存在被实施退市风险警示或终止上市的风险。

伴随此次公告发布,海航控股还发布了《海南航空控股股份有限公司出资人权益调整方案》,对海航控股进行出资人权益调整,以海航控股现有A股股票按照每10股转增10股实施资本公积金转增。

顾刚在经营例会中指出,航空主业通过引战,如果顺利完成重整,将达到回归主业的目的,彻底甩掉历史包袱、轻装上阵。重整完成后,以前高额的航空主业财务总费用预计将大幅下降近80%以上。

顾刚强调,目前破产重整已进入最后冲刺阶段,距离二债会的召开不足十天,重整后续工作程序多,任务重,只能全力以赴,倒排工期,梳理各项工作,确保会议顺利召开,确保“两节”期间安全稳定运营。

9月17日,银保监会官网披露,海南银行股权变更事项获批,海航国际旅游岛开发建设(集团)有限公司不再持有海南银行股份。

海南省农垦投资控股集团有限公司受让海航国际旅游岛开发建设(集团)有限公司持有海南银行的2.7亿股股份。受让后,海垦控股集团持有海南银行5.7亿股股份,占总股本的19%,成为该行第一大股东。

海南银行2020年年报显示,截至2020年末,海航国际旅游岛开发建设(集团)有限公司为海南银行第六大股东,持股数为2.7亿股,持股比例为9%。由于对海航集团关联授信规模较大,海南银行面临较大的调整压力。

根据东方金诚发布的评级报告,截至2020年6月末,海南银行关联集团授信余额合计35.88亿元。其中最大关联集团为海航集团,授信余额为24.39亿元,占到海南银行期末资本净额的比重为45.85%。

2020年2月,海南省政府牵头会同相关部门派出专业人员共同成立了“海南省海航集团联合工作组”,推进海航集团风险处置。当时海南银行已与海南省本地意向国企进行洽谈,积极推进股权转让工作。

此次股份转让也意味着,海航系正式退出海南银行,海南省农垦投资控股集团成为海南银行第一大股东。

责编:林根