“微盘股”量化基金现在还适合追吗?

花无百日红。

作者 | 市值风云基金研究部 编辑 | 小白

作者 | 市值风云基金研究部 编辑 | 小白

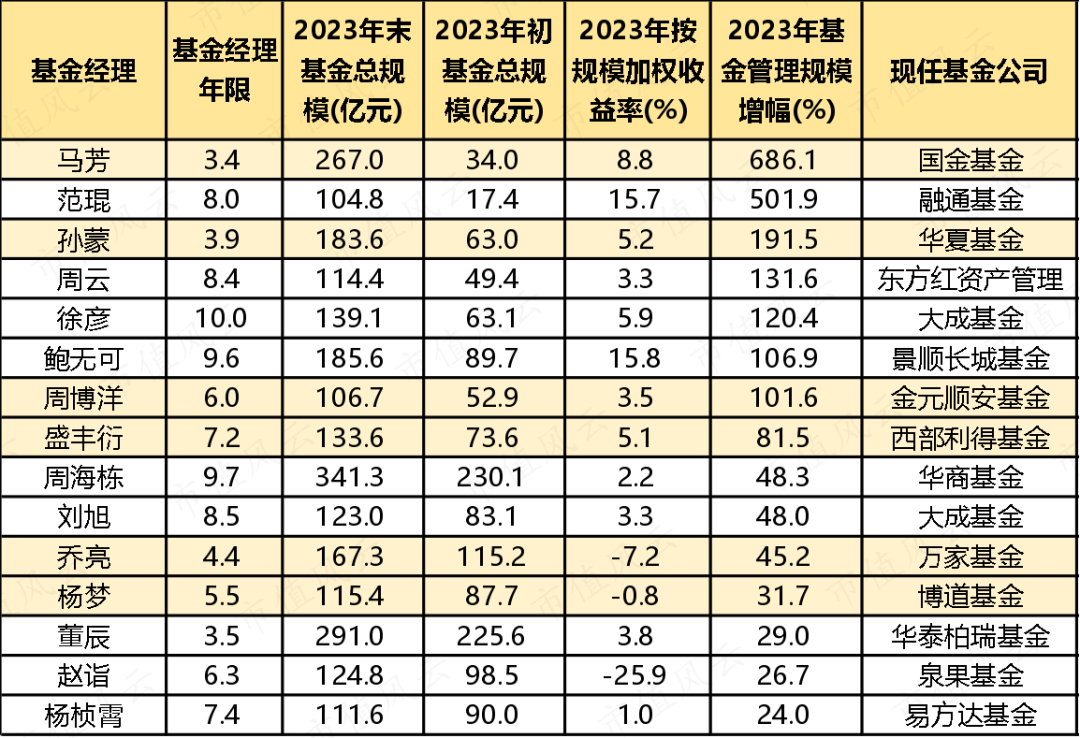

还是那套标准的“造星”流程 ETF、QDII和量化基金是2023年最火热的三个基金品种,其中ETF以规模为唯一判断标准,拼的是基金公司的渠道能力。 按照过往的例子来看,每个细分主题一般只能跑出1-2只规模较大的ETF,后来者也难以竞争,毕竟只是跟踪指数,收益率都差不多,买谁都一样。 QDII虽然增幅惊人,但规模摆在那里,难成气候。 而最适合玩当年“造星”那一套的就是量化基金,只是当年“明星”基金经理嘴上的那套“价值投资”、“护城河”变成了现在的“多因子”、“策略”,“造星”那一套打法并无差异,管理费率与其他主动型基金相同,基金公司花钱推销的动力最大。 剔除掉一批因新接任基金而导致规模大幅增长、任职年限不足3年的基金经理后,2023年百亿规模基金管理规模涨幅前15名中,有6名基金经理管理量化基金,占比为40%。

还是那套标准的“造星”流程 ETF、QDII和量化基金是2023年最火热的三个基金品种,其中ETF以规模为唯一判断标准,拼的是基金公司的渠道能力。 按照过往的例子来看,每个细分主题一般只能跑出1-2只规模较大的ETF,后来者也难以竞争,毕竟只是跟踪指数,收益率都差不多,买谁都一样。 QDII虽然增幅惊人,但规模摆在那里,难成气候。 而最适合玩当年“造星”那一套的就是量化基金,只是当年“明星”基金经理嘴上的那套“价值投资”、“护城河”变成了现在的“多因子”、“策略”,“造星”那一套打法并无差异,管理费率与其他主动型基金相同,基金公司花钱推销的动力最大。 剔除掉一批因新接任基金而导致规模大幅增长、任职年限不足3年的基金经理后,2023年百亿规模基金管理规模涨幅前15名中,有6名基金经理管理量化基金,占比为40%。  (来源:Choice数据,制图) 其中国金基金的马芳表现最为亮眼,全年基金规模暴增233亿,其2023年基金按规模加权收益率表现确实不错,达8.8%,跑赢同期中证500指数(业绩基准)达16个百分点。风云君去年也深入研究过马芳,感兴趣的老铁可以去阅读。 (来源:) 华夏基金的孙蒙、金元顺安的周博洋和西部利得基金的盛丰衍等也是公募量化“小圈子”的名人了,2023年均能实现正收益。借这股“东风”,他们的管理规模纷纷冲破百亿元,可谓名利双收。 (来源:) 此外,其他量化基金经理也非常吃香。中信保诚基金的江峰管理规模突破15亿,同比暴增16.8倍;招商基金的王平管理规模从年初的69.8亿上升至132.1亿,同比增长89%;南华基金的黄志钢管理规模上升至23亿,同比大增28.3倍。

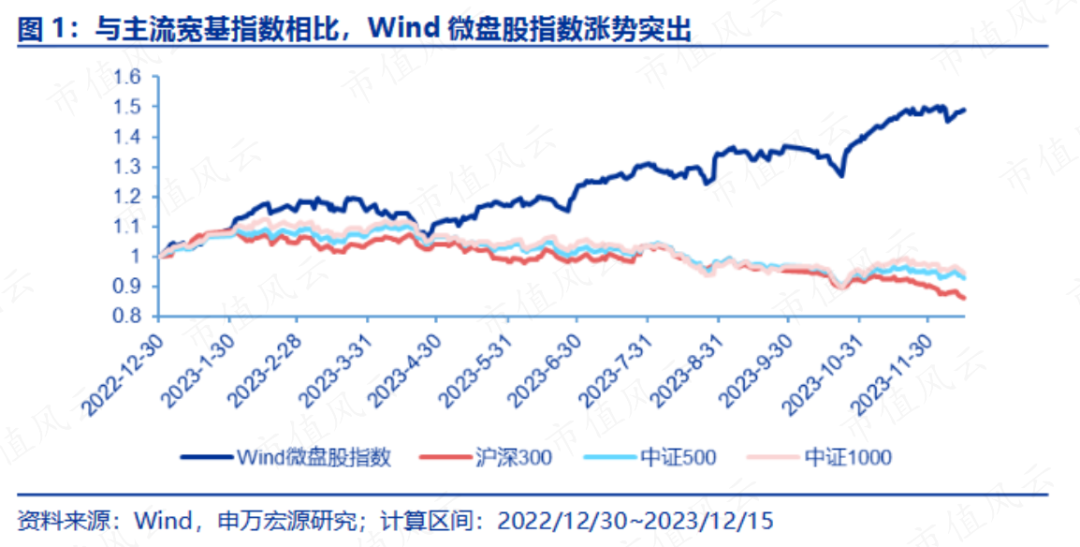

(来源:Choice数据,制图) 其中国金基金的马芳表现最为亮眼,全年基金规模暴增233亿,其2023年基金按规模加权收益率表现确实不错,达8.8%,跑赢同期中证500指数(业绩基准)达16个百分点。风云君去年也深入研究过马芳,感兴趣的老铁可以去阅读。 (来源:) 华夏基金的孙蒙、金元顺安的周博洋和西部利得基金的盛丰衍等也是公募量化“小圈子”的名人了,2023年均能实现正收益。借这股“东风”,他们的管理规模纷纷冲破百亿元,可谓名利双收。 (来源:) 此外,其他量化基金经理也非常吃香。中信保诚基金的江峰管理规模突破15亿,同比暴增16.8倍;招商基金的王平管理规模从年初的69.8亿上升至132.1亿,同比增长89%;南华基金的黄志钢管理规模上升至23亿,同比大增28.3倍。  微盘股指数交易拥挤度如何? 然而,量化基金之所以能在弱势中赚取相当不错的收益,主要原因还是2023年比较特殊,按照A股所有股票的全年涨跌幅排序,有55%的股票全年上涨,中位数上涨了4%,被大家称之为“下跌的牛市”。 而且,微盘股指数在2023年的大涨也导致了专注这类股票的量化基金创造良好的收益。

微盘股指数交易拥挤度如何? 然而,量化基金之所以能在弱势中赚取相当不错的收益,主要原因还是2023年比较特殊,按照A股所有股票的全年涨跌幅排序,有55%的股票全年上涨,中位数上涨了4%,被大家称之为“下跌的牛市”。 而且,微盘股指数在2023年的大涨也导致了专注这类股票的量化基金创造良好的收益。  (来源:申万宏源研究所) 而且,风云君并未发现做沪深300指数增强的量化基金在2023年能表现好的,都是在吃微盘股的红利。 只要避开公募基金重仓股,甚至与公募基金的加减仓反着做,2023年都能取得相当不错的收益率,这些恰好是量化基金覆盖的范围。 而在2024年1月份每天4000多只股票下跌的那段时间,量化基金并未展现出比权益类基金优秀的回撤。马芳、周博洋的招牌基金在1月的最大回撤均超13%,其他量化基金经理的最大回撤基本在10%以上。

(来源:申万宏源研究所) 而且,风云君并未发现做沪深300指数增强的量化基金在2023年能表现好的,都是在吃微盘股的红利。 只要避开公募基金重仓股,甚至与公募基金的加减仓反着做,2023年都能取得相当不错的收益率,这些恰好是量化基金覆盖的范围。 而在2024年1月份每天4000多只股票下跌的那段时间,量化基金并未展现出比权益类基金优秀的回撤。马芳、周博洋的招牌基金在1月的最大回撤均超13%,其他量化基金经理的最大回撤基本在10%以上。  (来源:) 而根据申万宏源证券的研究显示,微盘股目前的交易活跃度已接近历史高点,且自2021年至今大幅跑赢大盘,时间基本上与第一段统计范围(2014-2017年)时间相当,接下来会不会出现变盘的可能?

(来源:) 而根据申万宏源证券的研究显示,微盘股目前的交易活跃度已接近历史高点,且自2021年至今大幅跑赢大盘,时间基本上与第一段统计范围(2014-2017年)时间相当,接下来会不会出现变盘的可能?  (来源:申万宏源研究所) 风云君并不是说“微盘股”量化基金后续肯定会跌,只是从市场博弈的角度去看,继续过度追捧“微盘股”指数相关的量化基金已无必要,不如挖掘过去3年已经跌出安全边际的部分核心资产,以及因重配核心资产而被基民谴责的基金经理们。 实在不行的,考虑一些围绕沪深300指数做增强的量化基金也是不错的选择。 市场风格是轮动的,哪有一直颓废永不翻身的策略?免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

(来源:申万宏源研究所) 风云君并不是说“微盘股”量化基金后续肯定会跌,只是从市场博弈的角度去看,继续过度追捧“微盘股”指数相关的量化基金已无必要,不如挖掘过去3年已经跌出安全边际的部分核心资产,以及因重配核心资产而被基民谴责的基金经理们。 实在不行的,考虑一些围绕沪深300指数做增强的量化基金也是不错的选择。 市场风格是轮动的,哪有一直颓废永不翻身的策略?免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为原创 未获授权 转载必究

本文作者可以追加内容哦 !