ETF大赛 | 海报揭秘买什么——创业板成长ETF(159967)

第二届ETF模拟投资菁英挑战赛已经正式开启报名,有人直接来问小编,大赛应该买什么?

对此,小编只有一指海报,露出神秘微笑。你们只会夸海报好看,但仔细看里面可是出现了16次ETF啊!此处一定有人回头翻这个推送《第二届全国ETF模拟投资菁英挑战赛报名启动,一起ETF吧!》。

9月12日起,深市基金将带大家一起走进这些海报上的产品,给“大赛买什么?”这个问题提供一些参考,好好利用这一个月了解知识和市场吧,10月16日正式开赛等你大显身手!

目录

1. 一问:为什么要投资创业板?

2. 二问:什么是“Smart Beta”,有哪些优势和风险?

3. 三问:为什么创业板需要Smart Beta策略?

4. 四问:创成长指数运用了哪些Smart Beta策略?

5. 五问:创成长指数的表现是怎样的?

6. 六问:创成长指数的行业分布是怎样的?

7. 七问:创成长指数公募基金配置是怎样的?

8. 八问:创成长指数当前的估值是怎样的?

9. 九问:创成长ETF北向资金覆盖率如何?

10. 产品长图

一问:

为什么要投资创业板?

2009年10月30日创业板首批28家公司挂牌上市,截止最新,创业板上市公司已达到1283家,总市值12.3万亿占全部A股市值的13.01%,成交额更是占到了全A的四分之一,随着创新企业的发展而逐步壮大。创业板的股票具有高成长以及非常鲜明的新兴行业属性。作为服务于国家创新驱动发展战略,支持创新型、成长型企业发展的重要板块,创业板在这十几年里快速发展,对于新兴经济已经形成了较高的代表性。(数据截止2023/7/3)

从风格角度来看,创业板属于典型的成长风格,在当前流动性宽裕的背景下,对成长风格形成利好。从增长潜力来看,创业板上市公司通常是新兴行业的代表,拥有创新技术、产品或服务,具有较高的成长潜力,有望在未来实现高速增长,从而获得较好的投资回报。从投资多样化角度来看,创业板市场通常与主板市场存在差异化,将创业板纳入投资组合中,可以分散单一板块风险,提高整体投资组合的回报潜力。

中长期维度,创业板的一系列改革政策有利于提高市场活力,有助于更好地服务实体经济,推动科技产业的发展,同时创业板注册制的推出和成分股的优胜劣汰有助于提升创业板的长期投资价值。

二问:

什么是“Smart Beta”,有哪些优势和风险?

Smart Beta策略是指一种基于因子投资的投资策略,根据一些特定的因子或特征来选择投资组合中的股票,相较传统指数兼顾了一些相对成熟的主动选股策略,旨在获得超过市场表现的回报,并提供相对于传统市场加权指数的不同表现。

Smart Beta策略也有一些风险。特定因子可能导致持仓过度集中,或在市场风格发生转变时或某些市场环境下因子不再有效。

因此,投资者在采用Smart Beta策略时,需要充分理解策略的原理、风险和适用条件,并将其作为整体投资组合的一部分来使用。

三问:

为什么创业板需要Smart Beta策略?

目前投资创业板主流指数型产品,如创业板指,是以市值规模因子维度出发,截取市值排名靠前的100只股票构建组合,而市值靠前不等同于业绩成长性高。创成长指数通过mart Beta策略,在保证个股流动性的基础上去弱留强,以更细分的视角弥补传统指数的不足,为投资者提供新的创业板投资维度,进入创业板投资2.0时代。

四问:

创成长指数运用了哪些Smart Beta策略?

创成长指数的选股策略主要由6个“选池”指标、2个“选材”指标组成,弥补传统指数重“规模”,不重“质地”,重“成交”,不重“表现”的选股方法。

6个选池指标分别为:1.非ST\*ST;2.个股上市时间超6个月;3.个股最近一年无重大违规,财务报告无重大问题;4.个股最近一年经营无异常、无重大亏损;5.考察期内股价无异常波动;6.创业板中半年流通市值前30%。

2个选材指标由成长因子和动量因子组成。其中成长因子主要考量个股财务成长性,指标包含收入增长、利润增长以及息税前利润增长,让各期持仓始终是创业板中业绩最优的一批股票。

动量因子主要考量个股的活跃性,指标包含当前股价除以过去 52 周高点的比例、上 12 个月至上个月的累计收益、上 12 个月至上个月的累计超额收益(相对于全 A 市场市值加权组合),捕获创业板中各期表现最活跃的一批股票。

另外创成长指数一年进行4次调仓,优胜劣汰节奏更快,同时贴合上市公司一年四次的财报披露期,可以更高效的对业绩不达预期的股票进行轮换,始终保持持仓股票处在更优的状态。

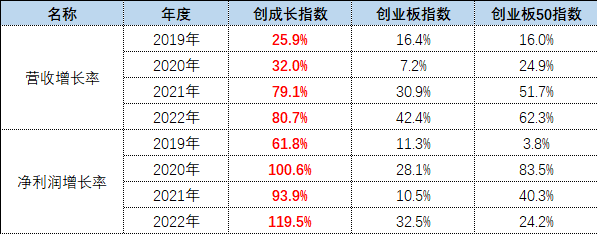

从2019年至2022年财报数据来看,融入了成长因子的创成长指数在营收增长率、净利润增长率方面更加突出。

数据来源:同花顺

数据来源:同花顺

五问:

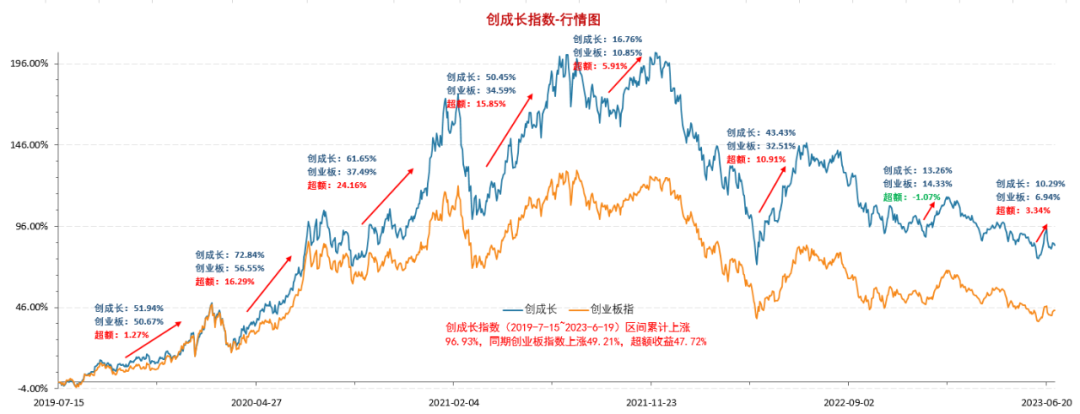

创成长指数的表现是怎样的?

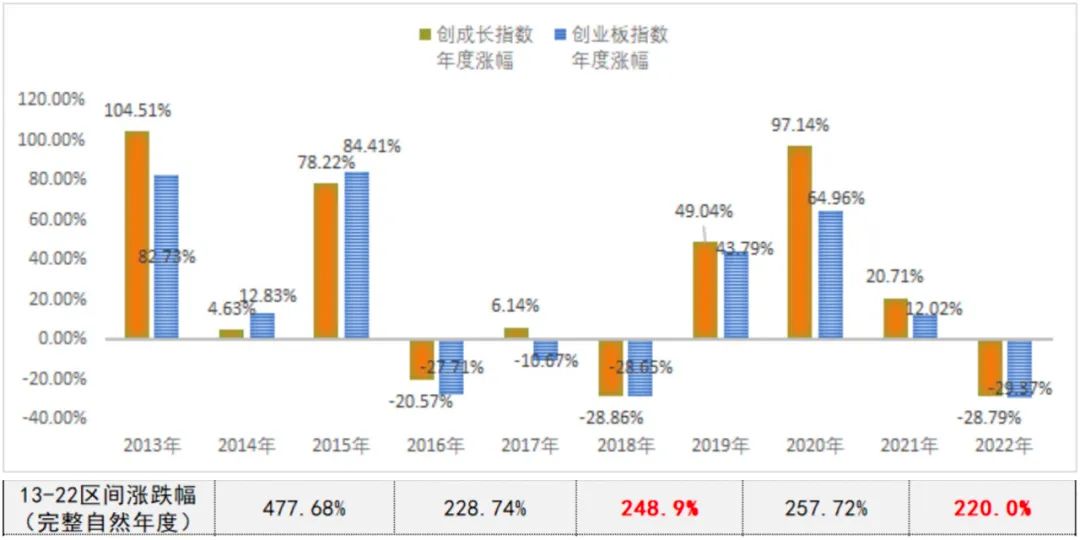

年度表现:从历史表现来看,2013-2023年10个自然年度创成长指数累计涨幅477.7%,年化收益达到了19.2%。

阶段表现:创业板成长ETF上市以来,经历过多次较大幅度的波动,相较于创业板指,展现出更高的弹性。

六问:

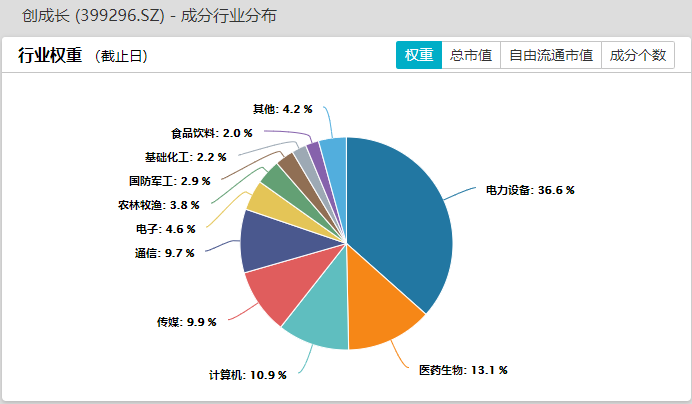

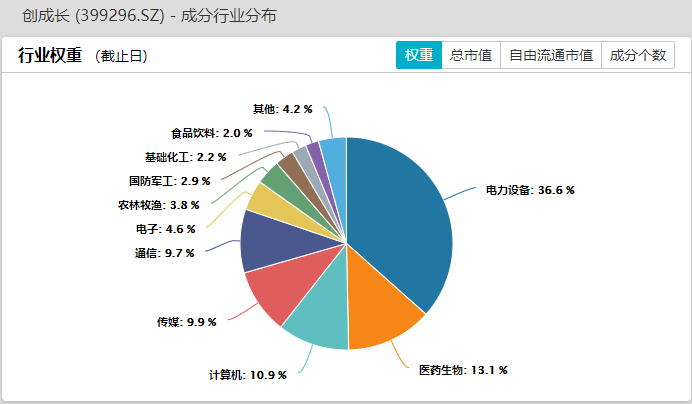

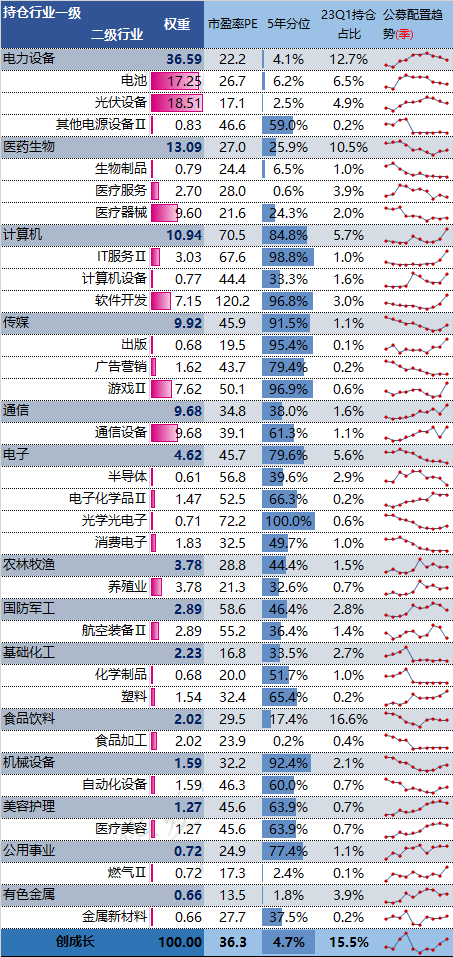

创成长指数的行业分布是怎样的?

按申万一级行业划分,创成长指数主要聚焦电力设备、医药生物、计算机、传媒、通信、电子,符合科技创新的大方向。从细分行业来看,光伏设备占比18.5%、电池占比17.3%、通信设备占比9.7%、医疗器械9.6%、游戏7.6%、软件开发7.1%。

七问:

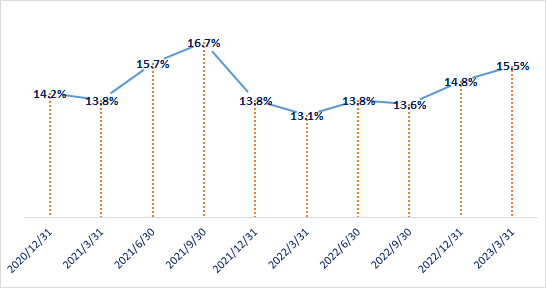

创成长指数公募基金配置是怎样的?

从公募基金披露的定期报告来看,自2022Q1见底以来,呈现连续增配势头,截止2023Q1公布基金持有创成长指数持仓股票占比达15.5%,加仓趋势较好。

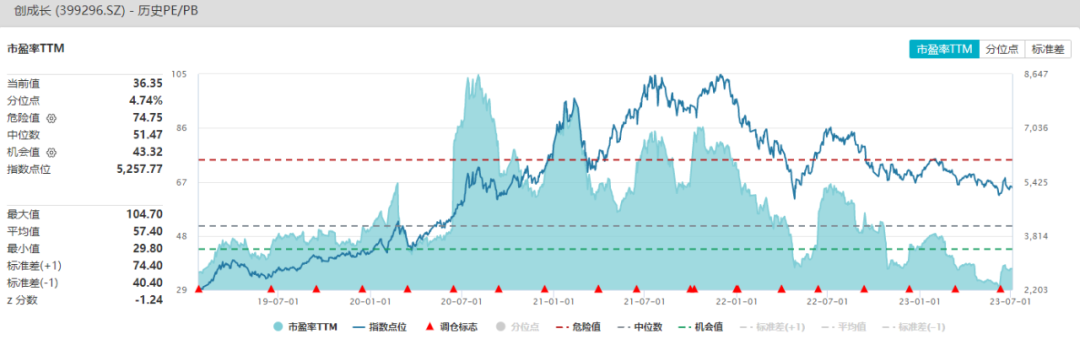

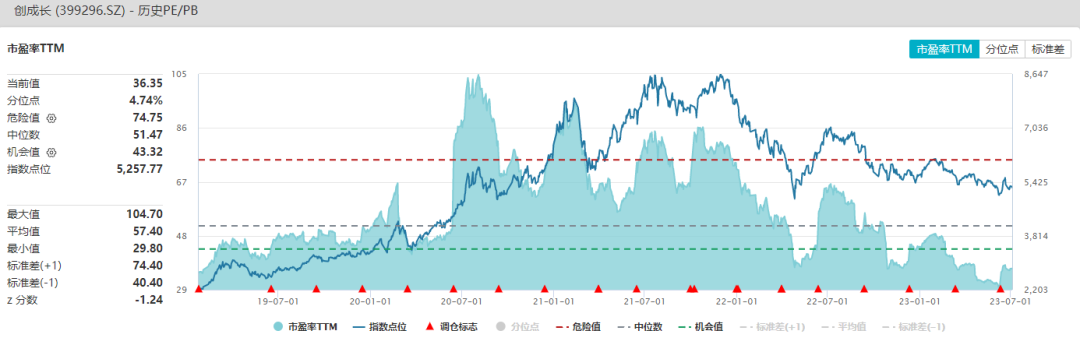

八问:

创成长指数当前的估值是怎样的?

截止2023年7月4日创成长PE(TTM)36.35倍,5年百分位4.74,相较于2020年7月的104倍估值,已回归机会区域。

九问:

创成长ETF北向资金覆盖率如何?

截止2023年7月4日,创业板成长ETF持仓的50只股票全部属于深股通标的,北向资金覆盖率达100%。其中宁德时代北向资金持仓超940亿元,迈瑞医疗持仓超470亿元,阳光持仓超210亿元。

创业板共有1284只股票,今年以来北向资金合计流入创业板491亿元,其中有89.2%的资金流入到创业板成长ETF持仓的50只股票中,合计流入438亿元。

产品长图

风险提示(向下滑动)

本资料(含表格、文字、图片)仅为服务信息,手工统计仅为参考,不作为个股推荐,不构成对于投资者的实质性建议或承诺,也不作为任何法律文件。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。文中提及ETF涨幅为二级市场价格涨幅,基金场内价格不代表基金净值,基金产品历史业绩不预示其未来表现,指数业绩不代表基金未来表现。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,定期定额投资不能保证投资人获得收益。基金资产投资于创业板,会面临创业板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于创业板上市公司股票价格波动较大的风险、流动性风险、退市风险等。创业板成长ETF及其联接基金风险等级R4,属于指数基金,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,定期定额投资不能保证投资人获得收益。我国基金运作时间较短,不能反映股市发展的所有阶段。创成长指数近5年各年涨跌幅,2018 -28.86%、2019 49.04%、2020 97.14%、2021 20.17%、2022 -28.79%。市场有风险,投资需谨慎。数据来源:Wind、 iFinD

更多精彩视频就在全景财经视频号!

点击图片可直接阅读

更多精彩内容请关注全景财经微信公众号

本文作者可以追加内容哦 !