A股巨震有点慌?潜伏中流砥柱龙头新风口!

文|杨帆 出品|天下财道

A股市场向何处去?这是个问题。

本来,从7月底开始,资本市场政策暖风频吹,高层会议明确提出“要活跃资本市场,提振投资者信心”。

这是十分罕见的表态。紧接着,8月3日,实质利好就来了。

中国证券登记结算公司官网消息,拟自2023年10月份起将股票类业务最低结算备付金缴纳比例由现行16%降至平均接近13%。

有专业人士据此估测,此次调整预计可向市场释放300亿元至400亿元资金。

但是,就在大家期待市场进一步走高时,8月11日(上周五),市场一根中阴线不期而至。当日,上证指数、沪深300、创业板指下跌均超2%。

A股巨幅震荡,多空双方的拉锯大战,正在上演。

市场呼唤中流砥柱的新板块。关键时刻,不妨参考一下头部基金公司的思路和布局。

目标锁定清洁能源

市场方向不明之际,只有站得高才能看得远。

从历史数据上看,过去10年来,沪深300和创业板指市盈率均比目前低的时间大约仅有10%。

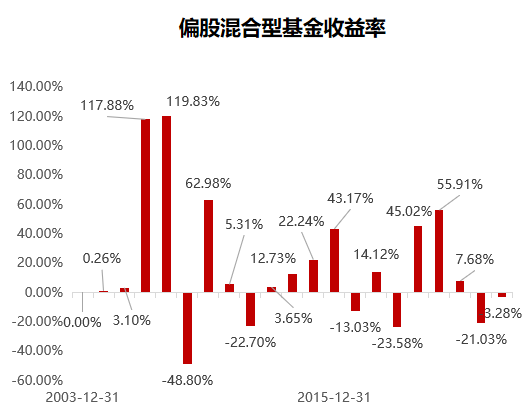

再从公募基金收益的角度来看,自有记录以来,偏股基金中位数从没有出现过连续两年为负的情况。

这些数据都在提示我们:大跌来临不用怕,或许这正是相当不错的分批建仓的时点。

那么,究竟该如何选择行业或者产业呢?

当AI概念聒噪渐消,传统板块业绩待举,新的潜力板块何方可循?

就在前不久,国家标准委等六部门联合印发了《氢能产业标准体系建设指南(2023版)》,这是国家层面首个氢能全产业链标准体系建设指南。

与此同时,非政府组织“全球能源监测”在其发布的研究报告中指出,中国正在巩固其“世界可再生能源领导者”的地位。

截至今年第一季度,中国公用事业规模的太阳能发电能力已达到228千兆瓦,超过世界其他地区的总和。预计到2025年,中国风能和太阳能发电量将增加一倍,达到1200千兆瓦。

这两条信息都共同指向了同一个概念——清洁能源。

清洁能源既包括消耗之后能够恢复补充,很少产生污染能源,可再生能源,如水能、生物能、太阳能、风能、地热能和海洋能,也包括在能源生产、及其消费过程中,选用对生态环境低污染或无污染的能源,如天然气、氢能、清洁煤、核能等。

事实上,在资本市场欲振乏力时,机构投资者已经注意到了清洁能源领域潜藏的投资机会。

就在上周的8月8日,华夏基金正式开售一只重点捕捉“风能、光伏、储能和氢能”等清洁能源细分板块投资机遇的权益产品——华夏清洁能源龙头混合型发起式基金(下称“华夏清洁能源龙头”)(A类018918 C类018919)。

管理这只新龙头的基金经理是杨宇,他是这样看待清洁能源蕴含的投资机会的:“风电、光伏、储能、氢能源是具备长期需求、较高景气度的领域”。

具体而言,风电成本端逐渐回暖,景气度有望继续拔高。在细分板块中,相比陆风更看好空间更大、增速更高的海风。

光伏市场空间广阔,预计下半年行业各环节有望延续高景气。

储能则有望成为超预期释放最确定的受益方向之一。

而氢能也将是未来增长确定性较强的清洁能源细分板块。

此外,杨宇对于全年市场表现也比较乐观。他认为目前市场行情接近底部,综合多重因素来看,未来市场基本面有望迎来盈利和估值的双升。

“龙头”有什么来头

谈到一只新基金,除了它的发行人,投资者对基金经理本人也很感兴趣。

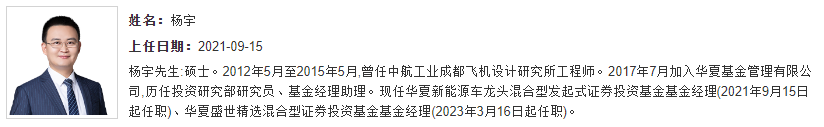

杨宇本科毕业于清华大学工学专业,具有北京大学光华管理学院金融专业硕士和中国航空研究院工学专业硕士学位。

他还曾担任航空工业成都飞机设计研究所总体技术部工程师,是一名具备工科和金融复合背景的基金经理。

2017年,杨宇正式加入华夏基金,跟踪研究覆盖行业包括中游制造、新能源、国防军工、科技等,至今已积累了超过6年行业研究经验。

杨宇擅长先通过自上而下研究行业,深耕产业趋势,关注行业基本面边际变化进行配置判断与机遇把握。在此基础上,再进行自下而上的个股研究,捕捉具备长期成长空间的优质个股。

以杨宇的代表作——华夏新能源车龙头为例,看看他是如何战胜市场的。

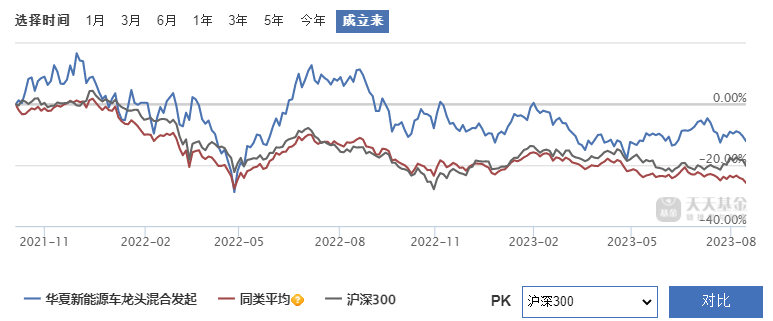

Wind数据显示,该基金自2021年9月15日成立以来,截至今年上半年末,期间A股市场和新能源汽车行业均处于调整中,中证新能源车指数区间跌幅超过了39%。

但是,就是在这种不利的市场环境下,杨宇通过深度研究精选个股,使得华夏新能源汽车龙头A相较于业绩比较基准和中证新能车指数分别斩获了20.84%和33.23%的超额收益。

而且,在杨宇管理该基金期间的所有自然年度,华夏新能源汽车龙头A相对指数均获得了正向超额收益。

另据银河证券基金研究中心统计,截至今年6月30日,华夏新能源车龙头A近一年业绩排名高居汽车主题行业偏股型基金(A类)的第一位,充分体现出基金经理的个人选股能力。

华夏新能源车龙头混合发起式A(013395)累计收益率走势图

生于逆境,卓然超群。用在华夏新能源汽车龙头基金的表现上,应该说恰如其分。

那么,华夏清洁能源龙头基金又是打算如何布局的呢?

公开资料显示,华夏清洁能源龙头的股票投资比例占了基金资产的60%-95%,其中不低于8成的股票资产将投资于清洁能源主题相关股票,同时还可参与港股投资。

在选股层面,该基金建立了严苛的选股标准,将从创新升级、降本增效、管理层、成长空间等方面精选具有长期成长性的优质个股。

这是中规中矩的表述,真本事靠今后实打实的业绩去展现。曾经逆风飞扬水平出众的杨宇,能给华夏清洁能源龙头基金带来什么惊喜,值得投资人观察、跟随和期待。

独树一帜的华夏

华夏基金是行业头部基金公司。公司成立于1998年,属于 “老十家”基金公司。

从规模上看,截至8月9日,华夏基金管理规模超过了11820亿元,位列国内所有公募基金公司前三位。

除了规模,主动权益产品的长期投资收益更能反映一家基金公司的管理水平。

华夏基金旗下主动权益产品近3年年化收益率达6.79%,位居同业前列,大幅超越沪深300等代表性指数。

在海通证券权益类大型公司业绩排行中,华夏基金近3年收益率位列第2/12。

而在华夏基金所有权益类产品中,华夏产业龙头系列堪称独树一帜的存在。

华夏产业龙头系列产品聚焦于特定细分赛道,策略上更加“纯粹、集中”,在投资上更具“锐”度,力争追求极致的行业和个股。

简单通俗地说,一般的行业基金更追求均衡投资,导致集中度不够,很难取得超额收益。

而华夏产业龙头系列产品更强调投资的集中和精准,当然,这对基金经理的选股能力也提出了更高的要求。

为什么要做产业龙头投资?

从历史上看,投资一个领域中最优质的一批公司,在逐渐成长的过程中,能够获得绝大多数的市场份额和利润。

例如,科技领域中前20家公司(对比1357家)数量占比仅1.5% ,却占据了48.5%的净利润;消费领域中前20家公司(对比429家)数量占比仅5%,却占据了近70%的净利润。

从业绩表现上看,华夏基金成立6个月以上的产业龙头系列产品,大部分跑赢业绩比较基准,最高超额收益超过20.92%,平均超额收益7.26%。全部跑赢主流行业主题指数,最高超额收益35.59%,平均超额收益21.17%。

这些都充分体现了基金经理选股带来的。

为什么华夏产业龙头系列产品能够独树一帜?

这首先体现在基金经理的个人特质上。

华夏产业龙头系列产品的基金经理最明显的特征就是专业研究出身,是最了解行业、最了解市场变化的一线投研人员。

他们几乎都是华夏基金自主培养的“中生代”骨干,基本经历了一轮完整的牛熊转换,已经成为华夏基金投资研究的中坚力量。

与此同时,华夏基金打造了一支近60人组成的业内最大投研团队,研究层面已实现全行业覆盖,强大的投研能力也将为产业龙头系列产品的运作提供强有力支持。

值得一提的是,华夏清洁能源龙头就是华夏产业龙头系列的又一款重量级产品。

如何将华夏产业龙头系列产品已经取得的业绩和经验,复制到具有投资潜力的清洁能源领域?经风雨见世面之后,华夏清洁能源龙头基金(A类018918 C类018919)将给出答案。

- END -

免责声明:文章信息不构成投资建议

本文作者可以追加内容哦 !