厮杀的半导体ETF市场

导读:近几年随着我国ETF市场快速发展,目前A股市场已经有800余只各类ETF产品。在各家基金公司的高度内卷下,这些产品跟踪的指数各具特色,它们的规模起起伏伏,那么在该过程中肯定少不了一些有趣的产品或有价值的投资机会。基于这样的背景,大马哈投资推出“有趣的ETF”系列,不定期同大家分享ETF市场各种有趣的事儿。

本文是"有趣的ETF”系列第二篇,聊聊A股半导体ETF市场的那些故事。

自从2018年太平洋彼岸开始对我国半导体产业进行“卡脖子”伊始,国内半导体产业的点点滴滴突破就备受国人瞩目,大家对于半导体行业的认知度得以极大程度的提升。半导体行业本身的周期向上(行业增长的Beta)叠加国产替代(行业增长的额外Alpha)催生出 A股市场半导体行业轰轰烈烈的大牛市。

极高的认知度配合着波澜壮阔的牛市使得不少半导体主题基金吸金无数,像诺安基金的蔡嵩松因All in半导体成为顶流,近期又有德邦半导体因为极致的业绩在短短半年实现规模由2.51亿到24.79亿的十倍跨越。

主动基金如此,ETF同样不例外。

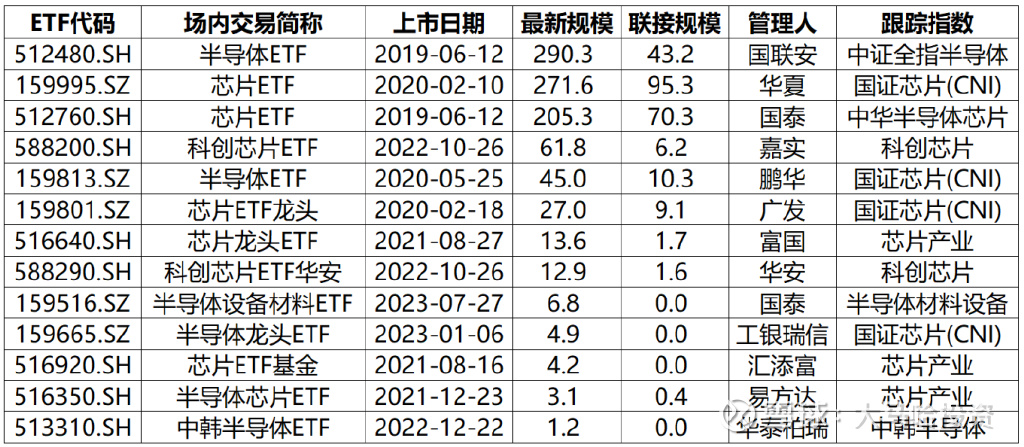

目前,A股共有13只半导体ETF(具体如下表),合计管理规模947.8亿,早已超越证券主题成为A股第一大行业ETF,规模离千亿近在咫尺。

注:数据截至8月4日

然而说到管理规模最大的半导体ETF,大家可能都有点想不到,规模最大的半导体主题ETF既不是华夏的芯片ETF(159995),也不是国泰的芯片ETF(512760),而是国联安的半导体ETF(512480)。我们都知道,ETF市场存在着非常明显的强者恒强效应,那么国联安是如何在这样一个热得发紫的赛道杀出重围的呢,未来半导体主题ETF市场有哪些看点呢?说来话长,今天我们来聊聊半导体主题ETF行业发展背后的故事。

Round1:上交所两只半导体ETF上市,国泰力压国联安一头

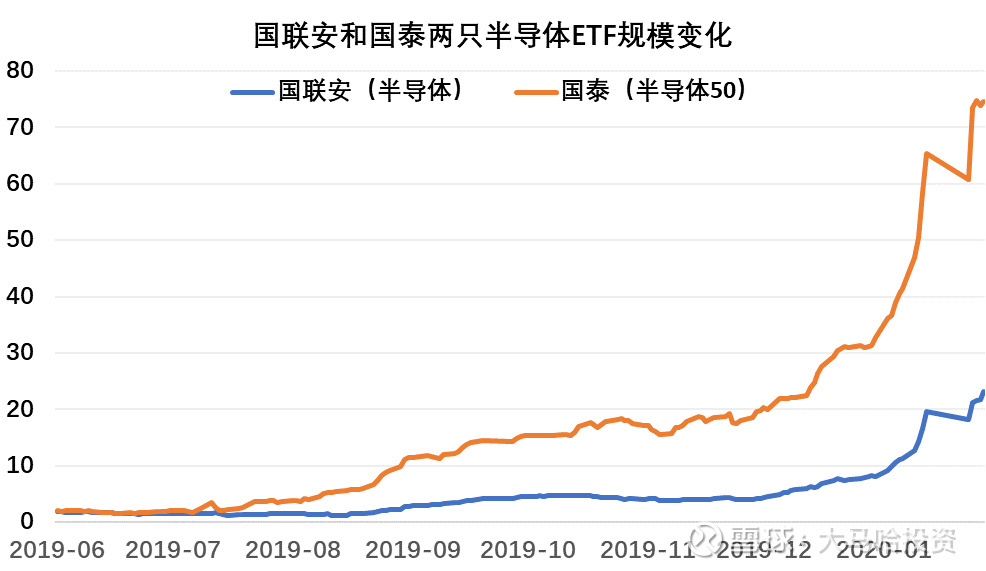

尽管2018年我国半导体行业开始遭遇到美国的打压,但当年半导体股价表现得并不好,中证全指半导体指数全年大幅下跌44.16%。尽管如此,国泰和国联安两家公司还是敏感的嗅到了其中的商业机会,在2019年6月12日同日上市两只聚焦半导体主题的ETF产品,这两只产品在上市前的发行规模都非常小,分别是2.78亿份和3.13亿份。

说到ETF,不得不提的是ETF简称的优势。可能是证监会批文的早晚也可能是运气因素,总之国联安优先拿到了“半导体”的简称,无奈之下国泰将简称取名为“半导体50”。

2019年6月-2020年2月,随着半导体板块不断升温,两只半导体ETF的合计管理规模由6亿的发行规模稳步增长至2020年2月7日的97.8亿。在这期间,尽管国泰的简称逊于国联安,但国泰凭借着自身明显强于国联安的资源禀赋及ETF营销能力,国泰的“半导体50”始终强压国联安的“半导体”一头,而且两者的规模差距稳步的在被拉开,在2020年2月7日97.8亿的规模中,国泰分到了74.6亿,国联安仅分到了23.2亿。

Round2:行业巨头华夏入局半导体ETF市场

2020年2月10日,华夏在深交所发行了第一只也是全市场第三只半导体主题ETF。虽然深交所上市的ETF简称与上交所可以重合,但华夏基金并未选择“半导体”这个简称,而是选择了“芯片ETF”。随后几天广发于2020年2月18日上市的ETF同样未选择“半导体”这个简称,而是选择了“芯片基金”。

这背后的原因可能不难理解,华夏认为相对于“半导体”,“芯片”的认知度似乎更高,因此弃“半导体”选择了“芯片”作为产品上市的简称,不过事后来看这个判断是个巨大的错误。

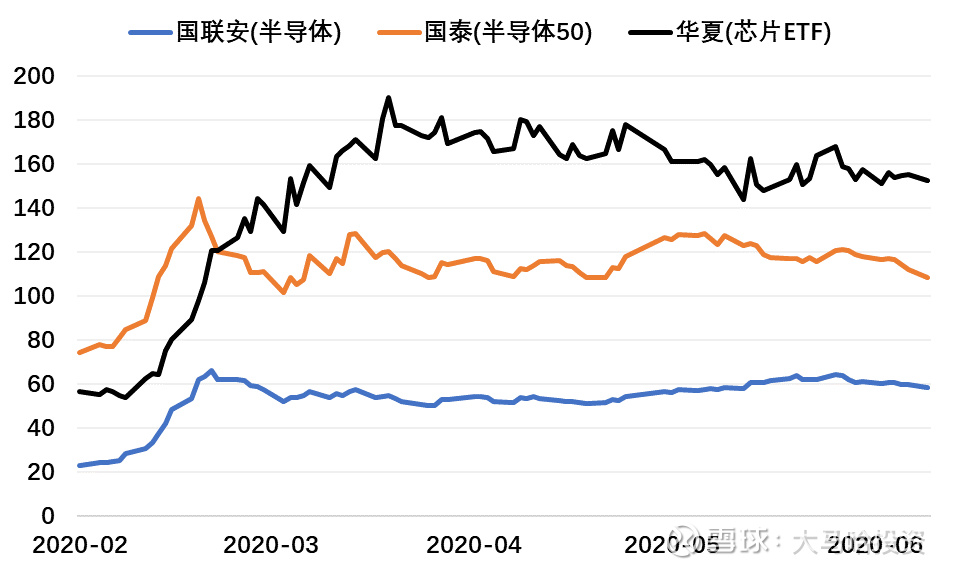

相对于国联安和国泰首发3亿左右的细水长流,ETF大厂华夏则选择了高举高打,华夏的“芯片ETF”发行规模就高达56.7亿,在上市后借着半导体行情的东风,管理规模在庞大的首发规模基础上进一步快速扩大。“芯片ETF”在短短上市16个交易日后便实现了半导体主题ETF一哥由国泰到华夏的易主。

2020年2月28日,芯片ETF规模为120.7亿,超越了半导体50的120.2亿。

这一轮半导体主题ETF的竞争与上一轮一样,还是大公司凭借着资源优势,哪怕存在后发的劣势,但仍然可以凭借着首发及强势持营在规模上突出重围。

Round3:简称大战,国泰跟进华夏

面对规模增长气势如虹的华夏,期初国联安和国泰并未选择在简称上追随华夏。2020年3月16日,上交所增设扩位简称,简而言之即将简称由此前的8个字节扩展为16个字节,国联安和国泰顺势将简称分别在原有的“半导体”和“半导体50”的基础上扩位成“半导体ETF”和“半导体50ETF”。

不过没过多久,国泰终究还是采取了行动,面对自身简称相对于国联安和华夏的劣势,国泰基金选择在2020年6月16日将“半导体50ETF”改名为“芯片ETF”。自此市面最大的三家半导体主题ETF的简称不再发生任何变化,国联安的产品叫“半导体ETF”,国泰的产品叫“芯片ETF”(上交所),华夏的产品叫“芯片ETF”(深交所),它们在2020年6月16日的规模分别为59.6亿、109.6亿和156.7亿。

同样是在2020年,8月23日深交所追随上交所同样给ETF添加扩位简称,在深交所上市的三只ETF趁着这个机会,开启新一轮的简称瓜分大战。华夏由于占据天时地利,仍然将简称确定为“芯片ETF”。广发2020年2月18日在深交所上市的“芯片基金”(159801)改名为“芯片龙头ETF”。鹏华2020年5月15日在深交所上市的“芯片”(159813)改称为“半导体ETF”。改名之初的2020年8月13日,广发的芯片龙头ETF(159801)规模为27.68亿,鹏华的半导体ETF(159813)规模为7.06亿,远小于广发。

沪深交易所半导体主题ETF的好简称基本瓜分完毕,接下来就轮到市场力量来发挥作用了。

Round4:市场的力量

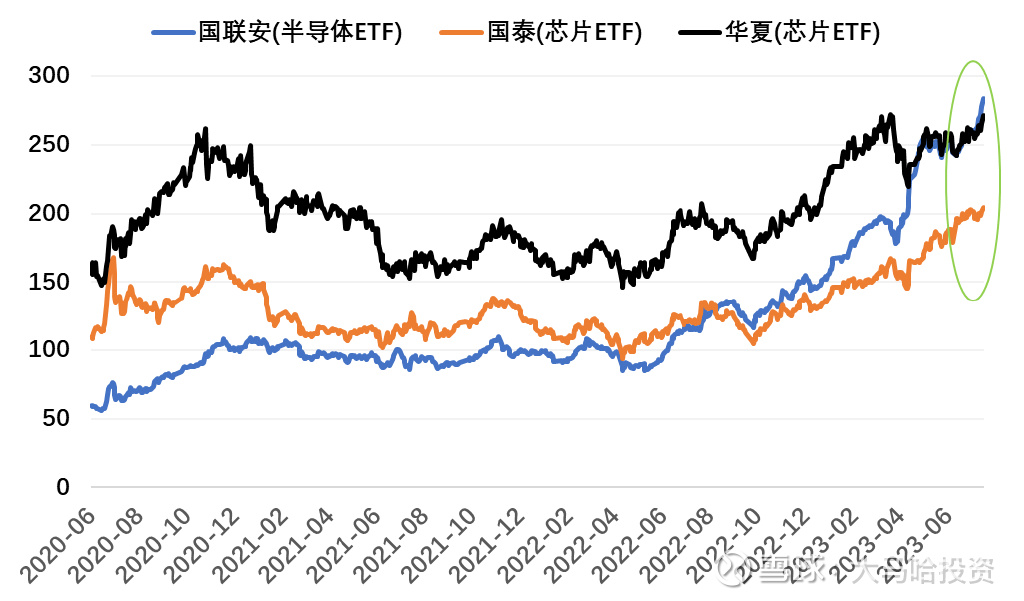

我先看半导体主题ETF的TOP3(华夏、国泰和国联安),鉴于公司体量,资源投入和ETF营销资源投入,华夏和国泰近乎可以称得上旗鼓基本相当的同量级选手,而国联安在要显著弱于华夏和国泰。

自2020年6月16日三家公司半导体主题ETF的简称确定后,国泰在管理规模上稳定的落后于华夏,基本守住了他们各自的相对位置。

然而特别值得一提的是,国联安半导体ETF的管理规模则开启了逆袭大战。国联安先是缩小了同国泰基金的差距,并在2022年8月超越了国泰,成为市场规模第二大的半导体主题ETF。然而这还不够,国联安又在近期超越了华夏,成为市场上规模位居第一的半导体主题ETF。大家不妨回过头去看下本文的第一张表,如果剔除掉场外联接基金,当前国联安半导体ETF的场内规模优势要来得更大。

无独有偶,在上部分我提到的广发半导体主题ETF(芯片龙头ETF,后改名为芯片ETF)龙头和鹏华半导体主题ETF(半导体ETF)同样开启了一场以弱胜强的逆袭。

这两只ETF,广发在上市时间上比鹏华更早,在营销资源上比鹏华更多,改名伊始(2020年8月23日)的初始规模比鹏华更大(27.68亿vs7.06亿)。可广发在种种优势占尽的情况,鹏华管理这只产品的规模在过去三年时间里不仅追上了广发,还显著超越了广发。鹏华这只产品的最新规模为45.6亿,而广发的最新规模相对三年前并没有太大变化,仍为27.1亿。

由上可见,上交所和深交所的两只叫“半导体ETF”的产品都在竞争极端不利的环境下最终胜出了。这说明什么,我认为说明几点:

(1)对于半导体芯片主题,老百姓更习惯的称呼还是“半导体”而非“芯片”,尽管两者基本等价,但正因为此,占据不利地位的两只“半导体ETF”产品才有机会胜出。

(2)对于ETF产品而言,相对于市场对产品本身的认知度,公司的品牌力、营销投入及先发优势并不一定是万能的。

(3)事后看来,华夏和广发在选择半导体主题ETF简称时犯了错误,如果当时在发行之初毫不犹豫选择“半导体ETF”,可能现在半导体ETF市场就会大变样了。当然这些事前大家没法看得很清楚,只能事后才显得无比清晰。老百姓到底更习惯叫“芯片”还是“半导体”,这可能是代价最为昂贵的一笔学费了。

Round5:方兴未艾的半导体主题ETF市场

随着近期我国半导体行业突破“卡脖子”的各种暖风频吹,我相信当前近1000亿的规模仍然不是半导体主题ETF的终点,这个行业ETF产品的竞争仍在继续,有不少值得关注的动态。

(1)科创芯片ETF(588200)崛起。嘉实管理的科创芯片ETF去年年底规模在去年年底规模仅2.44亿,而如今已大幅攀升至61.79亿,成为规模位居第四位的半导体主题ETF,成为这一市场上今年最大的黑马。

(2)中韩半导体ETF(513310)蓄势待发。华泰柏瑞管理的中韩半导体ETF自去年12月上市,尽管目前规模仅1亿出头,但凭借着中韩半导体今年24.92%远超国内半导体指数的收益率以及跨境ETF可以“T+0”交易的优势(半导体指数波动大,可以满足很多投资者的波段操作需求),未来该产品规模上个新台阶或许只是个时间问题,关键是如何讲好这个产品的故事。

(3)半导体设备材料ETF(159516)来势汹汹。近期随着官方吹风光刻机取得突破,半导体设备材料的热度明显升温,感兴趣的朋友可参考远川研究所的文章国产半导体设备,绝处逢生,7月27日国泰的半导体设备材料ETF(159516)上市,还有一批公司像嘉实、富国、易方达、华夏和广发在快速报会跟进,个个都来头不小。

那国泰能保持这个产品的规模领先优势吗?我觉得大概率很难,一来国泰这只产品的规模不大;二来这个简称存在着很大的优化空间。目前这个简称太长,大家记不住,像半导体材料设备ETF、半导体设备ETF、半导体材料ETF...这些简称后来者似乎都有希望采用,而且有些简称明显更好。目前投资者还没有形成固有认知,先发者未必能够通过简称建立规模壁垒,未来谁能胜出,犹未可知。

(4)美国半导体ETF未来有希望面世。尽管这些年A股市场半导体板块表现可圈可点,但美国市场的成熟半导体公司似乎表现更突出,持续性更强,这块如果监管层批出类似产品了,国内的基金公司该如何卷,我认为还是颇有看头的。

———————————————————

全文完,感谢您的耐心阅读!原创不易,如果此文对大家有帮助,欢迎点赞、在看、收藏、关注四连击,感谢大家的支持~

免责声明:以上内容仅供参考,并不构成投资建议。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !