【兴证策略】“数字经济”:二季度公募配置有何变化?

转载来源:尧望后势

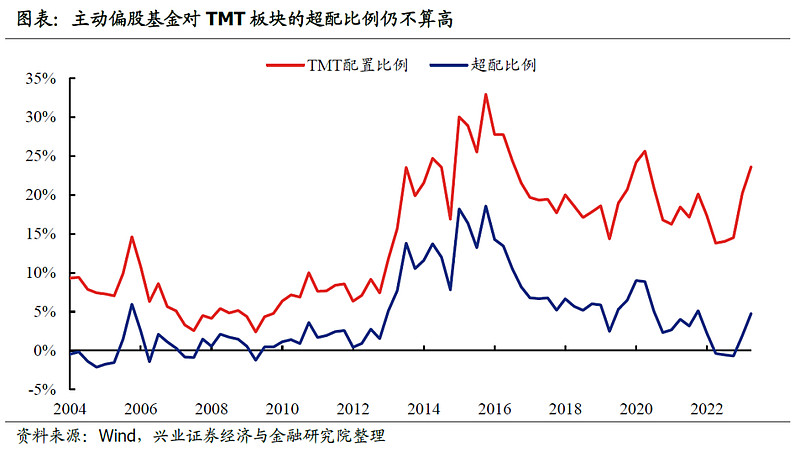

二季度,主动偏股型基金继续加仓TMT。当前对TMT的仓位已升至23.6%,超配比例为4.74%,超配比例处于2010年以来41.5%的分位数。

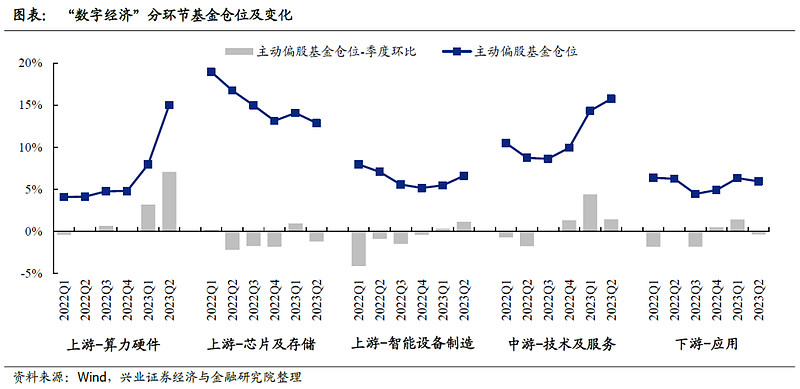

但是相较于一季度的集中增配,二季度公募基金仓位配置在不同产业链环节上已出现较为明显的分化:

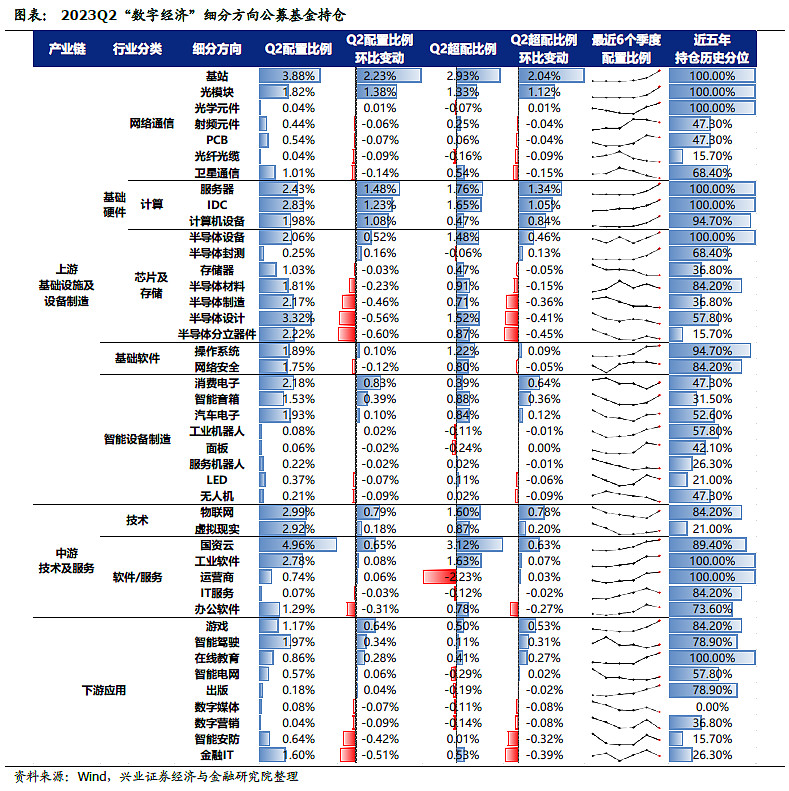

上游:算力硬件获集中增配,基站、光模块、服务器、IDC等方向仓位提升显著;智能设备制造获小幅加仓,主要增配消费电子、智能音箱、汽车电子等方向;芯片及存储仓位整体回落,而设备、封测环节仓位逆势提升;

中游:软件/服务仓位在一季度大幅提升后,二季度加仓出现放缓,其中国资云加仓较多,工业软件与运营商仓位也小幅提升;

下游:应用环节不同细分方向的基金仓位配置有所分化,其中游戏、智能驾驶与在线教育二季度仓位提升幅度居前。

个股层面,二季度TMT行业主动偏股基金持仓前十大重仓股为:中兴通讯、中际旭创、金山办公、北方华创、立讯精密、科大讯飞、工业富联、中微公司、中国移动。持仓规模占全部重仓股持股市值的比重分别为1.28%、0.93%、0.89%、0.82%、0.74%、0.63%、0.62%、0.51%、0.47%。

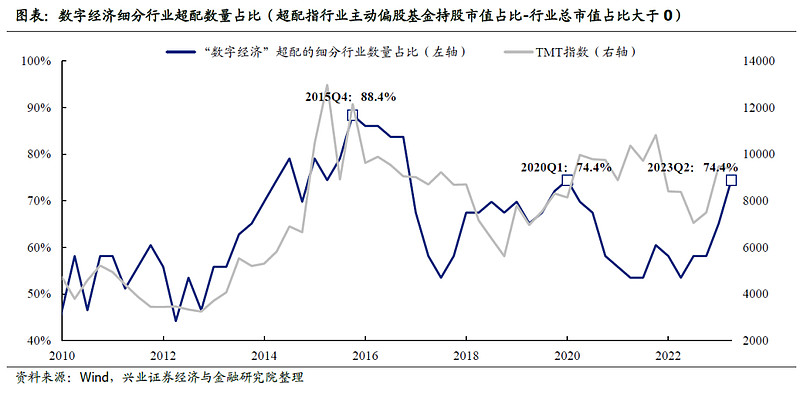

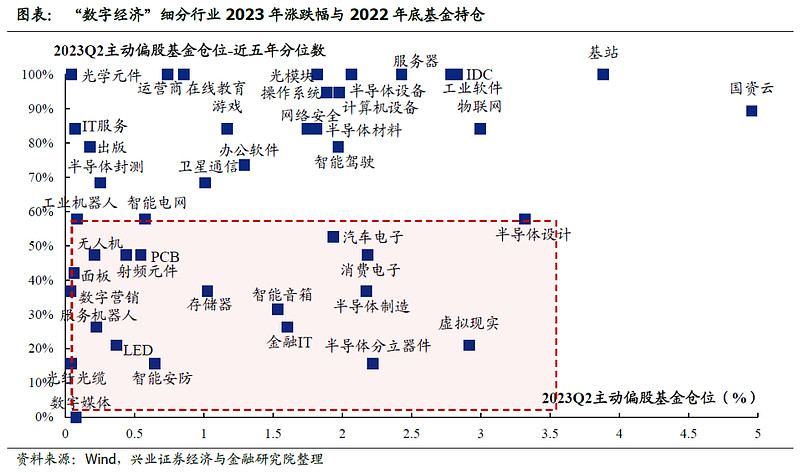

在经历近两个季度的机构调仓后,当前“数字经济”多数细分方向已处于超配状态、公募基金配置比例也已处于近年来的较高水位。在“数字经济”43个细分方向中,二季度公募基金超配的细分行业数量占比达到了74.4%,虽距离2015年仍有提升空间,但也已处于历史较高水平,且在上游算力硬件、中游软件/服务等环节中部分行业的基金配置比例已位于近五年的最高分位。

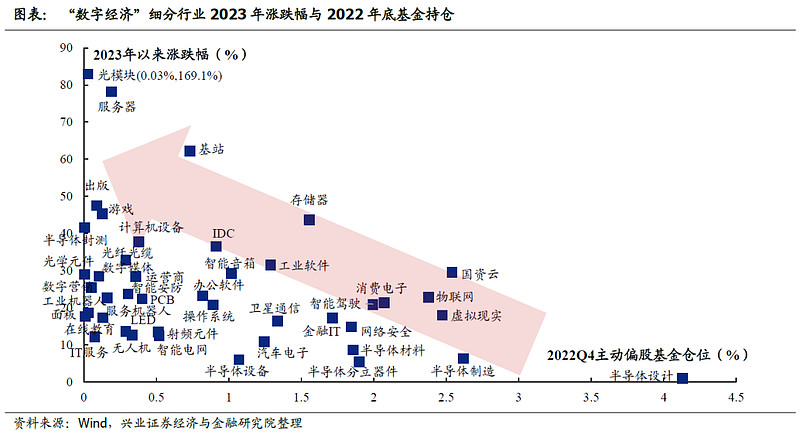

而今年以来,“数字经济”中领涨行业的一个重要特征就是机构此前配置比例相对较低,随着部分市场共识的方向已从欠配走向超配,来自资金系统性调仓的影响将逐渐减弱,行业后续收益来源将更加聚焦业绩线索。

结合“数字经济”配置状况以及中报业绩(参见2023年7月15日报告《2023中报业绩预告有何亮点?》),除了关注超配方向的业绩线索外,对于当前机构尚未充分配置、仓位水平仍处低位、潜在增配空间较大的行业也可重点关注和挖掘。根据各行业Q2基金绝对仓位水平与近五年分位的相对水平,“数字经济”中当前机构配置比例相对偏低的方向主要集中在半导体(存储、设计、制造、分立器件等)、消费电子(虚拟现实、智能音箱、面板、汽车电子等)、及部分下游环节(数字营销、数字媒体、智能安防等)。

$金科股份(SZ000656)$ $太平洋(SH601099)$ $荣盛发展(SZ002146)$

@东方财富创作小助手

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

风险提示:基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询-博时基金-基金产品。

本文作者可以追加内容哦 !