触目惊心!

下午统计了点数据。

先来看2021年2月18日以来,一些明星公募基金的业绩和最大回撤。

2021年2月18日这一天非常特殊,上一轮结构性牛市顶点。在那一天的前后,也是很多基民选择入场的时间点。

给1分钟,认真看一下我们这个表格,真的太惨了……

朱少醒在2020年,复盘富国基金过去15年的历史业绩的时候,曾讲过一句话:

“不管是成长性投资还是价值性投资,只要持有两年以上,最后客户挣钱的概率是比较高的。”

现在看来,这话要严重食言了。

公募不行,今年基金代销机构“疯狂”推指数ETF。

我们继续花1分钟时间看一个表格。

其实过去2年多,指数ETF也好不到哪里去……只是对公募,很多人已经伤透了心。

1.0

昨天发文,发现很多朋友当前最关心的一件事,就是“我买的基金什么时候能回本”?

没人能回答,因为市场不可预测。

这个问题只能通过历史去追寻点蛛丝马迹……

我们继续看数据,2015年6月那波疯牛被套之后各个基金的回本数据。

先来看明星基金经理管理的主动基金:

表现参差不齐,有回本早的,有回本晚的。

朱少醒花了4.5年才回本,而谢治宇只用了4个月,真是神迹,可惜“神”这些年躺得越来越直了。

我们再看来上面的指数回本周期。

触目惊心,很多指数在2015年那波疯牛之后,到现在都没回本。

并且,这些指数的回本时间主要集中在2017年和2020年(公募基金其实也一样,也集中在这两年)。

为啥?

答案:牛市来了。2018年是一波小牛市,2020年是一波结构性牛市。

搞了大半天,能力在牛市面前,太微不足道了。

2.0

过去的任何一个时间点,在A股,相信“长牛”的朋友一定会损失惨重。

价值投资不是说持有优质资产,长期的内在价值会不断上升吗?

这话没错。

但是在A股,优质资产内在价值的上升速度,远跟不上人心的疯狂程度。

在这里,一只优质股票,一个优质赛道,未来5年乃至十年的内在价值增长,都会在一年,甚至几个月给你涨完。越是基本面出色的资产,后面可能还的债就越重……

长牛有两个前提:

一个是企业内在价值足够优质,另一个就是涨的慢。

涨快了,都是泡沫。

飞天茅台“再好”,普通年份的卖你一百万一瓶你要不要?生活中肯定没有这样的傻瓜,但在股市,只要气氛做足,还真有人去接……

回头看2015年那波大跌之后没涨回来的指数,曾经都被严重透支过,估值的历史百分位都是100%。

3.0

过去10年,A股、也包括股票基金,真正有赚钱效应的,也就是2015年和2021年前后,然后2018年价值股也有一波牛市。

其它时间,几乎都是无聊的煎熬。

在这些无聊的煎熬时间,在公募领域,很少有人能做出超额业绩。即便有,也只能是做到不亏。

心不贪,做基金其实很简单。如果不做赛道做宽基,不管是指数,还是主动,核心策略就只有一个:

熊市的时候定投分批建仓,然后死拿,不到牛市不撒手。

对于普通人,越折腾死的越快。

一些赛道,在熊市的时候可能也有一些机会,但是对于普通人,那是“”的恶魔,是专业选手屠戮小散的镰刀。

举个例子,都说医药是“古今中外”的长牛赛道,又摊上老年化,理论上很好赚钱。但是从历史数据看,2015年那一波,套了5年。现在这一波,又是腰斩到暗无天日……

当然执行这个策略,过程一定会亏钱。

因为谁也做不到买到最低点,所谓地板之下往往还可能出现地下室。但是一定要有信心,只要是买得足够便宜,买的是以宽基为主的基金策略组合:

那么只要是A股在,中国经济不崩溃,一定会回来,回来让你赚到钱。

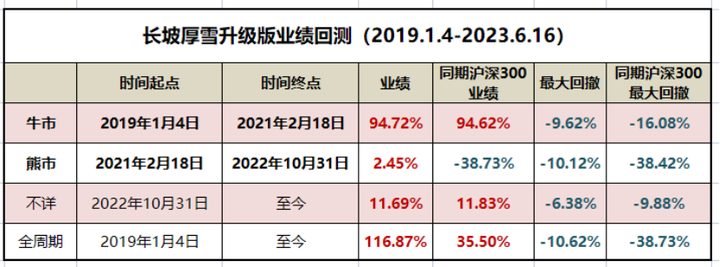

回头讲我们今年4月升级的“长坡厚雪升级版”,组合持有的基金,你说它们能“逆天改命”,在那些“无聊的煎熬时间”跑出惊人回报吗?

答案肯定是做不到的,以公募的体量,那是神干的事情。

他们能做到在漫长熊市的时候不亏、少亏,把牛市时候创造的业绩留住,然后拥抱下一波牛市。搭建这样的组合,也是网叔最近2年孜孜不倦的努力。

$易方达蓝筹精选混合(OTCFUND|005827)$ $兴全合润LOF(SZ163406)$ $富国天惠LOF(SZ161005)$

本文作者可以追加内容哦 !