FXTM富拓:本周交易:英镑和欧元迎接CPI数据考验

本周,西方三大经济体消费者价格指数(CPI)重磅来袭。

美国劳工部周二发布的数据显示,8月CPI环比上涨0.3%,略低于市场预测的0.4%,为1月以来的最小涨幅;8月核心CPI环比仅上涨0.1%,为2月以来的最小增幅,也低于预期的0.3%;

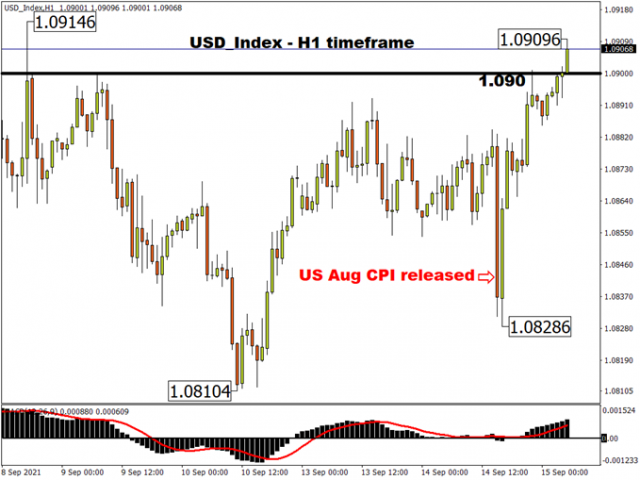

市场认为这些数据意味着通胀压力可能正在缓解,这使得美联储有更充裕的时间考虑缩减购债问题。数据发布后,富拓美元指数应声跳水,但之后逐步回升,抹去全部跌幅。

虽然整体通胀表现低于预期,但物价上行压力依然存在,8月CPI与去年同期相比上涨5.3%,同比增速连续4个月保持5%以上。正因为如此,美元多头继续看好美元,因为他们相信美联储仍有望在年底前开始缩债。

美元震荡后持稳,同样面临CPI数据考验的还有英镑和欧元:

- 9月15日(周三):预计英国8月CPI同比上涨2.9%,环比上涨0.5%

- 9月17日(周五):预计欧元区8月CPI年率终值录得3%,月率攀升0.4%(初值已于8月31日公布)

为什么市场高度重视通胀前景?

最明显的原因是,投资者希望确保自己的财富不受通胀侵蚀的影响。他们希望保持购买力,这也意味着他们要求的投资回报必须至少高于通胀率。

从更直接的角度来看,通胀前景是央行决定政策行动时机的一个关键考虑因素。

总体而言,如果各大央行开始退出各自的刺激措施,那么将引发股市获利回吐,同时推高本币汇率。正是基于这个逻辑,美国8月CPI增速回落,美联储缩债紧迫性下降,美元下意识走软,不过这种反应很快平复。

总的来说,自从美联储开始讨论缩减购债规模以来,衡量美元相对于其他主要G10货币表现的基准美元指数(DXY)不断上行。

欧洲方面,欧洲央行回归政策正常化步伐被认为落后于美联储。在这样的背景下,欧元步履蹒跚,最近勉强维持在50日均线上方,难以突破1.19大关。

相比欧洲央行在收紧货币政策方面的谨慎态度,英国央行相对鹰派,这也解释了为什么今年欧元/英镑走势一浪低过一浪的原因。

市场预测,英国央行将比美联储更早加息(利率期货显示英国央行2022年5月加息的概率为81%,而美联储在2022年12月加息的概率为77%)。因此,今年到目前为止,英镑仍然是相对于美元表现最好的G10货币,英镑/美元年内上涨了0.94%。今年以来,英镑兑G10货币全线走强。

不过,从短线看,英镑/美元刚刚形成了“死叉”,即50日均线下穿200日均线,这种技术形态预示后市有下跌空间,也就是说英镑/美元可能进一步回吐年内涨幅。

总体而言,如果未来几天英国或欧元区发布的CPI数据高于预期,可能使各自的央行更加接近调整货币政策。如果英国央行更趋近政策正常化,则可能刺激英镑上涨;如果欧洲央行行动速度更快,则欧元受到提振。

另一方面,若通胀数据不及预期,显示通胀压力减弱,那么经济体相应的货币也会面临一些下跌压力。