FXTM富拓:美联储22年来首次单次加息50个基点 美元却 “卖事实” 下跌

“卖事实” 的下跌

美联储一如市场预期,隔夜宣布将基准利率上调50个基点至0.75%-1.00%区间,为2000年以来最大幅度加息。不过,在宣布加息过后,美元指数跌回102水平,美国股债则大幅上涨,标普500更创下2020年5月以来最大涨幅,与纳指同样涨超3%。

加息后美元回落,美股大涨,主要原因并非这次美联储加息幅度不及预期,而是主席鲍威尔明言美联储未有积极考虑加息75个基点的可能。

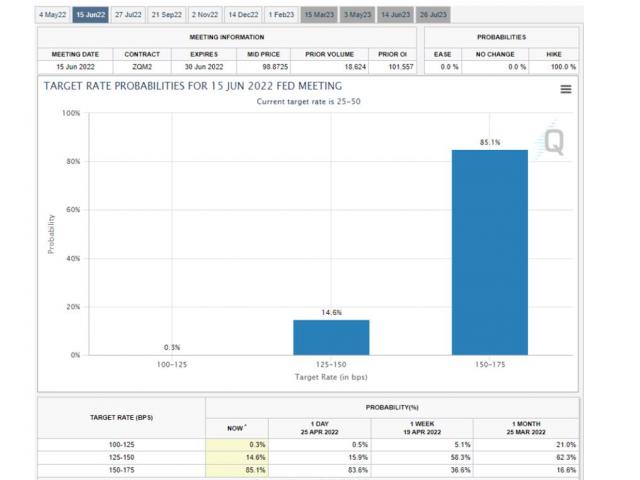

而实际上,早在4月底,市场就已经开始蕴酿预期6月美联储加息75个基点的可能,如4月26日CME观察为例,6月一次性加息75个基点的概率就高达85.1%,反映市场大部分声音都相信6月美联储有机会加息75个基点下,美联储昨天的一盘冷水浇熄了市场的过热憧憬,也就出现了美元 “卖事实”的下跌了。

*4月26日CME美联储观察 – 6月加息75个基点概率一度达到85%

缩表速度也是慢于市场预期

实际上,论美联储昨天对未来加息和收紧货币政策的表述,其实更可以说是一个 “鸽派” 决议。除了打消了市场对未来加息75个的憧憬外,美联储虽然也一如预期宣布开始缩表,但其缩表幅度也相较市场预期更为循序渐进。

美联储昨天宣布自6月1日起开始收紧美联储规模8.9万亿美元的资产负债表,最开始阶段只是每月缩减300亿美元美国国债和175亿美元抵押贷款支持证券(MBS),在3个月后才扩大至600亿美元和350亿美元。

不过,根据3月份的利率决议纪要,美联储大部分委员都支持缩减600亿美元美国国债和350亿美元抵押贷款支持证券(MBS),一共950亿美元,市场便一直预期美联储缩表速度可能一步到位,但目前看其速度虽然最终也会达至该水平,但更为循序渐进。

也就是说,在未来加息步伐和宣布的缩表速度上,似乎这次美联储的决议都不及市场预期般鹰派,美元的下跌和美股的反弹便因此出现。

未来美元还有进一步憧憬吗?

美联储打破常规单次加息半个百分点,说到底其主要原因是为了对抗严重通胀,在昨天主席鲍威尔的言论可见,即使美国一季度经济GDP增速已陷入负值,但美国通胀将是目前美联储首要应对目标,因此即使未必会出现一次性75个基点的加息,但未来几次决议继续以50个基点的步伐加息是可以预期的。

也就是说,接下来美联储会否进一步提速加息步伐,与通胀息息相关。

3月份的最新数据,美国的消费者价格指数(CPI)同比上涨8.5%,刷新1981年以来新高,而目前,中国国内疫情正在蔓延,作为全球重要生产和出口国,全球因疫情影响的供应链问题有进一步恶化可能。再加上,因俄乌局势所导致油价上涨的影响不但未有平息,昨天欧盟更表示计划全面禁止进口俄罗斯石油,油价应声上涨,不论在基本面和技术面上,油价的涨势似乎难以缓和。

在供应链和原油、食品价格持续上涨的情况下,美国国内通胀仍进一步突破新高的可能,市场便仍会憧憬美联储有进一步加快加息的可能,美元的涨势在中长期似乎仍将存在。

美联储决议对股市的影响

美国三大股指前夜大幅收涨,纳斯达克指数收盘上涨3.41%,道琼斯指数涨2.81%,标普500指数涨2.99%。

在美联储大幅加息之际美股不跌反涨,原因在于美联储的行动几乎已被消化,而且鲍威尔的讲话排除了未来一次大幅加息75个基点的可能,缓解了市场对美联储采取更激进紧缩步伐的担忧。

不过,正如前述,通胀数据如持续上升,市场对美联储加息的憧憬将会持续扩张,也因此美股的反弹或未能延续。

虽然标普成功地收复了过去3个月的失地,但从技术面看,该指数仍被压制在50日和200日移动均线下方,这两条均线此前形成“死叉”。

若标普指数上扬势头受阻于均线,则可能重新回踩前期支撑位4163,然后是4100。但如果能延续前夜涨势,那么初步上行目标将指向50日均线所在的4383,攻克后将挑战200日均线切入位4500。