盛文兵:欧银将公布最新货币政策,英国将宣布新首相人选

黄金

基本面

本周(7月15--19日)黄金震荡冲高回落,最终录得上涨10美元,涨幅0.71%;

美国房地产市场疲软以及美股股市从年内高点回落,市场对于美联储降息预期升温;此外,纽约联储主席威廉姆斯在一次央行会议上表示,目前对美国长期中性利率预估在0.5%左右,并称当经济出现有问题的迹象时,央行应该迅速采取行动;威廉姆斯的降息观点得到美联储副主席克拉里达的呼应,他表示,美联储可能必须及早采取行动,而不是等待“情况变得太糟糕”。在威廉姆斯讲话后,

美国利率期货走势显示,现在预计降息50个基点的几率为71%,推升金价创出近六年的新高1452.95;

此外,韩国、印尼及南非央行均宣布降息,显示全球央行降息潮或已开启。

但是在周五美联储官员布拉德表示,如果美联储降息25个基点这将为预防性降息措施,倾向于在接下来的议息会议中降息25个基点,并不认为美联储进入“降息周期”;在布拉德讲话后,美联储观察显示,美联储于7月降息50个基点的可能性下降至25%;另外,美联储罗森格伦表示,美国经济表现相当不错,并未出现经济放暖的情况,在利率上采取预防性行动不是没有成本的。如果经济进展良好,不希望放宽政策。受到布拉德和罗森格伦讲话的影响,黄金从近六年的高点大幅的回落。

本周全球最大黄金ETF持仓较累计增持19.95吨,当前持仓量为820.49吨,持仓量创1月29日以来新高。全球最大白银ETF本周累计增持449.83吨,当前净持仓10792.3吨,创2017年7月20日以来新高。

下周展望

本周黄金的涨跌主要受到美联储官员讲话影响大幅的上涨或者下跌,下周由于美联储议息会议前一周,美联储进入禁声期;但是投资者需重点关注美国经济数据和中东问题对黄金的影响。

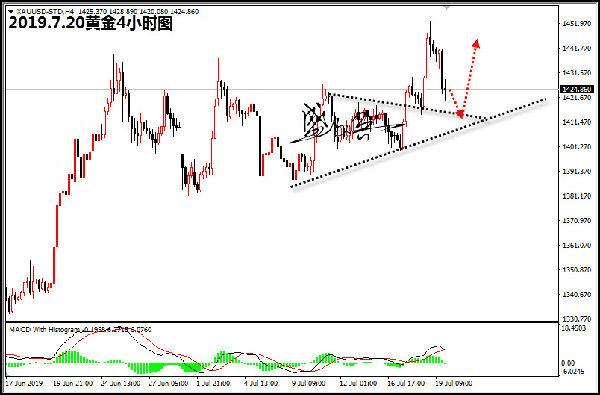

技术面,周K线收一根带长上影线阳线,周K线仍然连阳,MACD在零轴上方金叉向上,说明整体黄金仍然处于强势趋势中。日图从指标上,K线位于均线系统上方,均线发散向上,多头排列完好,MACD在零轴上方运行,说明当前仍然是多头趋势中。从形态来看,金价向上突破之前三角整理区域,多头得到延伸。因此,下周黄金回撤三角整理区域的上边沿仍然考虑逢低参与多头为主。压力位:1436,1442,1452,支撑位:1420,1411,1400

原油

基本面

本周(7月15--19日)原油大幅的下跌,跌幅4.53美元,跌幅7.5%;

热带风暴影响开始消退。石油公司将工人从新送回海上钻井平台,由于未造成重大损失,石油产量将开始恢复。美国墨西哥湾产油量的恢复,回吐了之前因飓风影响的所有涨幅。

本周公布的美国至7月12日当周EIA原油库存减少311.6万桶至4.559亿桶,减少0.7%;但是美国精炼油库存变化值连续3周录得增长,且创1月11日当周(27周)以来新高;美国汽油库存变化值连续4周录得下滑后本周录得增长,且创5月14日当周(8周)以来新高。成品油库存大量的增加,说明市场对于原油的需求减缓。打压了油价进一步的走低。

此外,美股高历史高位回落,以及市场对贸易前景的悲观情绪影响和俄罗斯输油管道流量恢复引发人们对供应过剩的担忧。油价一度跌破55美元关口。

但是在周五伊朗革命卫队在霍尔木兹海峡扣押一艘挂有英国国旗的油轮,使得该区域的原油安全运输担忧,提振了原油的攀升,预期该事件的影响将在下周继续发酵。

下周展望

本周由于飓风影线消退,成品油库存持续增加以及俄罗斯输油管道开始恢复工作,供应过剩的担忧承压油价大幅的下跌。但是伊朗在霍尔木兹海峡扣押油轮事件,使得该地区原油运输的安全性得到质疑,预计该事件将在下周继续影响油价,此外,投资者仍需关注原油库存的数据的变化。

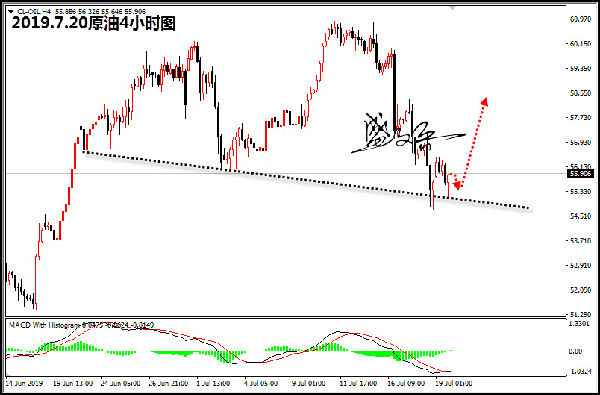

技术面,周K线在60周均线附近承压后收一根实体大阴线,回吐之前的多根K线涨幅。但是整体区间来看,原油仍然在50--60区间宽幅震荡。日图,周五K线收一根十字星阳线,结束了连续七天的连阴态势;并且从形态来看,价格在双头形态的经线位位置获得支撑;4小时图KD指标低位金叉向上,MACD在零轴下方金叉,预示价格有反弹回升的可能。因此,下周以本周的低点作为参考点逢低参与多头。压力位:56.4,57.3,58.5支撑位:55.1,54.5,52.8

美元

基本面

本周(7月15--19日)美元指数宽幅震荡,最终录得上扬,涨幅0.32%,回升在97美元关口的上方。本周美国公布的经济数据好坏不一,以及美联储官员对于加息观点不同,美元宽幅震荡;呈现冰火两重天的特点。

数据方面显示,美国6月进口物价指数月率创去年12月以来最大降幅;美国7月纽约联储6个月商业条件指数录得两年多来的最大增幅;美国6月新屋开工年化数据连续2个月下跌,营建许可数据跌至2年新低,表示房地产市场持续惨淡。但是,美国6月零售销售月率录得0.4%,增长远超市场预期,表示消费者支出强劲。以及美国7月费城联储制造业指数创2018年7月以来新高。

美联储官员威廉姆暗示降息需要50个基点,但是布拉德表示降息25个基点为预防性的降息;罗森格伦更加的鹰派,倾向于维持当前的利率不变。美联储官员观点不一使得市场陷入慌乱之中,美元大幅的上涨或者大幅的下跌,最终维持在区间宽幅震荡。

下周展望

本周美元指数主要受到美国经济数据好坏不一和美联储官员对于降息观点不同而大幅的涨跌。下周美联储将进入禁声期,投资者需重点关注美国的经济数据对美元指数的影响。

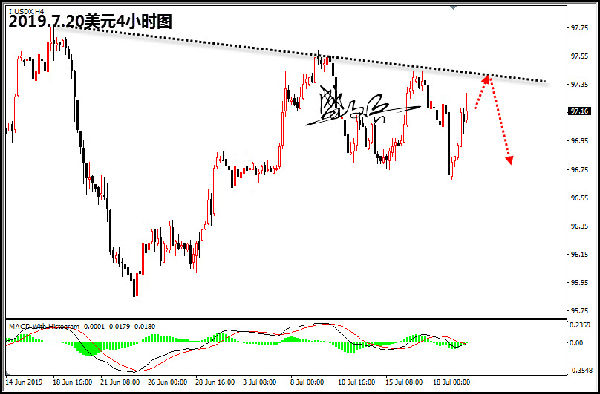

技术面,周K线收一根带上影响阳线。MACD在零轴上方死叉背离向下,预示价格仍然有下跌的可能。日K线来看,阴阳K线不能得到很好的延伸,但是高低点却处于整体的下移。40和60日均线死叉向下,说明价格仍然有走低的可能。因此,下周价格上冲整体不破高点继续逢高参与美元指数的空头为主。压力位:97.40,97.70,98.00;支撑位:96.80,96.37,95.9

欧元

基本面

本周(7月15--19日)欧元本周宽幅震荡最终录得下跌,跌幅0.45%,金价再度逼近1.1200关口。由于欧洲经济整体上仍然疲软,货币矢仓预测欧洲央行将在下周降息10个基点的概率约为60%。此外,预计欧洲央行将在恢复150亿欧元的净资产购买项目,使得欧元最终录得下跌。目前市场在等待7月25日欧洲央行最新的货币政策。

下周展望

市场对于欧洲央行降息预期升温,普遍预期欧洲央行将降息10个基点,以及恢复每月购债150亿欧元规模。目前市场在等待下周的欧洲央行最新的货币政策出台。

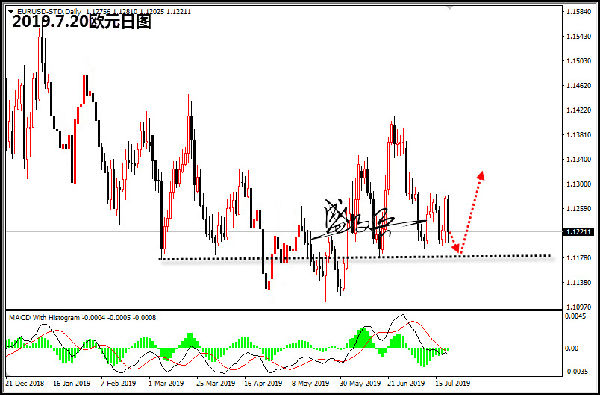

技术面,周K线收一根小阴线实体,MACD在零轴下方背离金叉向上;形态来看,价格突破之前的下跌楔形后,目前是对楔形的上边沿回抽。日图整体来看,欧元目前价格仍然处于低位区域宽幅窄幅震荡,并且震荡的空间在逐渐的缩小。从价来看,当前价格在1.1200区域获得多次有效的支撑,向下的空间已经非常的有限。因此,下周逢低参与欧元的多头为主。压力位:1.1280,1.1350,1.1420支撑位:1.1200,1.1180,1.1140

英镑

基本面

本周(7月15--19日)英镑探底回升,最低触及1.2380,创去年以来的新低。因英国首相候选人约翰逊和亨特被认为在英国脱欧谈判立场更趋强硬。使得英国无协议脱欧的预期增加。但是在周内英国上议院通过一项修正案,旨在防止下一任首相寻去暂停议会来推动无协议脱欧。英国议会投票支持一项修正案,旨在阻止无协议脱欧。这使得新任首相要通过议会休市来进行的无协议脱欧的可能性减弱。英镑迎来大幅的反弹回升,收复大幅的跌幅,最终回升到1.2500一线,但是本周仍然录得0.59%的跌幅。

下周展望

尽管英国首相候选人均表现出强硬的脱欧立场,无协议脱欧预期一度承压英镑大跌的走低。但是英国议会通过一项法案,旨在阻止英国新首相绕开议会硬脱欧的可能。使得英镑下跌后大幅的回升。下周重点关注英国新首相人选的出炉。

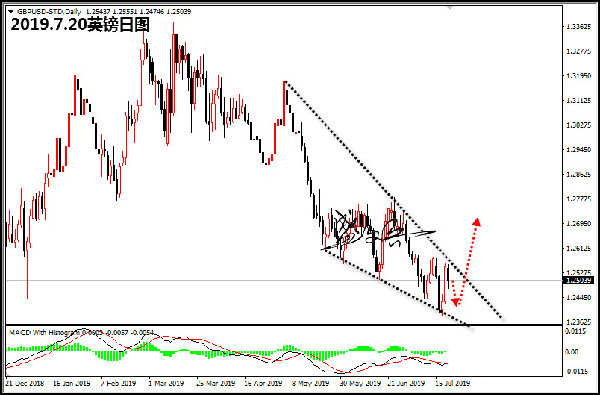

技术面,周K线收一根长下影线阴线,KD指标低位金叉向上,预示价格有反弹回升的可能。日图从形态来看价格目前处于斜向下的三角收敛区间;KD指标低位金叉背离向上,MACD在零轴下方金叉背离向上,预示价格有反弹回升的可能。因此,下周逢低参与英镑的多头为主。压力位:1.2560,1.2660,1.2750支撑位:1.2460,1.2430,1.2380

【下周(7月22--26日)关注的财经数据与事件】

7月22日(星期一)

20:30美国6月芝加哥联储全国活动指数

7月23日(星期二)

18:00英国7月CBI工业订单差值

21:00美国5月FHFA房价指数月率

22:00欧元区7月消费者信心指数初值

22:00美国6月成屋销售年化总数

待定英国公布新一任首相

7月24日(星期三)

04:30美国截至7月19日当周API原油库存变动

15:15法国7月Makit制造业PMI初值

15:30德国7月Makit制造业PMI初值

16:00欧元区7月Makit制造业PMI初值

16:30英国6月BBA房屋购买抵押贷款许可件数

21:45美国7月Makit制造业PMI初值

22:00美国6月季调后新屋销售年化总数

22:30美国截至7月19日当周EIA原油库存变动

7月25日(星期四)

16:00德国7月IFO商业景气指数

18:00英国7月CBI零售销售差值

19:45欧洲央行公布利率决议

20:30欧洲央行行长德拉基召开新闻发布会

20:30美国6月耐用品订单月率初值

美国截至7月20日当周初请失业金人数

美国6月批发库存月率初值

7月26日(星期五)

20:30美国第二季度核心PCE物价指数年化季率初值

美国第二季度实际GDP年化季率初值

(声明:以上分析仅代表笔者个人观点,不构成具体操作,据此操作,盈亏自负,投资有风险,入市需谨慎。)

顶一下