嘉盛集团:一周展望:通胀关键数据即将出炉,美联储将如何抉择

上周全球三大央行总计加息125个基点,尽管无法确定美联储、英国央行与瑞士央行此次是否为最后一次加息,但当前利率一定极其接近最终目标。近期市场动荡,银行业崩溃引发广泛担忧,这些让市场要求停止加息的呼声越来越高。但面对高通胀率,央行会停手吗?美联储连同市场交易者都在聚焦周五的核心PCE数据,瑞士央行也会密切关注。英国央行行长将在伦敦经济学院发表演讲,市场希望他能透露利率是否已达到最终水平。进入新一周,市场注意力将放在臭名昭著的空头公司Hindenburg Research与Jack Dorsey创建的支付公司Block之间的斗争。除此之外,我们还会时刻关注任何银行暴雷或金融崩盘事件。愿新一周平平安安!

上周回顾:

- 瑞银同意在政府支持下完成瑞士信贷收购交易,瑞士央行随时准备注入流动性

- 本周银行股波动不断,因为美国财政部部长耶伦表示未讨论或考虑向美国银行存款提供“全面保险”,银行股回吐周初的涨幅

- 美联储全票通过加息25个基点将利率上调至5%,鲍威尔今年转回关注利率原因,不管货币市场情况

- 瑞士央行加息50个基点,将利率上调至1.5%,行长乔丹称鉴于通胀率自12月以来不断上升,不排除进一步加息的可能。

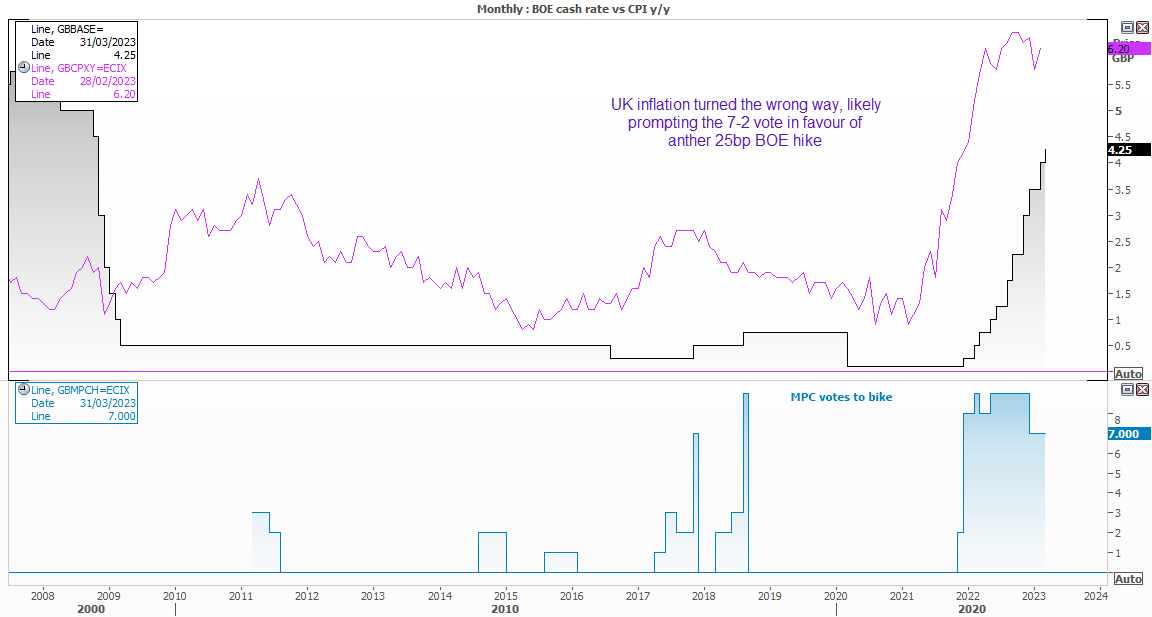

- 英国央行议息会议表决时,以7比2的结果赞成加息25个基点,在最新高通胀数据出炉后,将其利率提高到4.25%。货币市场正在消化最后一次加息25个基点的影响,但经济学家却预计下次央行会议将暂停加息。

- Jack Dorsey的支付公司Block Inc(SQ)昨日暴跌-22%,原因是Hindenburg做空公司揭露其空头头寸,并发布报告严厉指责Block涉嫌“欺诈交易”

- 日本的服务业PMI创下十年新高,同时通胀年率大跨步下探0.9个百分点,跌至同比3.1%

- 澳大利亚PMI数据继续恶化,制造业、服务业和综合读数均在缩水。如此数据很难刺激澳洲联储在4月加息。

- 澳洲联储的会议纪要证实,委员会曾讨论过暂停加息,这也印证了澳洲联储主席洛威早前评论。

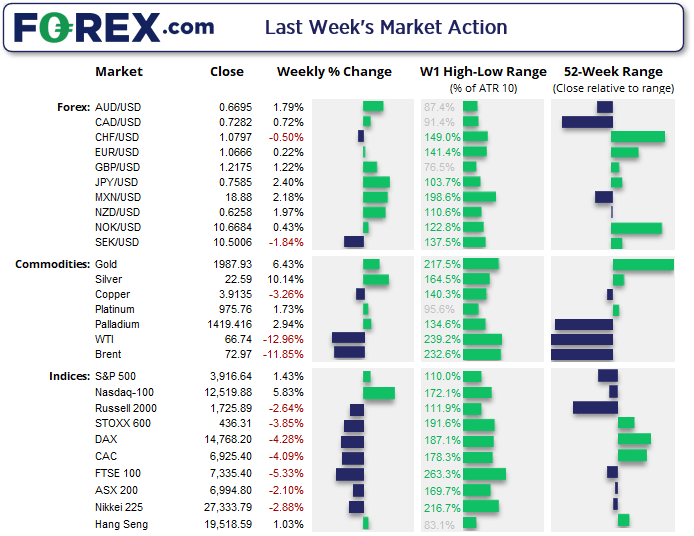

市场走势(截至撰文时,亚洲周五行情):

- 金属价格紧抓美元疲软时机上涨,截至撰稿时,WTD铜上涨超过5.6%。

- 黄金两次上探2000美元以上,并在此水平收盘,很明显黄金正散发其作为避险工具的魅力,美元疲软更说明黄金回归只是时间问题。

- 纳指跌至2020年11月水平,最近三周内下跌27%,较全年的高点缩水44%。

请注意,周线走势和图表将在周五纽约收盘后更新。

未来一周(日历):

星期一3月27月

- 美国:达拉斯联储制造业指数,行长菲利普·N·杰斐逊发表题为“货币政策的实施和传导”的演讲

- 欧元区:德国IFO

- 英国:英国央行行长安德鲁·贝利:伦敦经济学院的演讲

- 中国:工业利润

- 日本:服务业PPI,月度金融和经济统计报告,

- 澳大利亚:裕信奥地利银行制造业PMI,

星期二3月28月

- 美国:房价指数、里士满制造业指数、FOMC委员巴尔就银行业、住房和城市事务向美国参议院委员会述职

- 加拿大:月度开业和歇业预估值,家庭实际消费终值

- 欧元区:德国消费者信心指数

- 英国:英国央行安德鲁·贝利、山姆·伍兹和戴夫·拉姆斯登:财政部特别委员会关于硅谷银行的听证会

- 瑞士:ZEW预期

- 日本:核心通胀数据

- 澳大利亚:零售贸易

星期三3月29月

- 美国:抵押贷款申请、房屋销售、原油库存、ConferenceBoard消费者信心指数、FOMC成员巴尔向美国众议院金融服务委员会述职

- 加拿大:演讲:副行长托尼·格拉维尔(在新冠期间采取的市场流动性措施),

- 英国:英国央行系统性风险调查结果

- 瑞士:瑞士央行季度公报

- 澳大利亚:月度CPI

星期四3月30月

- 美国:第四季度GDP(终值)

- 加拿大:工资就业/收入和工时/职位空缺

- 欧元区:通胀初值(德国、西班牙)、欧元区ESI-经济景气指数

- 澳大利亚:职位空缺

- 新西兰:商业信心指数

星期五3月31月

- 美国:核心PCE,州长克里斯托弗·J·沃勒的演讲——“不稳定的菲利普斯曲线”,密歇根大学消费者信心指数,

- 加拿大:GDP同比

- 欧元区:欧元区失业率、欧元区通胀初值、通胀率(法国、意大利)、德国零售业和劳工报告

- 英国:第四季度GDP、第四季度国际收支、第四季度商业投资

- 瑞士:CPI,零售贸易营业额

- 日本:东京CPI

- 澳大利亚:澳洲联储财政储备金

未来一周(主要事件):

英国央行行长贝利将在伦敦经济学院发表演讲(周二下午6点GMT+1)

英国央行加息25个基点,而货币市场和经济学家对是否会再次加息25个基点或暂停加息存在分歧。一方面,就算英国央行的曼恩言之凿凿,预计令人不安的高通胀将迅速消退,但由于英国通胀意外上行,货币市场可能“才是对的”。我预计在上次会议上会有两个以上的持不同政见者(他们以7-2投票赞成加息),而且由于英国央行要到5月才会再次开会,因此真的不好说。我怀疑贝利也只能这么说,即强调将要公布的数据将是利率保持在4.25%或升至4.5%的决定性因素,并相应地指引英镑走势。

澳大利亚CPI(02:30 GMT+1/11:30 AEDT)

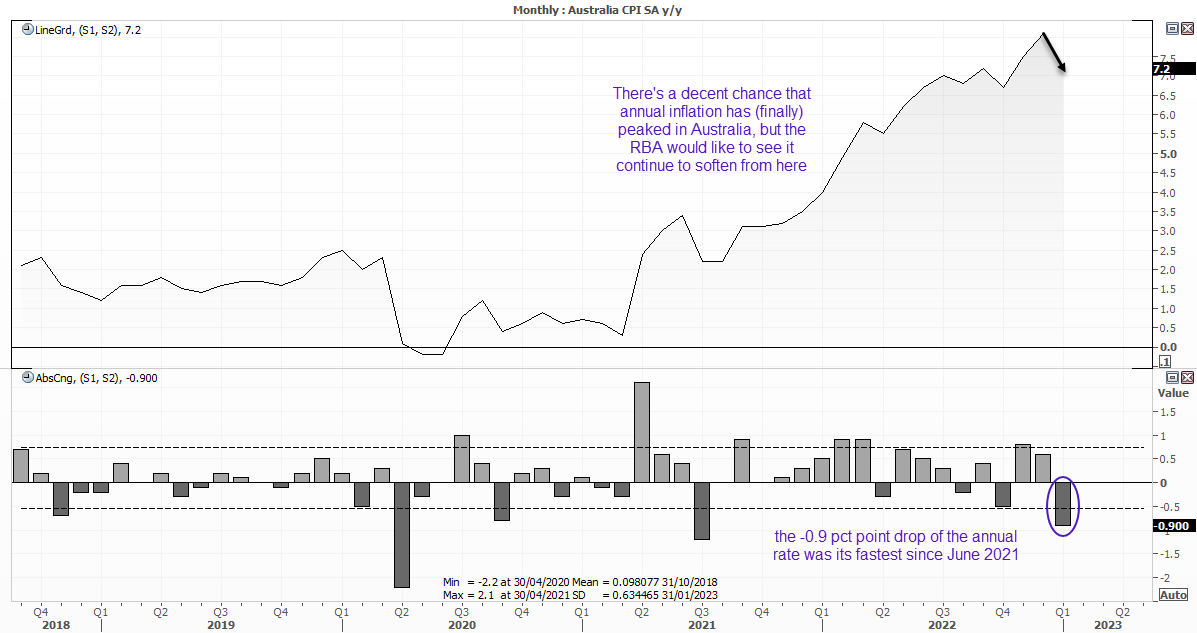

与其他国家相比,澳大利亚的通胀上升相对较晚,达到峰值也相对较晚(假设会出现峰值)。但随着上个月年化数据从8.1%下降到7.2%——下降了0.9个百分点,我们假定它相对安全。由于澳洲联储现金利率期货暗示按兵不动的可能性为95%,澳洲联储会议纪要支持罗威暂停加息的言论,暂停看来是最有可能的情况,除非我们看到周三通胀报告出现令人不悦的上升。

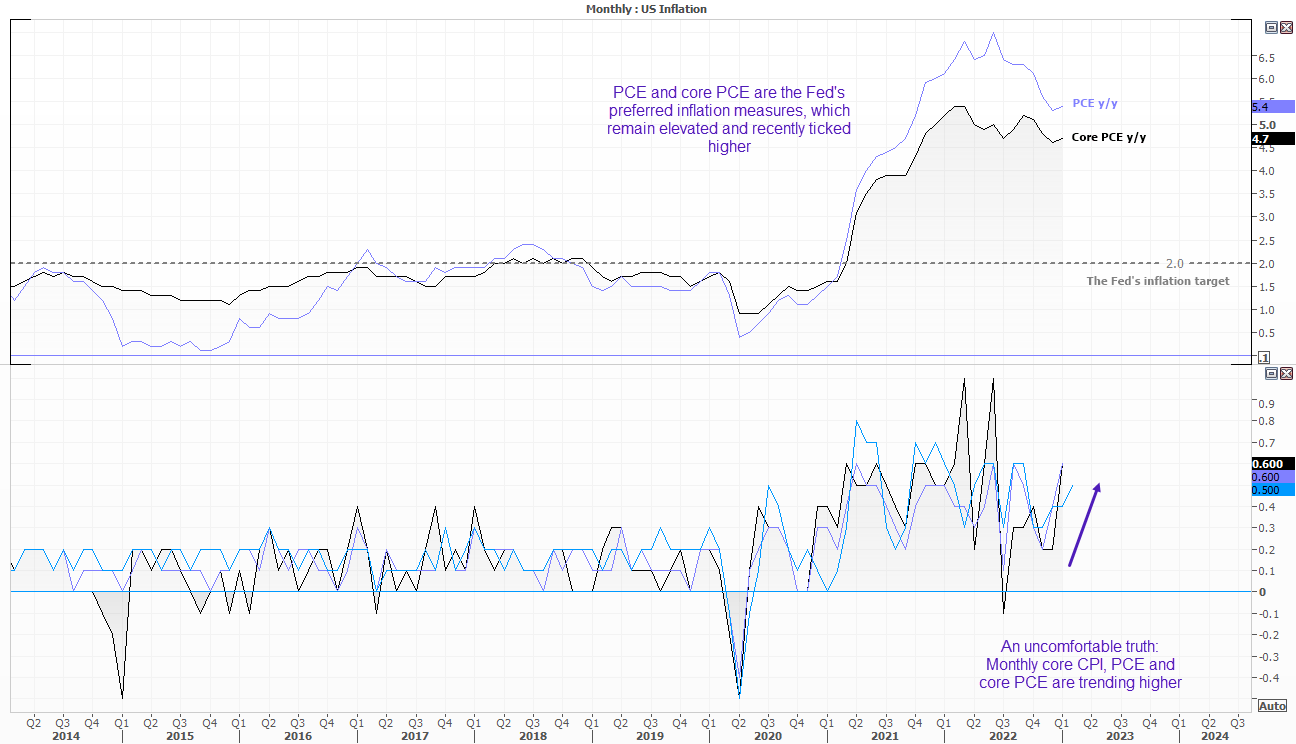

美国通胀——核心PCE(周五13:30 GMT+1)

美联储首选的通胀指标将于周五公布,我们预计它将吸引大量关注。市场将疲软的零售销售和年化通胀率视为加息25个基点的明确证据,但仍怀疑美联储今年将多次降息,尽管杰罗姆·鲍威尔在最近的FOMC会议上明确反对这一看法。然而,历史是否会重演?我们在2月份的会议上也得到了类似的结果,市场消化了降息预期,而美联储成员全力以赴地释放鹰派信号,但极为强势的非农就业数据敲定后,市场只能相信美联储。那如果我们下周得到一份超出预期的PCE报告呢?首先,我们预计降息的可能性会降低,当然美元会走高。反之,疲软的通胀报告将为美元空头创造奇迹,并证明市场对降息定价的合理性。