蔚来Q2净亏损减少10亿元,利润率涨至12%

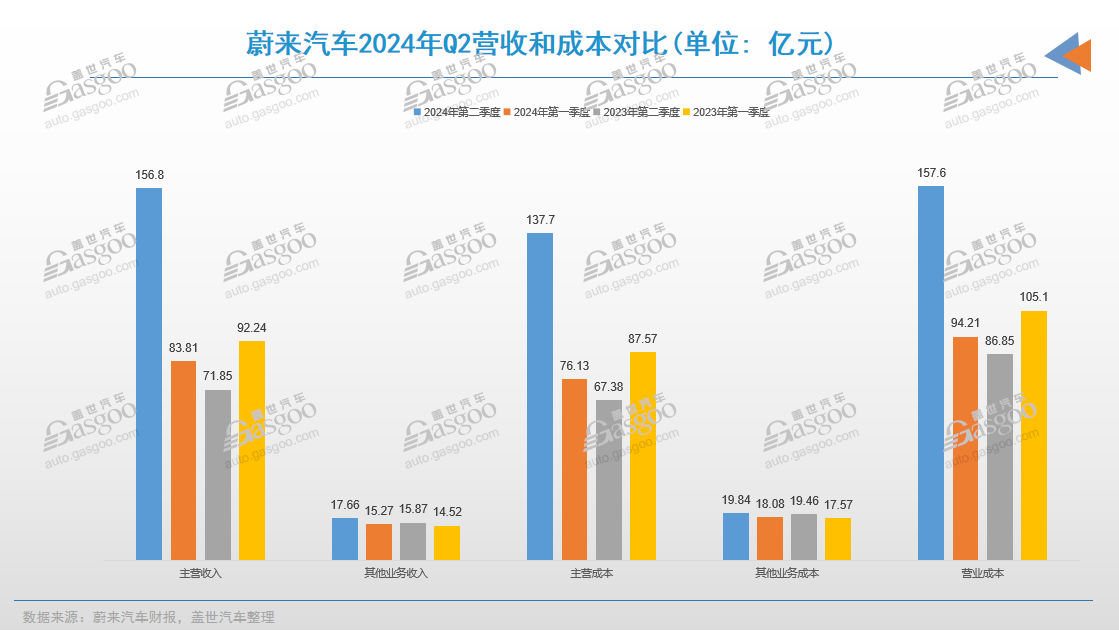

9月5日,蔚来发布第二季度财报。报告期内,蔚来汽车营收174.5亿元,同比增长98.9%。其中,汽车销售收入为157亿元,同比增长118.2%。净亏损为50.5亿元,同比增长16.7%,环比增长 2.7%。

销量方面,蔚来第二季度累计交付5.74万辆,同比增长143.9%,环比增长90.9%。得益于交付规模的提升,蔚来第二季度车辆利润率达到12.2%,较去年同期增长了6个百分点,较上一季度环比增长3个百分点。

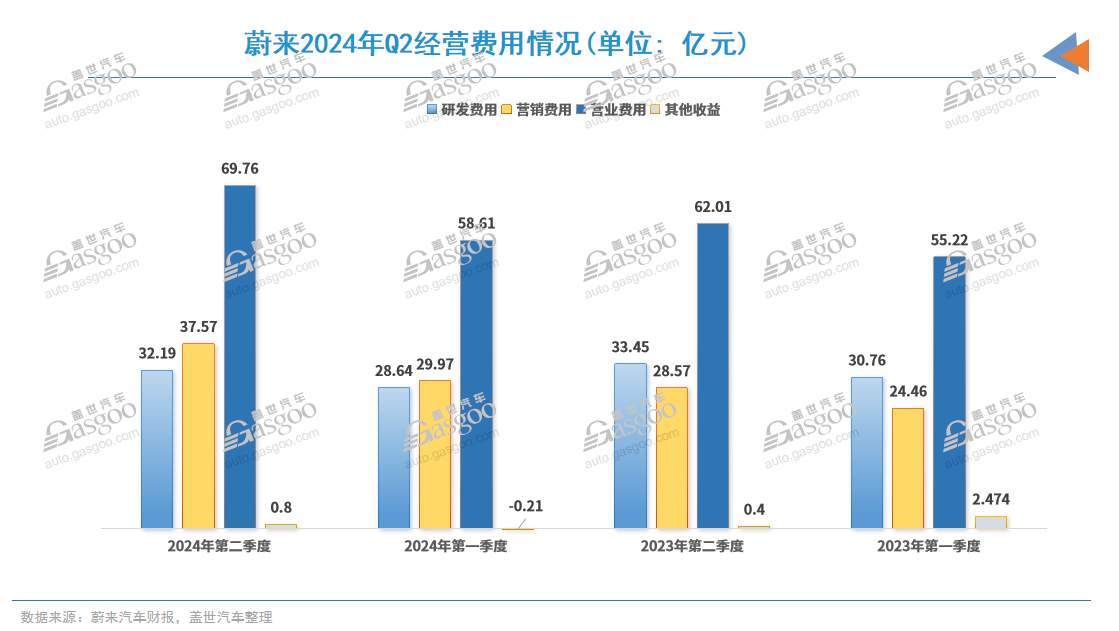

尽管蔚来单季度亏损依旧超50亿元,但并不“缺钱”,截至2024年6月30日,蔚来现金及现金等价物、限制性现金、短期投资及长期定期存款合计为416 亿元。也正因为如此,蔚来还将坚持在研发领域继续高投入,即每季度维持超过30亿元的投入。

与此同时,蔚来对第二品牌乐道抱有较高期待。在财报电话会议之中,乐道品牌首款车型交付后的市场预期、销售渠道的铺设等成为提问重点。

图片来源:蔚来汽车

亏损收窄,但行政开支也加大

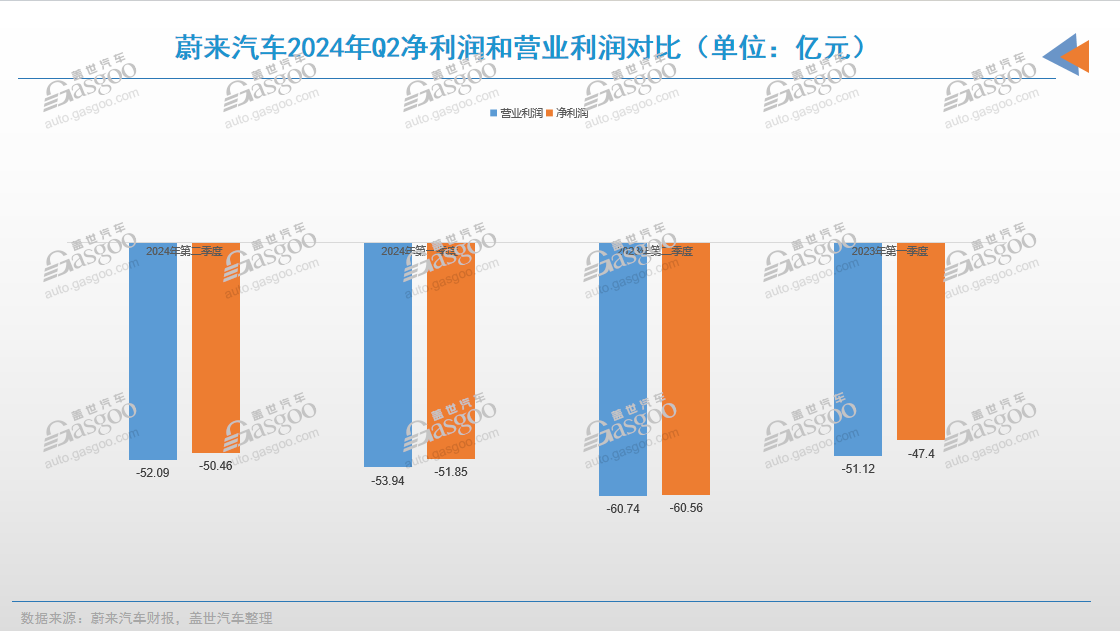

蔚来很“烧钱”,这不是秘密。2023年,蔚来净亏损超过200亿元。今年上半年,蔚来净亏损也高达100亿元,亏损额度远高于小鹏。而另一竞争对手理想,则已实现盈利,今年上半年净利润为17亿元。

但从涨跌幅来看,蔚来净亏损其实有在缓慢收窄。相比去年同期,蔚来今年上半年净亏损减少了6亿元。聚焦到第二季度,蔚来净亏损为50.5亿元,比去年同期减少10亿元,环比减少约1.5亿元。

销量增长是净利润收窄的主要原因。今年上半年,蔚来销量为8.7万辆,同比增长60.2%。

第二季度整车利润率提升至12.2%。蔚来CFO曲玉表示,这主要是来自于供应链和生产效率的提升。“随着销量连续4个月保持在2万辆以上,我们找到了更多的机会持续优化产品和成本的机会。”

不过,蔚来第二季度销售、一般及行政费用增幅超过30%。对此,曲玉解释道,主要有两方面原因:一是销量增长导致人力成本有所增长,包括人员的数量、奖金等;二是蔚来品牌今年三四月份全面换新2024款,导致传播费用较上一季度有显著增长。

但他强调,2024年整体资本性开支可能会明显低于2023年。明年可能跟今年的投入强度相当。2023年,蔚来营销、营业费用合计接近400亿元。

此外,蔚来还制定了短中长期经营目标。短期目标是,今年下半年逐步提升整车毛利率,到四季度的时候,“我们希望整车毛利率能够达到15%的水平。”但蔚来创始人、董事长李斌强调,还是会平衡销量和毛利的关系,“我们也不会去期望有一个特别大的跃升。”

中长期经营目标是,“蔚来品牌每个月销量四万辆,毛利率25%”。而面向大众市场的乐道品牌合理毛利率目标是在15%以上。

乐道L60明年目标:月销2万辆

由于乐道品牌面向的是800万辆规模的市场,其势必将成为蔚来未来销量快速增长的主力。那么,首款车型乐道L60的市场表现至为关键。

乐道L60此前已开启预售,预售价为21.99万元,比特斯拉Model Y便宜3万元。该车确定在9月19日上市,当月底交付。乐道总裁艾铁成此前曾透露,乐道L60订单“超预期2-3倍”。李斌也在电话会议上表示,“预订单情况超过我们的预期”。

据李斌透露,乐道L60最终定价会更低一些,但还是会平衡好毛利率和定价,“不会用特别激进的定价”。按照蔚来的预期,今年四季度总交付量目标为2万辆,明年会逐步增加,“希望明年的某个时候能够到单月两万辆的供应量。”

乐道L60达到产能预期后,蔚来希望该产品的毛利率可以在15%左右。据介绍,该车的设计是以提升效率和降低成本为目标,“确保这辆车在技术领先的同时,也有非常好的成本竞争力。”考虑到市场竞争非常激烈,蔚来也预留了一些差异化市场营销的手段,以确保达成15%的毛利率目标。

而且,乐道L60的产能也是有保证的。蔚来已经在为2025年、2026年全线产品规划做准备。为确保L60量产节奏,蔚来第二工厂在九月底到十月就能完全形成双班生产的能力。此外,蔚来第三工厂已经开始建设,大概明年三季度正式投产。

在销售渠道方面,由于两大品牌的商场和汽车城店的点位不一样,乐道品牌单店投入要低于蔚来品牌门店。

但曲玉也强调,为乐道门店装修费用设置了比较严格的标准,“比如目前这一批店,每一家店的平均装修费用不超过100万”。他透露,后面的100家店装修预算会更低。至于门店人员配置的问题,将根据锁单量和交付量结构进行配置。而明年,蔚来第三品牌萤火虫也将面世。

信达证券认为,乐道将通过换电补能的亮点,进一步下探至低价格区间,有望带来全新增量。

本文作者可以追加内容哦 !