和生活一样,回望2022年的新能源汽车市场,可谓是跌宕起伏。 动力电池核心原材料涨价、疫情扰乱产业发展节奏、新势力你追我赶、新能源补贴退出、渗透率再创新高…… 这一年,新能源汽车市场整体产销再上新台阶,但个体天冠地屦;这一年,虽然行业整体融资规模不及2021年,但依然是热闹的投资风口;这一年,新造车们多数仍在亏损的泥潭中挣扎,其中有人跑出了黑马态势,有人已黯然离场。 就在2023年1月1日,造车新势力们公布了自己2022年的成绩单,整体排名与过去两年大相径庭。 2022年,凭借超15万辆的交付成绩,哪吒夺下头筹;理想、蔚来、小鹏,互相追赶交付12-13万辆,居二至四位;第五名的零跑则以黑马姿态跑出154%的增速。 过去一年,不止新势力历经了大洗牌,在2023年“全面放开”之后,整个新能源汽车产业都将迎来新的战局、新的机遇。 无论是传统车企、新造车势力亦或跨界玩家们,一场鏖战,在所难免。

市场整体稳步攀升,蔚小理们座次洗牌

市场整体稳步攀升,蔚小理们座次洗牌

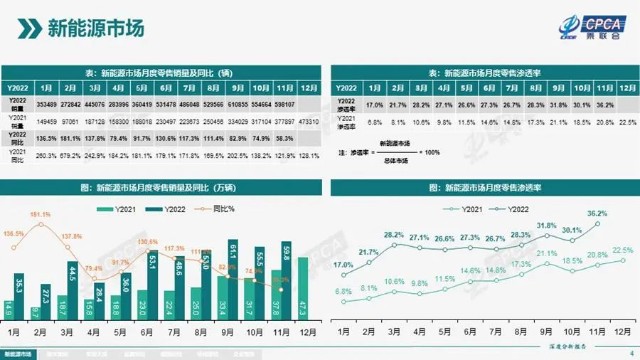

根据国务院办公厅在2020年11月印发的《新能源汽车产业发展规划(2021-2035年)》相关描述,到2025年,我国新能源汽车渗透率要达到25%的目标。彼时,渗透率仅为5.8%。

2022年新能源汽车市场渗透率。图片来源:乘联会

据乘联会数据,到2022年11月,国内狭义乘用车市场零售销量为164.8万辆,其中新能源车销量达59.8万辆,同比增长58.3%,渗透率高达36.2%。

综合前11个月来看,新能源市场总体销量为503.0万辆,渗透率为27.4%。提前达成2025年规划目标。

与渗透率攀升息息相关的,是延续了十余年的新能源汽车补贴。

2009年3月,国务院下发《汽车产业调整和振兴规划》文件,首次提出新能源汽车发展目标。从2010年往后,轰轰烈烈的补贴时代就正式开始了。

36.2%渗透率的达成,有关于技术进步、成本降低、产业发展,更有关于补贴提振。如此,新能源汽车补贴也算完成了历史使命,在2022年底已正式退出。

某种意义上来说,补贴退出意味着新能源汽车产业将从“政策导向”过渡到“市场导向”。

虽然国家在其它方面对新能源汽车的扶持也还在继续,比如免征购置税、优先上绿牌等,但市场已占据绝对“主导权”。

在2022年底补贴退出之际,新能源汽车市场又掀起了一阵血雨腥风。

比亚迪海豹。图片来源:比亚迪官方

以比亚迪为首的厂商们选择了涨价,跟随者如广汽埃安。原因是新能源汽车补贴终止和电池主要原材料价格上涨等,但又都划定了期限,在指定日期前下定将不受调价影响。

而以特斯拉为首的厂商们选择了降价,跟随者如福特电马和奔驰EQ系列等。从2022年10月份开始,特斯拉就进行了保险补贴、官宣降价等多轮调价行为。

一升一降之间,刚好是市场主导权提升的生动体现。

受限于市场竞争加剧、储备订单减少、维持工厂及供应链运转等多方面原因,即使补贴不再,特斯拉也选择了“以价换量”。

而现阶段比亚迪品牌和订单都较为强势,即使没了补贴也有涨价的底气,划定时间线不过是为了吸引犹豫不定的消费者尽快下单罢了。

通过全年销售目标的完成度,也可以印证这一观点。

2021年,比亚迪乘用车总销量为73.0万辆,其中新能源乘用车销量为59.4万辆。基于此,比亚迪定下了2022年120万辆的销量目标。

从发展过程来看,这个目标是比较保守的,旗下车型的火爆程度甚至出乎了比亚迪自身预料。以至于后来,其年度目标又调整为了150万辆。

只不过,150万辆的全年销售目标最终还是显得有些“矜持”。到2022年11月,比亚迪就已提前并超额完成了全年目标。

对比之下,特斯拉的日子就不那么好过。

基于2021年93.6万辆的全球销售成绩,特斯拉曾高调定下了年销售额增长50%的目标,即2022年全球150万辆。聚焦中国市场,2021年特斯拉共交付新车32.1万辆。

特斯拉上海超级工厂。图片来源:特斯拉官方

2022年前三季度,特斯拉全球共交付新车90.9万辆,目标完成度60%;2022年前11个月,特斯拉中国销量为39.8万辆,同比增长59%,大幅落后于中国新能源市场100.1%的增速。

另外,追随特斯拉降价的福特电马和奔驰EQ系列,其原本销量就岌岌可危;而追随涨价的广汽埃安,2022年累计销量27.1万辆,超额完成25万辆的全年目标。

新势力范围内,2023年1月1日,各家公布2022年成绩单,TOP5全年交付量突破10万台。

数据来源:企业公开数据 制表:全天候科技

2022年全年,哪吒、理想、蔚来夺得前三,交付量分别为15.2万辆、13.3万辆和12.2万辆。小鹏下滑至第4,共交付约12.1万辆;零跑位居第5,交付量为11.1万辆,但增速达到154%,为前五增速最快车企。

整体而言,2022年新势力排名已经发生较大变化——2021年,TOP5为小鹏、蔚来、理想、哪吒、威马。

在全年目标完成度方面,仅哪吒超额完成,零跑为92.64%紧随其后,至于“蔚小理”三家,完成度有些不尽如人意,甚至徘徊在及格线附近。

除广汽埃安外,一些“创二代”品牌初露头角。吉利旗下品牌极氪凭借极氪001在2022年累计交付71941辆,平均订单金额超33.6万元;东风汽车集团旗下的岚图全年完成19409辆交付量;在华为深度赋能下,AITO问界自3月启动正式交付,2022年累计交付量超7.5万辆。

而上述销量端的变化,可以在下文觅得答案。

上下游技术变革,冲击行业格局

上下游技术变革,冲击行业格局 回看中国新能源汽车市场发展历程,渗透率大幅提升的时期,也就最近两年。 所以,这段时间发生了什么? 2019年12月,特斯拉上海超级工厂投产并开始交付新车,并在2020、2021、2022年1-11月于中国市场分别交付新车13.7万辆、32.1万辆、39.8万辆,所占市场份额分别为10.0%、9.1%、7.9%。 2020年7月,五菱宏光MINIEV上市,当年即取得12.8万辆的年销成绩,2021年全年和2022年1-11月的销量分别为42.6万辆和37.0万辆,分别占据12.1%、7.4%的市场份额。

比亚迪e平台3.0-升压充电。图片来源:比亚迪官方

比亚迪e平台3.0-升压充电。图片来源:比亚迪官方 2020年2月、2021年1月及9月,比亚迪相继发布了刀片电池、DM-i超级混动和e平台3.0,并且密集投放搭载上述技术的新车型。 2020年,比亚迪新能源乘用车销量为17.9万辆,占全部销量的43.0%,占市场份额的13.1%。2021年,其新能源销量达59.4万,已占总销量81.3%,市占率16.9%。 到2022年4月,比亚迪宣布停产燃油车。2022年前11个月,比亚迪新能源乘用车销量超160万辆,占据超过31%的市场份额。 作为标杆,上述三者在不同时期对新能源汽车渗透率的提升功不可没,另外对行业发展的促进作用也是劳苦功高。 作为新能源汽车中的主流选择,纯电车型2022年前11个月总销量达379.4万辆,占总销量503.0万辆的75.4%。而其中,特斯拉从来都是友商们台前幕后的对标对象。

但是,新能源汽车的核心、消费者关注的痛点——动力电池的能量密度和充电速度,似乎将近到达边际。材料体系创新暂时无望,结构创新又接近瓶颈。 比如宁德时代的麒麟电池,聚焦结构创新,系统体积利用率72%、能量密度为255Wh/kg、号称可实现10分钟快充(10%-80%)。已是行业天花板级别。

极氪009。图片来源:极氪官方

极氪009。图片来源:极氪官方 代价是价格。首搭麒麟电池的极氪009,在其余配置一致的情况下,麒麟电池版比普通版贵出8.9万元,提升的续航里程是120km(CLTC工况)。 再比如小鹏S4超快充,单桩最大功率480kW,峰值充电功率400kW,宣传充电5分钟续航200km(CLTC工况,目前支持G9车型)。但考虑到有限的电网容量和无序充电行为等,达成度依旧存疑。 或许是基于以上考量,还有一部分车企选择了其它方案。 比如电池车身一体化技术,在整车层面进一步提升电池包的系统体积利用率和能量密度,比亚迪的CTB(Cell to Body)、特斯拉的CTC(Cell to Chassis)皆是如此。 再比如换电技术,将电池和车身彻底地剥离,以快速更换电池的方式缓解续航焦虑。在蔚来之外,又有飞凡、睿蓝、宁德时代EVOGO等企业入局。

插混车型市场份额和增速。图片来源:乘联会 而在纯电动之外,还有另一种技术路线——插电混动,正在飞速发展。

插混车型市场份额和增速。图片来源:乘联会 而在纯电动之外,还有另一种技术路线——插电混动,正在飞速发展。 2022年1-11月,插混车型销量为123.5万辆,虽然仅占据新能源汽车总销量24.6%的份额,但增速高达167.0%,远超纯电动的85.0%。 在比亚迪2022年前11个月160万+的新能源乘用车销量中,DM与EV基本是1:1的比例,且DM要略多于EV。 换言之,比亚迪DM系列占据插混市场超过66.6%的份额,几乎以一己之力促进了细分市场发展。 在插混领域,从2021年到2022年,跟进的厂商也是络绎不绝,如长城柠檬DHT、吉利雷神HiX、奇瑞鲲鹏DHT、长安iDD、广汽GMC 2.0、东风马赫MHD、五菱混动DHT…… 但现状是,鲜有对手能威胁到比亚迪的地位。比亚迪的核心是全产业链布局,将DM-i超级混动做到了油电同价。 除此之外,以理想为代表的增程式混动也迎来了锦绣前程,引得问界、岚图、深蓝、零跑、哪吒等车企纷纷入局。 从技术角度理解,增程式(串联混动)不过是上述大多数DHT(Dedicated Hybrid Transmission)混动中的工作模式之一,而且是相对简单的那种。

宏光MINIEV敞篷版。图片来源:五菱官方

宏光MINIEV敞篷版。图片来源:五菱官方 至于蝉联新能源汽车销冠五菱宏光MINIEV,则引领了微型电动车市场的发展。 长久以来,中国新能源汽车市场都呈现两极分化的哑铃形发展态势,即微型电动车和高端智能电动车占据大部分市场。 有观点认为,由于技术进步、成本降低等因素,新能源汽车的结构将从哑铃形向纺锤形转变。但至少从2022年来看,哑铃型结构依旧。 首先是微型电动车热潮再临。即使面临补贴退坡、积分价格下滑、原材料价格上涨等一系列因素,但在五菱宏光MINIEV的强力感召下,依旧有诸多选手涌入,如奇瑞QQ冰淇淋和无界Pro、长安Lumin、宝骏KiWi EV、五菱Air ev晴空、吉利熊猫mini……

整体来看,将产品重点放在纺锤形之上的,2022年大都过得不如意,比如威马、小鹏;重点在哑铃形的,却取得了不错成绩,比如哪吒、零跑、极氪和问界。

2023:优胜劣汰加速,新战事开启

2023:优胜劣汰加速,新战事开启 回顾2022年的新能源汽车市场,有的已经病危,甚至倒下;有的一只脚迈进了ICU,仍在艰难自救;还有的形势大好,欲谋求更广阔发展。 这些洗牌和分化,或将在2023年加速和放大。 先说“掉队”,与上文提到的纺锤形市场结构相对应。

久未上市的威马M7。图片来源,威马官方

久未上市的威马M7。图片来源,威马官方 威马,作为曾经的造车明星,在创业初期还能与“蔚小理”三家并称为“新势力四小龙”,但随着时间发展越来越跟不上节奏。 看销量,2022年上半年威马共交付新车2.17万辆,相比自身虽同比增长62.2%,但相比新能源市场122.4%的增速显得格格不入。 其实整个2022年,威马极少主动公布销量。在年末,公司还被曝出了降薪、裁员、闭店等消息。 看定位,威马秉持“科技普惠”理念,主力车型聚焦15万-20万元的主流消费市场,但并没有掀起多大风浪。至于账面实力还不错的M7,上市却还是遥遥无期。

小鹏P5。图片来源:小鹏官方

小鹏P5。图片来源:小鹏官方 小鹏的问题也大抵如此,2022年目标完成度仅刚过及格线。 从G3到P7到P5再到G9,总体呈现的是一条向上之路。在只有G3的时期,小鹏也是不温不火,一直到P7横空出世并火爆市场,才逐渐形成了“蔚小理”的竞争格局。 被寄予厚望的P5,以高阶智能为标签,同样瞄准了15万-20万元主流市场,但市场给它泼了盆冷水。至于G9的失意,则和小鹏自身焦急与失误息息相关。 众所周知,主流市场的体量很大。但需要客观承认的是,主流市场的消费者往往也最挑剔,包括品牌、技术、体验、售后、质量等方方面面,他们期望面面俱到。车企们想要做好并不容易。 哪吒与零跑,聚焦10万元及以下市场;极氪与问界,主推25万-35万元市场。避开了燃油车竞争激烈的主流市场,它们在2022年也都取得了相对不错的成绩。还有蔚来与理想,它们也都在各自锚定的方向努力前行,成绩不算斐然但未来还算明朗。

总结2022年新能源汽车市场发展现状:头部吃肉,腰部喝汤,尾部啃渣。 比亚迪赚得盆满钵满,特斯拉虽临危机但强势依旧,它们是2022年最大的赢家,并且还在不断探索、谋划着更广阔的未来。

仰望首款越野车R1。图片来源:仰望官方

仰望首款越野车R1。图片来源:仰望官方 以比亚迪为例,在已有王朝、海洋网络及腾势的基础上,又发布了仰望品牌,旗下车型售价或将在100万元以上,承载自身的高端梦想。 以广汽为例,“不愿打工”的广汽集团董事长曾庆洪也在多方面布局锂电产业链,除了自研自产动力电池之外,在原材料采集和生产环节也有涉及。 蔚来、理想、极氪、哪吒等,体量虽不及比亚迪和特斯拉,但也能在迅速扩大的新能源汽车市场中分得一杯羹。 而那些连骨头都啃不动的尾部车企,大抵就只能挥手告别市场。

创业未半而中道崩殂的自游家NV。图片来源:自游家官方

创业未半而中道崩殂的自游家NV。图片来源:自游家官方 比如牛创新能源(现已更名为火星石科技有限公司)。创始人李一男高调入局四轮新能源战场曾引来不少关注。2021年12月,其发布自游家(NIUTRON)品牌及首款车型自游家NV,2022年10月8日新车上市,却在2022年12月因无法交付而匆匆告别。“还没有开始,就即将结束。”自由家在公开信里如是说。 同时,新势力们当前仍未摆脱亏损的局面。头部车企为了争夺市场,在自动驾驶、电子电气架构等方面的投入还在加大。大多二线车企则因为主打下沉市场,整车毛利受限,盈利难。 另一方面,随着动力电池核心原材料价格的回落,2023年特斯拉可能再次掀起价格大战。摩根士丹利预测,2023年上半年碳酸锂价格为6.75万美元/吨(约48万元/吨),到下半年价格将下跌35%,至4.75万美元/吨(约34万元/吨)。 跟随行业龙头的脚步,对那些竞争力和毛利率都不甚理想的车企来说,价格战将加速其被淘汰。 毋庸置疑,2023年的新能源汽车市场,一场鏖战,不可避免。 来源:全天候科技 作者秋白 编辑罗丽娟

本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。市场有风险,投资需谨慎,请独立判断和决策。

你喜欢哪个品牌?

市场整体稳步攀升,蔚小理们座次洗牌