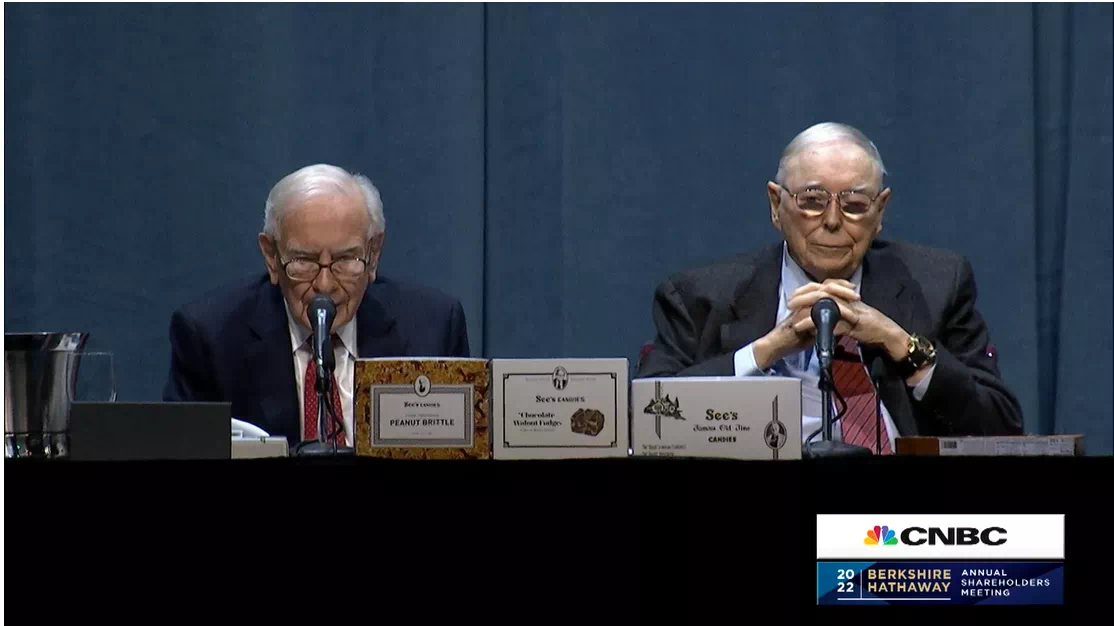

5月1日投资者的春晚,伯克希尔哈撒韦公司在其创始人沃伦巴菲特的家乡——内布拉斯加

5月1日投资者的春晚,伯克希尔哈撒韦公司在其创始人沃伦巴菲特的家乡——内布拉斯加州奥马哈市举办年度股东大会。此次股东大会是自2019年疫情爆发以来首次回归线下举办。

很多媒体都安排了解读和视频,两个加起来快200岁的老头当起了主播,直播了6个小时,不知道有多少人会刷火箭。巴菲特的最牛之处就是,他的身体是真的好。90多岁了,竟然腰不弯,背也不驼。

他自己经常说的投资之道,就是长坡厚雪,慢慢变富,其实即便我们只有16%的年化回报,你能够像巴菲特投资62年,100万也能变成100亿。当然绝大多数人都会说,我到那么大岁数要100亿还有啥用,其实你要是长了一个,奢侈品珠宝的脑子,那么这辈子就很难赚到钱了。

闲话不多说,我们看看巴菲特到底说了啥?在长达6小时的股东大会上,巴菲特、芒格及两位高管格雷格阿贝尔、阿吉特贾因就美联储、美股市场、高通胀、伯克希尔投资策略、中国机会等回答了现场股东的提问。$招商中证白酒指数(LOF)A(OTCFUND|161725)$

首先,股神一季度大幅增仓, 他手里的现金和美债,从去年底的1439亿减少到了1027亿,他自己解释,买入了518亿美元的股票,同时也卖出了103亿美元,现在知道的是他增持西方石油和雪佛龙,为碳中和做准备,也知道他42亿美元收购惠普,其他的钱花哪了,目前还不太清楚。芒格的解释是,未来200年,石油仍将是非常珍贵的资源。所以他甚至建议,减少国内开发,多从中东购买。$中概互联网ETF(SH513050)$

其次,巴菲特多次感谢美联储主席鲍威尔,说他是个英雄,不但成功的化解了危机,还积极的遏制通货膨胀,众所周知巴菲特不喜欢通货膨胀,认为通货膨胀损害了投资的真实回报,通胀欺骗了所有人,把钱藏在床底下,你也很难避免损失,不过奇怪的是,巴菲特也不反对,之前美联储直接发钱拯救危机的做法,总之巴菲特认为,美联储现在做的很好。他支持联储的行动。对于该买什么股票才能抵御通胀,巴菲特说出了一个让人意外的答案,他说你应该提高自己的技能。

第三,巴菲特依然懊悔,错过了2020年3月那波活久见式的下跌机会,所以他说自己并不是很擅长精确掌握投资机会,他们只是觉得价格便宜了就可以买入,只要价格便宜他就会买的更多,最近他们收购一家保险公司和惠普也是这个逻辑,芒格甚至直接了当的说,我们发现了比债券更为有吸引力的东西,就这么简单。可见投资大师们,到底要不要去购买,其实完全是基于资产间价格比较做出来的。当一个资产的长期预期回报率超过了债券,那么肯定就值得买入。而不是非要等到他跌到最低点。

第四,巴菲特还澄清,伯克希尔哈撒韦并不只有巴菲特一个选股票的人,媒体总是用巴菲特买了什么作为标题,但其实只是为了吸引流量,实际上很多东西都是他们团队其他人选出来的股票,买入的也是伯克希尔公司,而不是巴菲特个人。

第五,面对现在的战争局面,有人也想知道,如果发生核战争,巴菲特会怎么样,股神的回答很干脆,没办法,伯克希尔也束手无策,他这一辈子,经历过很多这种时刻,比如当年的古巴导弹危机,也是美俄之间差点擦枪走火,如果这些发生,我们可能一夜之间就回到洞穴时代,伯克希尔没有任何办法,这个风险是我们必须共同承担的。

最后,巴菲特和芒格,固定动作,嘲讽了一下比特币,巴菲特说,你把全世界所有的比特币卖给我,25美元我都不会要。这些货币对于我来说,什么都不是,巴菲特只认那些有生产能力,有生息能力的资产。对于这种炒来炒去,只有交换价值的东西,他完全不感兴趣。这些币谁都可以发明,伯克希尔也可以发自己的货币,但这些都没什么意义。只要大家不认可了,那么他就一分钱都不值。

当然巴菲特和芒格还说了很多东西,比如炮轰股市像个赌场,投资者都不关注价值,也说过去几年的市场完全不可捉摸,芒格还举了散户逼空罗宾汉的例子,现在股价又再次跌去了90%,这些人也都遭遇到了惩罚。

其实我们学习巴菲特的投资方式,不如学习他的商业模式和心态,他永远在手上保持上千亿美金的现金,所以这就决定了他可以随时抄底入场。他这一辈子,几乎只抄底,不逃顶,你很少听说巴菲特在顶部把重仓股卖了,只有那些捡烟蒂的交易性机会,他才会卖出,比如中石油。其他的具有成长性的公司,他基本上买来就一直压箱底了,几十年都不卖。

所以最后我们看到,他完美的解决了买的太贵和卖的太早两个难题。所以人家一直赚钱,成为一代股神。那么我们普通投资者呢,都是牛市入场,然后没几天就拿不住了。所以在反复的赔钱。那些下定决心长期持有的,基本都是满仓被套。所以这么投资,显然是完全错误的,甚至截然相反,怎么可能不赔钱。

本文作者可以追加内容哦 !