国际钴巨头欲停产,钴价将迎来涨价潮?

据媒体报道,嘉能可将从今年底开始暂停全球最大铜钴矿Mutanda的生产,据称暂停生产的原因为该矿在经济上不再可行,不过嘉能可发言人对此不予置评。据悉,Mutanda矿是全球最大的铜钴矿,也是嘉能可在刚果的重要资产之一,去年生产近20万吨铜和逾2.7万吨钴,占全球关键电池金属供应量的五分之一。

受此消息的影响,今日A股钴相关概念股掀起涨停潮,盘中钴矿指数(8841083.WI)一度涨近7.3%,截止收盘时间,该指数涨7.15%,相关个股7只涨停。

(资料来源:wind)

嘉能可曾多次干预小金属市场价格

嘉能可是全球“最具统治力”的有色龙头企业,主要业务包括能源产品和金属矿产两大业务,其中能源产品主要是煤炭、石油产业链产品。金属矿产主要包括铜、锌、钴、铅、镍、铁铬合金、金、银等,其中在锌、钴、铜三个领域最具统治力。过去五年中先后通过产量控制和贸易控制成功使锌、钴、铜的产品价格从低位开始不断攀升,其中锌和钴的价格掌控堪称经典。

2015年由于全球大宗商品价格普遍跌至谷底,嘉能可持续经营净利润大额亏损322.34亿元人民币(按照当时汇率折算),同时现金流出严重,为偿还巨额到期债务,嘉能可被破出售资产,同时经营层年在2015年下半年陆续公告减产铜、锌,促使全球铜、锌价格开始大涨,价格的回暖成功帮助嘉能可度过危机,2016年转为盈利95.66亿元人民币,2017年利润更是高达377.48亿元人民币。

(资料来源:wind)

随着2015年铜、锌、钴、原油等价格持续走低,嘉能可股价于2015年9月28日跌至最低点66.67美元/股,市值仅92亿美元。2015年底,随着锌、铜、钴价格开始持续回暖,嘉能可股价持续走高,截止2019年8月7日,嘉能可股价为231.35美元/股,总市值315亿美元。

(资料来源:wind)

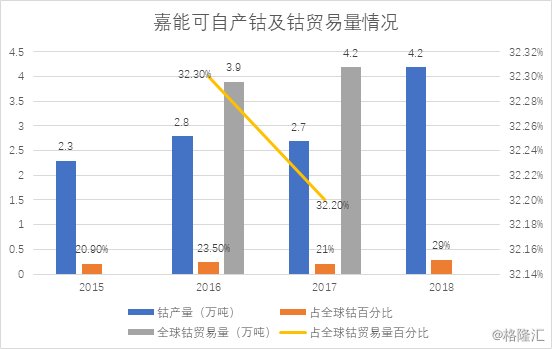

近几年来,嘉能可钴产量持续攀升,截止2018年底,公司钴产量达到了4.2万吨,全球市占率29%,可见嘉能可对钴产量及钴价格的地位影响之大。

(资料来源:公司公告)

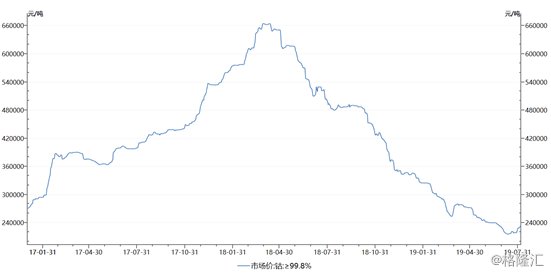

不过,嘉能可产量高也不意味着公司能一直操纵市场。2018年Q2至今嘉能可对钴价失去控制。2018年4月中国地区电解钴价格率先下跌,随后MB估价开始跟随下跌,至2018年8月31日MB低等级钴平均价格跌至33.3美元/磅,中国区电解钴价格跌至48.75万元/吨,2018年9-10月MB钴价格在海外贸易商提价采购带动下持续回暖至34美元/磅,但中国区电解钴价格仅微涨至49万后再次快速下跌。而当时嘉能可表示暂停子公司KCC钴的销售,预计2020年一季度恢复,但是市场并没有因为KCC暂停销售,钴价就得到了止跌,相反,MB钴指数依旧下跌。

嘉能可失去对钴价控制的原因有以下三点:1、暴利催生过多新增供给导致嘉能可暂停KCC销售后全球钴依然供给过剩,2018年刨除嘉能可KCC的钴产量1.1万吨,全球钴供给仍然达到15.7万吨,而全球钴需求量仅为14.8万吨,产能过剩。

2、库存高企,预计2017年、2018年全球钴分别过剩9000吨、14000吨,对应的钴库存将至少为2.3万吨,站全球2018年钴需求量的17.4%,过剩的库存尤其是投机库存占比极高,加剧了钴过剩对价格的负面影响。

3、钴需求占比近50%的3C产品出货量下滑,低端3C电池去钴化。预计2018年全球手机出货量下滑2%,同时充电宝及低端电动工具迫于成本压力,更多采用三元电池(NCM81电池单位重量正极材料含钴12.1%)替代钴酸锂电池(单位重量钴酸锂电池正极材料含钴60.2%),两方面原因导致3C产品钴需求量下滑。

钴涨价的原因

2019年年初以来欧洲市场金属钴价格呈现震荡下行态势,3月底至4月短暂反弹后,价格一直处于下滑通道。7月份以来欧洲市场进入夏休期,市场成交稀少,但是自从7月中旬后金属钴价格跌幅已经逐渐缩小,目前标准级金属钴价格约为12-12.5美元/磅左右,来自贸易商的询盘较为活跃,欧洲业内人士预计8月价格有望触底反弹。

另外,按照目前企业拿到的钴矿成本来看,国内金属钴成本在18万元/吨左右,硫酸钴成本约为17万元/吨左右(折算成钴金属),金属钴尚有微薄利润,然而硫酸钴基本是亏钱。如果钴矿是前期囤货,目前金属钴和钴盐生产商处于亏损状态,所以生产商普遍不愿意继续降价。

(资料来源:wind)

从供给来看,嘉能可产量不达预期,2019年全球钴供给减少。2019年钴的增量主要来源于华友钴业旗下PE527与MIKAS矿开采、嘉能可旗下KCC矿复产、欧亚资源旗下RTR矿扩产,Chemaf矿产能释放,以及钴价上涨带来刚果(金)本地的手抓矿供应量增加。

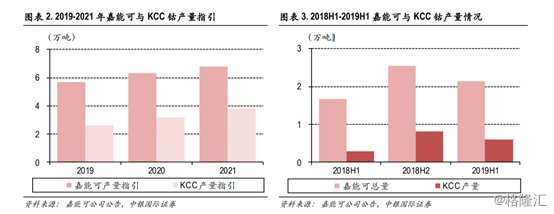

嘉能可方面上半年钴产量不达预期,KCC产量目标完成率不足50%。根据嘉能可公布的2019年半年报数据,嘉能可2019年上半年生产钴总量为2.13万吨,同比增长27.5%,其中子公司Katanga实现钴产量6100吨,同比增长103.3%。KatangaMining是嘉能可旗下钴业务上市公司,由KCC和DCP两家于2009年7月合并而成,KCC的钴矿资源与采选冶炼厂是目前KatangaMining的核心资产。2019年二季度嘉能可实现钴产量1.04万吨,其中KCC实现产量2600吨,同比提升4.0%,环比下滑25.7%。

2018年初嘉能可规划当年KCC复产后,对2019年KCC钴的产量指引为3.4万吨。2018年底,嘉能可下调KCC在2019年的产量目标,规划2019-2021年钴整体的产量分别为5.7、6.3、6.8万吨,其中KCC的产量指引分别为2.6、3.2、3.8万吨。假设将全年的产量指引均分至各季度,测算出嘉能可整体、KCC的钴产量目标完成率分别为74.7%、46.9%。

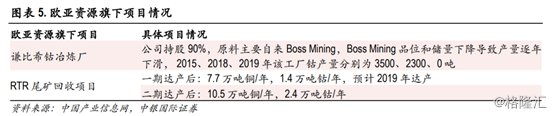

欧亚资源Bossmining矿停产,RTR全年销量预期下调。目前欧亚资源钴产量主要来源于BossMining,以及未来扩产力度较大的RTR矿。据CBC有色网报道,由于原料缺乏,欧亚资源暂停了赞比亚谦比希的铜钴冶炼厂,该冶炼厂的原料主要来源于BossMining和FrontierMine,目前欧亚资源间接控制该公司90%的股权。由于Bossmining储量和品位不断下降,2015年谦比希钴冶炼产量由2014年的8700吨下降至3500吨,2018年继续下滑至2300吨,2019年停产后继续减少2300吨的钴产量。

RTR矿一期项目1.4万吨产能仍处于爬坡中,参考钴业分会预测情况,2019年全年销量预计从9000吨下调至6000吨。

Chemaf扩产进度略低于预期。Chemaf目前拥有5大矿山资源,根据上海有色网报道,Chemaf公司董事长2019年4月2日表示,目前公司在Lualaba省的Mutoshi矿区建设工厂,将于2019年9月正式投产,预计每年可生产2万吨钴。公司Etoile钴矿山2017年钴产量约为5000吨,2017年之前均不足3000吨。此前公司公告称2018年底将新建2万吨的铜和1.6万吨的钴冶炼加工产能,目前产能仍在建设中,9月正式投产后预计仍需产能爬坡,全年钴产量预计增长较小,大概率低于此前预期。

从需求来看,81%的钴消费来自电池行业(其中75%是3C领域,25%来自动力电池),剩余19%的钴消费来自合金、催化剂、陶瓷等领域,钴用量最大的3C和动力汽车市场下半年不乐观。

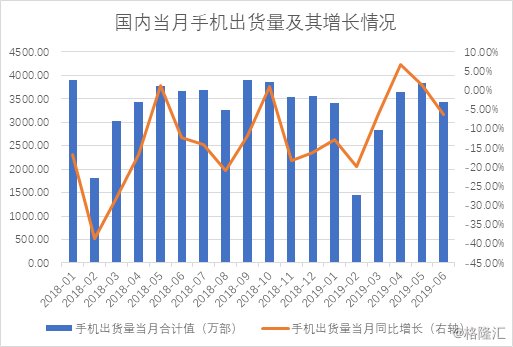

中国信通院数据显示,2019年1-6月,国内手机市场总体出货量1.86亿部,同比下降5.1%。5G尚处于起步阶段,IDC估计2019年全球智能手机出货量将达到13.9亿部,同比减少0.8%。笔记本电脑和平板电脑市场也不乐观。

(资料来源:wind)

中国汽车工业协会发布数据,1-6月新能源汽车实现产销量分别为61.4万辆、61.7万辆,同比增长48.5%、49.6%。由于补贴过渡期正式结束,意味着新能源乘用车的补贴退坡幅度将超过50%以上,下半年销量压力增大。

结语

预计2019年全球钴产量13.6万吨,消费量13.3万吨,略有过剩但过剩量同比收窄。虽然手抓矿的供应减少,但由于铜价尚可,刚果(金)的铜钴矿产量继续增长,大的企业如洛钼、嘉能可的生产也在继续,生产遭遇大的变动的可能性较低。

尽管嘉能可暂停Mutanda生产,但并不意味着钴产量大幅下降,当前市场仍处于消化库存中,下游需求较为疲软,因此想通过暂停生产,大幅提高钴价难度较大,不过目前估价处于市场底部,大幅降价的概率较小。短期看,暂停Mutanda生产,在某种程度上能刺激钴价格反弹,但反弹幅度或有限;长期来看,随着5G手机的推出,手机迎来更新换代潮,届时钴的需求量或将大幅增加。