业绩释放、财务稳健,弘阳地产(1996.HK)深耕都市圈,实现高质量增长

弘阳地产预计2021年销售能够保持不低于15%的规模增长

格隆汇 3 月 26日丨业绩释放、财务稳健,弘阳地产(1996.HK)深耕都市圈,实现高质量增长

面对2020年疫情的冲击和“三道红线”政策的出台,房地产行业资金面紧张程度加剧。在这样的宏观环境下,弘阳地产还是交出了一份颇为亮眼的成绩单。

3月29日晚间,弘阳地产发布2020年成绩单。资料显示,在业绩持续增长的同时,弘阳地产的财务结构不断改善。此外,公司坚持双轮驱动,加大商业投入,强化商住联动;提升整体项目区位价值,保持稳定的销售物业毛利率,也成为未来的增长点。

而对于今年的目标,弘阳地产表示,仍将以利润为导向,实现有质量的规模稳健增长,预计2021年销售能够保持不低于15%的规模增长,实现业绩的持续释放。

业绩持续增长,江苏市场优势稳固

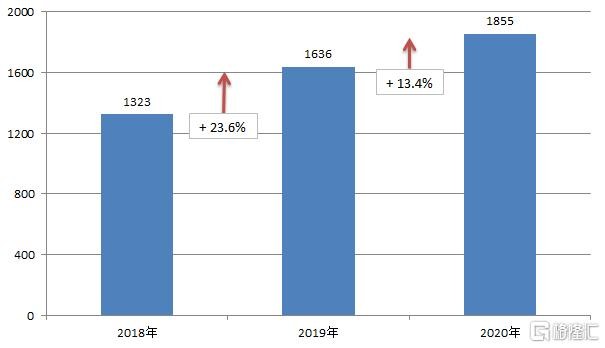

数据显示,弘阳地产在2020年实现营业收入201.59亿元,同比增长32.9%;实现净利润18.55亿元,同比增长13.4%;实现母公司拥有人应占净利润16.61亿元,同比增长13.2%;实现核心净利润15亿元,同比增长11.9%。

其实自2018年上市以来,弘阳地产的业绩就一直呈现上升趋势。同时,公司的盈利能力也在业内保持着颇具竞争力的水平。数据显示,2020年弘阳地产的毛利率和净利润率分别为22.4%和9.2%。

图:弘阳地产营业收入及增速(单位:百万元)

资料来源:公司公告

图:弘阳地产净利润及增速(单位:百万元)

资料来源:公司公告

图:弘阳地产核心净利润及增速(单位:百万元)

资料来源:公司公告

弘阳地产的主要业务包括房地产开发与销售、商业物业投资与运营、酒店运营三个部分,其中核心业务为房地产开发与销售。2020年,弘阳地产物业销售实现收入196.16亿元,同比增长33.3%,占已确认收入总额的97.3%。

资料来源:公司公告

同时,商业经营业务虽占比不大,但在疫情冲击之下仍然实现了22.8%的同比增长。据悉,商业经营业务的增长主要得益于南京弘阳广场C2C3馆于2019年8月开业新增贡献。

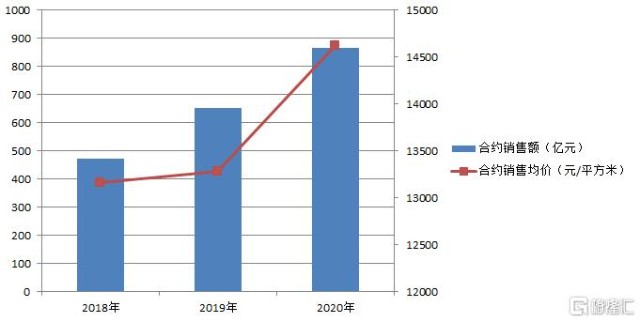

在销售方面,弘阳地产在2020年继续聚焦深耕长三角、大湾区、成渝等经济高增长区域,利用双轮驱动协同发展的模式,促使销售端的各项数据稳健增长。数据显示,弘阳地产2020年合约销售金额高达865亿元,同比增长32.8%;累计合约销售面积591.56万平方米,同比增长20.6%;实现确认销售收入201.6亿元,同比增长32.9%;签约均价由2019年的13283元每平方米上升至2020年的14622元每平方米,同比上升10%。

在销售稳步增长的带动下,弘阳地产在行业内的排名逐渐提升。根据克而瑞数据,2020年公司名列行业全口径销售额第49位。

图:弘阳地产合约销售额及销售均价

资料来源:公司公告

随着中国的房地产行业由土地红利和金融红利的时代进入到管理红利的时代,有质量的增长成为各大房企追求的目标。弘阳地产在维持销售高增长的同时,回款效率和质量依然能够维持高质量水平。2020年,弘阳地产签约回款率为88%。

回顾中国房地产行业在过去20年的发展历程,最大的驱动力是城镇化。如今,中国城镇化的动力仍然存在,并向着“都市圈”的方向演进。弘阳地产正是看到了这一时代机遇,明确提出“做透大江苏,深耕都市圈,做强中心城”的战略,销售结构不断改善。

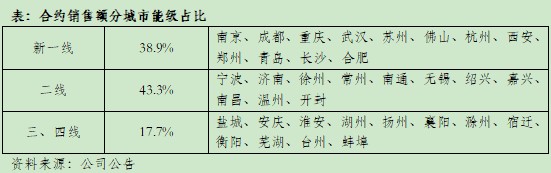

数据显示,2020年,弘阳地产长三角区域合约销售占比78%,在长三角区域中,江苏是全国省域市场中兼顾市场安全与利润的平衡性最好的市场,因此弘阳地产也把江苏市场作为深耕目标。2020年,弘阳地产在江苏市场的销售增长至约459亿元,占合约销售额53.1%,领先优势得到进一步巩固。而根据亿翰智库华东院《2020年1-12月江苏省典型房企销售业绩TOP30》中的数据,弘阳地产已经成功步入江苏省域十强阵列。此外,弘阳地产在新一线及二线城市占比82%,覆盖全国40余个重点城市。

图:长三角合约销售额占比八成,江苏占五成

资料来源:公司公告

地产与商业协同赋能,“商住联动”拿地见成效

虽然从体量上来看,弘阳地产的商业经营远不及物业销售,但是作为公司“双轮驱动”模式的一环,商业业务的重要性不言而喻。在中国商业地产普遍深受疫情冲击的2020年,弘阳地产的商业板块却通过调整组织架构、优化人才梯队,品牌和规模逆势快速提升。

资料显示,在2020年,弘阳地产已开业6座弘阳广场,分别坐落于江苏南京(南京弘阳广场)、江苏常州(常州中吴弘阳广场)、山东烟台(烟台弘阳广场)、湖南衡阳(衡阳弘阳广场)、江苏扬州(扬州弘阳广场)、河北燕郊(燕郊弘阳广场);同时,公司正在筹备开设合肥、徐州、济宁、烟台福山、烟台乐凯、常州大成、常州凤凰东、安庆、济南等9座弘阳广场。

随着“弘阳广场”品牌的持续推广,行业影响力也在持续提升。2020年,弘阳地产位列2021中国商业地产百强企业第12位,并位列中国商业地产公司品牌价值十强。据统计,弘阳地产2020年已开业门店重资产出租率维持在90%以上的高位。

对于弘阳地产而言,商业经营不仅仅可以为集团提供利润,从业务模式的层面,弘阳地产探索出了一条独特的“双轮驱动”路径——地产为商业引流赋能,商业为地产溢价赋能。通过发挥地产与商业的协同效应,打造公司的差异化能力。

凭借这种“商住联动”,弘阳地产的商住协助拿地模式成效显著。通常情况下,商业拿地要求开发商有成熟的可呈现的产品线,并且有持续的运营经验,而弘阳地产在这方面恰恰具备优势。通过这种方式,弘阳地产不仅实现了拿地的多元化,也有效降低了土地成本。

土储结构持续优化,有效支撑未来发展

事实上,历史业绩的光鲜还不足以体现出弘阳地产的潜力与价值,未来公司能否为股东创造收益,更多的还要落脚在突出结构的改善与都市圈的布局。

2020年,弘阳地产继续沿着“做透大江苏、深耕都市圈、做强中心城”的投资战略,紧跟城市发展节奏,把握投资机遇,投资渠道多元化,积极扩充土储,新增土储结构良好,项目比例、产品结构持续改善,为后续发展打下坚实基础。

从区域来布局来看,弘阳地产一方面推进江苏省全局布局,做强江苏大本营;另一方面加强区域深耕,聚焦长三角、大湾区、成渝、中原、长江中游、山东半岛等重点都市圈,特别着力提升在以上都市圈的中心节点城市的布局,持续做强省会、经济强市及重要节点型城市。

数据显示,截至2020年底,弘阳地产土地储备总建筑面积约为2005.74万平方米,同比增加18.5%, 74%位于一、二线城市,已竣工物业104.08万平方米,持做投资的可租用面积81.75万平方米,开发中物业1819.90万平方米。而在2020年,弘阳地产共获取50块新地,其中二线以上城市占比57%,强三线城市占比30%;共获取总计容面积687万平方米,土储周期达到2年以上,有效地支撑了公司未来的快速发展。

图:土储面积按城市能级细分

资料来源:公司公告

值得注意的是,截至2020年,弘阳地产在江苏省(除连云港外)已经实现全域化布局,土储面积占比58%,货值占比达到56%。

图:土储面积按区域细分

资料来源:公司公告

财务质量持续改善,机构目标价高看至3.8港元

在业绩增长、土储结构优化的背后,弘阳地产的财务质量同样过硬。

截至2020年,公司“三道红线”指标零踩线——剔除合同负债后的资产负债率、净负债率和现金短债比分别为69.4%、50.3%和1.62倍。同期,弘阳地产的净负债率为50.3%,手头现金及银行结余余额上升10%至185.3亿元,公司营运资金充足;短期借款占比也由2019年的42.0%下降至35.4%。

图:弘阳地产借贷情况

资料来源:公司公告

随着弘阳地产基本面的持续夯实,资本市场对公司的认可程度继续提升。2020年1月,弘阳地产成功发行总额3亿美元,票面利率9.7%,年期为3.25年优先票据,获得高倍数超额认购,并成功将美元优先票据的利率进一步降低。据悉,该次发行获得众多国际知名长线基金认购,为弘阳地产的发展提供充裕的资金。

而在2020年7月,弘阳地产又在同一基础上为该笔美元优先票据成功增发1.55亿美元,同样受到市场欢迎。另外,公司在2021年1月成功发行3.5亿美元、票面利率7.3%、年期4年的优先票据,这也成为弘阳地产历来单笔发行金额最大、票面利率最低、年期最长的美元优先票据。

随着弘阳地产财务结构的不断改善,公司信用评级维持稳定。其中,惠誉给予评级B+,展望稳定;穆迪评级B2,展望正面;联合国际评级BB–,展望稳定;境内主体中,诚信及联合信用评级AA+,展望稳定。

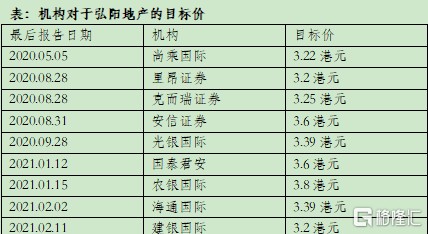

在优质基本面的加持下,弘阳地产同样受到卖方机构的关注。数据显示,2020年以来,多家海内外券商对弘阳地产进行覆盖,其中农银国际将弘阳地产的目标价设为3.8港元,较3月30日收盘价2.99港元有约27%的上涨空间。

- 弘阳地产(01996)