五谷磨房(1837.HK):连百事都要入股的天然食品龙头,它的想象空间有多大?

上周五早上打开手机,惊讶的看到百事可乐(PEP.US)和五谷磨房(1837.HK)牵手了!!!

这可是我见到百事第一回在中国的策略投资。

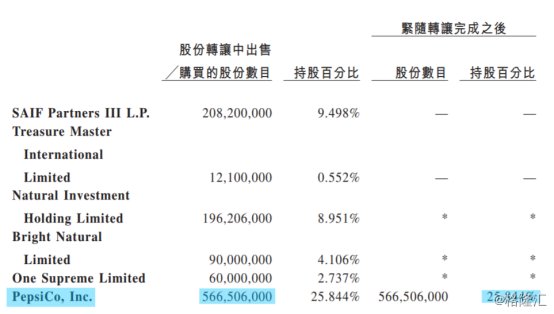

百事以每股1.8港元购买五谷磨房合共5.66506亿股普通股,相当于约25.844%公司权益。股份转让于2019年7月26日完成,百事成为了五谷磨房的第二大股东。

图片来源:公司公告

以百事搞事情的频率,都能称得上食品饮料界的老司机。从豹纹包装的雪盐焦糖可乐,再到蓝、粉、白色可乐,从包装到颜色,从产品种类到广告,只有你想不到,没有它做不到。

这次和做健康食品的五谷磨房结盟,它还大比例持股,里头是什么门道?

一、百事入股的动机是什么?

7月9日,百事公布二季度成绩单,总营收164.5亿美元,归属公司净利润20.35亿美元。

分地区看,由于零食和饮料销量增长,拉丁美洲(占总收入的11%)实现了最高的有机增长,达到10%。另外,4%的销量增长也是五年来最强劲的。

欧洲、撒哈拉以南的非洲地区(占总收入18%)增长了0.5%,主要是因为价格上涨和SodaStream的收购。

而亚洲、中东和北非(占总收入9%)轻微下滑,主要因汇率和在印度重新特许经营部分饮料业务的影响。

整体来看,百事在全球所有地区达到了4.5%的有机增长,整体业绩超预期。可股价连略微捧场一下的意思都没有,转头就往下掉。这里面充斥着大家对碳酸饮料消费趋势的隐忧。

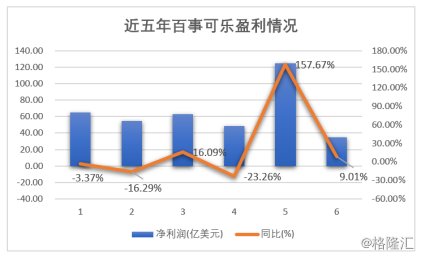

图片来源:Wind

早在几年前,百事的业绩就出现过大幅下滑。

2017年实现净利润48.57亿美元,同比下跌23.26%。同年,可口可乐(COKE.US)净利润同比下跌81%(12.48亿美元)。大家普遍认为业绩下滑的原因是消费者健康观念的转变。

数据来源:勾股大数据

数据来源:勾股大数据

从前的百事和爱恨纠葛的老对手可口可乐一样,靠着富有创意的营销、强势的渠道,攻占了一个又一个的市场,开拓中国市场亦然。几十年的策略,带着它穿越周期和牛熊。

图片来源:Wind

可随着零售环境、消费市场的快速转变,碳酸饮料越来越不好卖,各路竞争对手玩创意,百事当初的营销策略已经不凑效了。于是,产品线也随之发生微妙的变化。

双方都针对低糖和碳酸饮料销量下滑的问题做了产品线调整,可口可乐依然只做饮料,而百事选择涉足非饮料业务。

图片来源:可口可乐中国官网

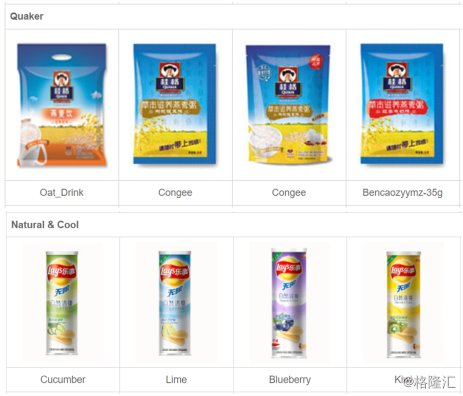

百事的产品矩阵品类十分丰富。除了常见的碳酸饮料(百事可乐、美年达、七喜、佳得乐、激浪)以外,还有果汁和草本饮料,食品线还有桂格麦片系列、乐事薯片等。

图片来源:百事可乐中国官网

由于其他地区没有按产品进行划分,我们只能观察北美地区的营收数据。

北美地区占总收入接近60%,饮料业务近3年略微下滑,菲多利业务(销售玉米片、薯片)稳步提升,在2018年已经超过了25%。

除此以外,桂格麦片产品线对收入的贡献常年稳定在4%左右。加上菲多利业务,两者收入占比接近于饮料业务的33%。

数据来源来源:勾股大数据

如果再将百事的产品线进行拆分,会发现它追求产品多元化的同时,也更注重和“天然、健康”挂钩。

①Fun for You系列:高油高热量的产品,如多力多滋、百事可乐;

②Better for You系列:偏健康,如零卡可乐、 “烤”洋芋片;

③Good for you 系列:富有营养价值,如桂格麦片、果汁、气泡水Bubly。

百事早在2017年已经宣布,在2025年以前,要让高营养价值的产品销量增长超过其它产品。

梳理百事近20年来的收购,2001年收购桂格,2006年买下健康零食品牌Stacy’s、2008年把鹰嘴豆泥品牌Sabra收入麾下。之后,又陆续收购椰子水品牌Kero Coco、生产红茶菌饮料的KeVita。

刚刚在7月25日,又以17亿美元的价格收购南非做谷物的公司Pioneer Foods Group 。

它多元化产品的健康路线走得十分坚定。

百事的愿景是成为全球休闲食品和饮料领域的领军者。降低碳酸饮料的销售比重,使产品更加健康和多元化,切入天然健康食品赛道,这是百事大比例入股五谷磨房的核心原因。

二、五谷磨房凭什么?

很多人认为,五谷磨房不就是把五谷(黑芝麻、山药、豆类、薏米、红枣、核桃、奇亚籽)磨成粉吗,哪有什么那么投资价值?!

谁想进入这个行业,砸钱就能进,产品可复制性强,去商场逛一圈下来,同品类的商品看都看不过来。

五谷磨房看似没有壁垒,其实它远没有这么简单。

五谷磨房是目前市场上知名度和美誉度最高的品牌,在天然健康食品行业,消费者会更看重品牌。试想一下,追求健康的你,给父母、孩子挑选产品时,看着一个知名品牌和一堆不常见的品牌,你会放弃选择大牌子吗?!

所以说,即使行业进入门槛低,竞争对手多如麻,但它的品牌力和美誉度是较难被超越的。

对于消费品来说,即使砸钱,也只能砸出知名度,却砸不出美誉度,美誉度需要时间沉淀。五谷磨房的品牌建设,从2005年算起,已经累积了十几年。消费者会更信赖一个老牌子,还是不知名的新牌子呢?

第二点,原材料五谷,确实很普通,但即使是同类原材料,在质量、口感也各不相同。

数据来源:勾股大数据

挖了一下五谷磨房主要原材料的产地,发现看似简单的采购,但小企业很难实现。

比如采购核桃,核桃的存放时间很短,为了保持质量,总不能一次进一堆吧。所以,五谷磨房进行分季节采购,大部分时间会采用澳洲、加州进口的,秋天的时候,就采购云南当季的。

在主要的原材料产地中,需要跨国采购的品类占了4种,其余10种分散在全国各地,远至西北和东北。

为什么竞争对手做不到?

首先,跨国采购自己得先达到一定量,否则,跨个太平洋只采购一星半点,分摊下来,成本太高,小企业消耗不起。其次,有进货就得高效出货,也就是要缩短储存时间,得高效生产。

而且,在原材料加工方面,由于每一种原材料的含油、含水量等特质不同,因此对生产设备要求很高。五谷磨房经过多年的发展,很多生产线都有自己的专利技术,可以实现规模化、差异化生产。

由此一来,五谷磨房就可以在生产工艺、供应链上做到保质和高效。

对天然健康消费品来说,质量就是硬道理。

第三点,竞争对手很难超越的地方是渠道。公司采用了三种销售模式,分别是线下直营专柜、线上电商和会员管理体系。相比来说,线下直营收入占比最大,这种方式也来得更有体验感,也可以对线上进行导流。

每次去逛沃尔玛、家乐福等大型商超,走到生鲜区、食品区的时候,常会看到五谷磨房的专柜,销售人员举着摆满试喝小杯子的盘子介绍产品或者研磨。同类产品的专柜,你会发现超市里仅此一家。

或许你会觉得拿下这些大型商超的卖场渠道跟上货架一样简单,实则非常困难。因为这种大卖场收取的专柜费是根据专柜收入提取固定比例,所以,大卖场会选择销量更好的公司。

一旦建立长期的合作关系,这样的渠道很难被取代。这种模式借助了大卖场的客流,扩张速度快,付出的成本较低。

在线下直营专柜模式下,2015~2018年,公司专柜新增数量分别为 626 家、754 家、1,011 家、851家,截止2018年,专柜数量达到3,895家。

数据来源:勾股大数据

而且,随着企业规模愈发扩大,研发、加工优势都会得到相应提升,从而形成良性循环,研发出更多不同形态、适合不同场景的品类,推进产品迭代。

现在的五谷磨房,品类已经拓展到到粉、粮、 麦片、粥、茶、膏等,对标年轻消费者轻养生的需求,还开发出便捷的健康休闲零食,比如他们家的爆款黑芝麻丸。

除此以外,我们认为百事相中五谷磨房还有一个重要原因,就是它在线下渠道方面的潜力,五谷磨房正在试行“新大陆”项目。

2012年之后,便利店商品销售额增速超过超市和百货。便利店在高速发展,2018年中国便利店实现销售额2,264亿元,门店数量12万家,行业增速达到18.85%。

数据来源:勾股大数据

跟随不断扩张的便利店,公司把线下销售渠道从大卖场直营专柜推广到便利店,在便利店摆放五谷粉冲调机,按杯售卖现制饮品,就像现在我们常见的便利店卖咖啡和豆浆。

目前五谷磨房已推出多款风味的产品进行试售,物美价廉的购物体验、丰富的咀嚼感、美味营养的产品,广受消费者好评。

这种方式能够使它实现快速扩张以及提高知名度,从而提升市场渗透率。

数据来源:勾股大数据

虽然五谷磨房对比同行,确实具有这些核心优势,但放大到整个食品行业,相比百事,那就小巫见大巫了。百事在渠道、营销方面,比五谷磨房牛的不止是几倍。

三、如何实现1+1>2 ?

百事是名副其实的“渠道王”,大街小巷,人流所到之处都能看到它的产品。

从杂货店或小型超市的传统售点到中大型商超、学校,还有餐饮、网吧、批发、工矿企业、加油站、高速公路服务区等渠道。

其次,百事的营销能力相当强悍,简直就是一家被耽误的广告公司。

可口可乐主打“经典”,百事以“年轻化”为卖点,直到现在,百事的代言人仍以年轻人的偶像为主,基本承包了中国娱乐圈绝大多数的明星。靠着出色的营销本事,和百年可口可乐分庭抗礼到现在。

百事曾在2017年推出了高端瓶装水Lifewtr品牌,主打功能性。它邀请了不同的艺术家来合作设计瓶身,销售额第一年就贡献了约 2 亿美元。

百事还有供应链、品牌、产品研发等方面的优势。

多年来,百事的收购案例数不胜数。同在天然健康行业,百事曾在2018年收购零食制造商Bare Foods。

Bare Foods 以烘烤苹果脆片而闻名,之后不断在水果脆片和蔬菜脆片分类中拓展,包含了椰子、胡萝卜、香蕉、苹果脆片等产品。主要卖点就是食材健康、非转基因,只以烘烤方式加工,不油炸。

和很多新兴独立品牌一样,它虽然也在本土获得成功,具备一定品牌力,但相对而言,市场开拓经验不足,面临和合作渠道、生产流程标准化等困难,亟需借助传统大公司的力量。

Bare Foods被收购后,百事让其独立运作,向菲多利北美报告业绩。百事通过全球渠道网络,帮助他们把产品带给全球更多消费者。

同时,百事也借助 Bare Foods进一步扩大了自己在北美健康零食产品的布局。

除了桂格以外,百事一直没有在中国市场展开布局盈利型的高端健康产品。但百事不断调整桂格品牌定位,可以看出他布局天然健康食品的决心。

2018年,桂格进行重要的升级和革新,重新定位于营养、健康,更加关注产品的功能特性,计划去除所有产品中的人工甜味剂、色素、香精和防腐剂,并推出全新的品牌包装。这与五谷磨房长期坚持的天然健康无添加理念不谋而合。

从销售价值考虑,天然食品行业集中度较为分散,2017年CAR5占比7.6%,五谷磨房的市占率排名第二,为1.7%,加上百事自身在中国天然健康食品的市场份额1.1%,两者结合后,将加速行业整合,提升五谷磨房在国内天然食品市场的份额。

数据来源:勾股大数据

从历史上看,百事的商业嗅觉比可口可乐更灵敏,可口可乐常跟随百事的收购步伐。百事在2017年拿下KeVita品牌,随后,可口可乐在次年9月买下康普茶Mojo品牌。

但可口可乐一直坚持饮料路线,这次百事收购五谷磨房进军中国天然食品,我们认为可口可乐跟随收购的可能性较小。

五谷磨房联合百事,要扩大市场份额就会更顺畅。

目前五谷磨房的新品储备超过150个,预计今年会推出 40~50 款新品,主要集中在线上。除了五谷磨房已经涉猎的天然食品(谷物食品、蜂蜜、零食等),不排除未来往天然饮品发展的可能,借助百事的饮料发展经验,要在饮料行业占有一席之地,或许会更轻而易举。