请注意,茅台被外资加仓,钢铁、银行被调研最多

你砸你的,我抄我的!

就像今天北京的沙尘暴天气一样,近期市场表现还是处于震荡调整之中,泥沙俱下。而针对市场的配置,机构的动作也出现了明显的分化。前有万亿外资高调加仓茅台,后有多家机构聚焦周期股,基金君认为,这一分化选择依旧值得探究一番。

万亿资管加仓茅台

最新数据显示,全世界持有贵州茅台最多的基金公司——美国万亿资管机构资本集团对茅台进行了加仓操作。

继去年四季度旗下多只基金减持之后,资本集团旗下持有茅台第二多的基金——新世界基金在上个月小幅加仓贵州茅台。

这无疑为近期遭遇下跌狙击的茅台等白酒股带来了一定的积极信号。而跟随外资的脚步,此前高喊3000元目标价的中信证券继续看好茅台。

事实上,它们看多的逻辑很简单,基于稀缺性,茅台所具备的“投资+收藏”价值凸显,作为龙头,基本面确定性较强,受到资本的追逐再正常不过,这也就是此前贵州茅台股价一路走高的原因。

但越买越贵,越贵越买这一逻辑带来了高估值的泡沫,抱团股的瓦解来得很快,盘整仍在继续,从2月18日创下新高(2627.88元)后,今日继续下跌,目前累计回调幅度近25%。

虽说行业结构性景气还在,龙头的量价齐升确定性较强,看多的机构都抱着长期心态,以时间换空间,但短期调整持仓比例也是大概率,白酒板块的波动很明显,流动性溢价带来的高估值泡沫还需要再杀一杀。

而随着白酒等热门板块的估值风险在近期不断释放,投资吸引力相对有限,机构都在寻找高估值核心资产之外的机会,即继续聚焦顺周期股。

睿远、中欧、博时关注钢铁股

今年以来,钢铁股受到了明显的垂青,如同铁树开了花,涨幅居前。

众所周知,选择好行业很重要,而相对于近年来抱团的消费医疗股,钢铁股一直同银行、保险、地产不太受主流资金的待见。

钢铁股作为高污染、高耗能的典型行业,且受制于原料铁矿石价格的相对高位,产生的效益并不具性价比,利润不断被压缩,加剧了板块跑输大盘的窘状。

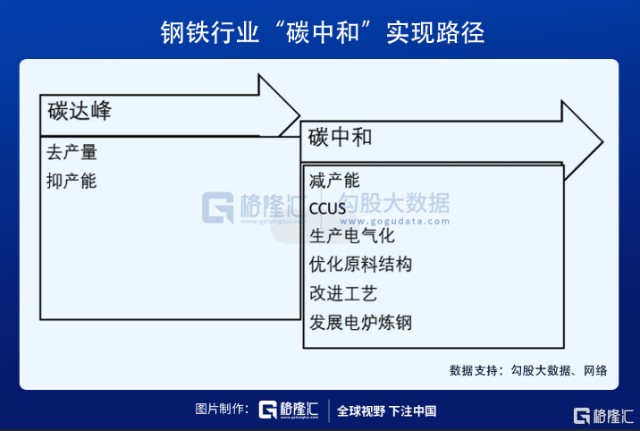

在经历了4轮产能周期之后,目前钢铁产能过剩出清正在进行中,估值亟待修复,这一时点,“十四五”规划落地的红利来了,碳达峰、碳中和等概念相继提出,除了新能源之外,减少碳排放的钢铁等周期行业也会为之一振。

毕竟随着国家实施工业低碳行动和绿色制造工程,钢铁作为碳排放的主力(我国钢铁行业碳排放量占全国碳排放总量的15%),很大程度上会降低粗钢产量,能耗水平过高、产能过剩等痛点继续得到缓解,叠加目前经济复苏下游需求的释放,在一定时期内钢铁板块大机会还是存有,同时也需警惕炒作风向。

除了直接受到唐山四家钢企碳排放“造假”遭环保重锤的消息影响,今日钢铁股涨幅居前的重要逻辑也是基于此。

3月以来,华菱钢铁被中欧基金、上投摩根、国泰基金、博时基金等44家机构投资者调研,中信特钢、永兴材料被27家机构投资者调研。

其中,华菱钢铁今年以来表现走牛,累计涨幅超过68%,截止到3月12日,近五个交易日的龙虎榜当中,华菱钢铁占据净买入第一,目前公司下游需求和在手订单维持较好水平。

高毅、喜马拉雅资本看好银行股

除此之外,银行股的表现继续受到瞩目,调研气氛依旧火热。

今年以来,9家银行股迎来129家机构的密集调研,其中,无锡银行迎来8次机构调研,高毅、睿远、喜马拉雅资本高调现身。进入3月,紫金银行、无锡银行、苏州银行、苏农商行4家银行接受机构调研。

根据公开数据显示,目前已有23家上市银行披露2020年业绩快报,其中21家银行净利润实现正增长,5家银行净利润涨幅超5%。从增速来看,无锡银行2020年净利润同比增幅最高,为4.96%。张家港行、青农商行、苏农银行、江阴银行紧随其后,分别为4.93%、4.78%、4.71%、4.34%。

其中,无锡银行最受关注。截至2020年末,无锡银行的总资产为1800.48亿元。2020年实现营业收入为38.96亿元,同比增长10.06%;归属于上市公司股东的净利润为13.12亿元,同比增长4.96%。在关键指标上,截至去年底,无锡银行不良贷款率为1.10%,较年初减少0.11个百分点;拨备覆盖率355.88%,达到历史最高点,显然较好的资产质量支撑了较为突出的业绩表现。

实际上,银行股的起飞也是顺势而为的结果。宏观环境下经济复苏,叠加政策环境大方向上处于“稳货币、紧信用、降风险”,业绩预期趋向乐观驱动了这一板块估值的上扬。需要注意的是,虽说短期内受益于利率提升的银行股在市场风格切换下,利于资金避险,但其主要集中在估值修复的周期性行情,上攻空间或许不会太大。

结语

总体来看,市场的震荡还未告一段落,距离“茅”类资产的调整到位大概率还有一段时间,短期内还需平常心,切忌冲动性的追涨杀跌,结构性机会下谨慎为上,在群体亢奋时理性点,在集体悲观时乐观些。